Archiwa autora: Miłosz Fryckowski

Kontrakty terminowe na WIG20 na poniedziałek-wtorek, 19.04-20.04.2021

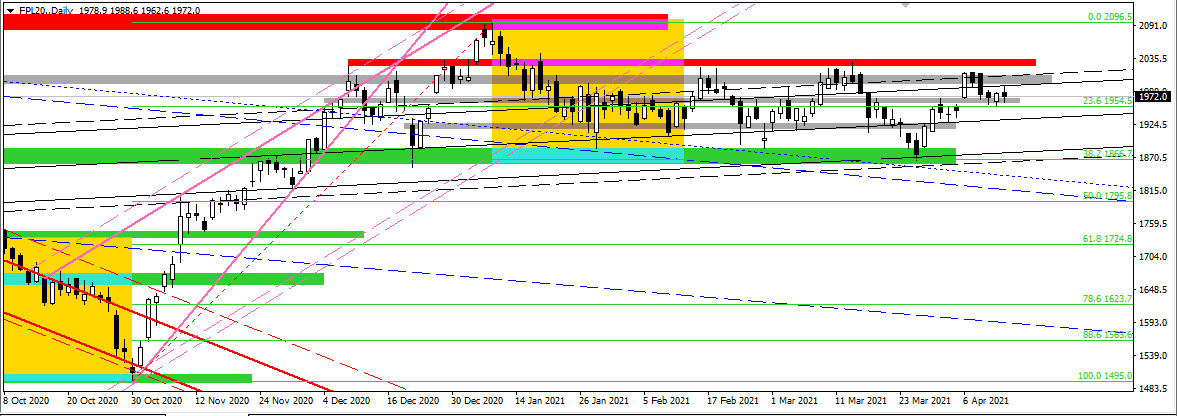

Kontrakty terminowe na WIG20 w drugiej części minionego tygodnia zaliczyły precyzyjnie zasięg ruchu wzrostowego (poziom 2023-24), wynikający z wybicia z formacji flagi, który to cel wskazywałem kilkakrotnie wcześniej. Rynek dwukrotnie podchodził pod tę okolicę cenową i się cofał.

W poprzednim artykule pisałem:”Technicznie, na intraday’u można mówić o budowaniu od kilku dni konsolidacji, […] która wpisuje się w układ formacji pro wzrostowej typu flaga, o zasięgu około poziomu 2023-24.”

Rynek po zaliczeniu – tak, jak wspomniałem wcześniej – dwukrotnie poziomu 2023-24 cofnął się w głąb wsparcia na interwale dziennym 1990- 2000+. Odbicie w dół od strefy 2020+ było kolejnym odbiciem od górnego ograniczenia konsolidacji, która trwa już od stycznia. Jej dolny bok znajduje się w strefie 1860+- 80+.

Stanowi ona (tzn. konsolidacja) główną składową korekty rozpoczętej na początku stycznia. Korekta ta przybrała, można powiedzieć, formę dużej flagi pro wzrostowej, której górny bok znajduje się obecnie w rejonie 2020-30.

Tak więc można wskazać tam na podwójny opór. Dlatego też byki – mimo iż wykonały w środku tygodnia bardzo mocny ruch wzrostowy, atakując poziom 2000 – nie zdołały, na razie przynajmniej, przebić się powyżej 2020-30.

Szczególnie rozczarowujące było to, iż w piątek – mimo bardzo mocnego ataku byków na DAX – nasze kontrakty w tym czasie konsolidowały, i to z tendencją lekko spadkową. Przypominam, że gdyby jednak duża konsolidacja, która tworzy się u nas od stycznia, została wybita w górę, to mogłoby dojść do ruchu najpierw do 2080-90+, potem zaś rynek mógłby się skierować nawet w stronę ok. 2140.

W tym ostatnim miejscu znajduje się bowiem zasięg dużej flagi pro wzrostowej na D1, o której była mowa na wstępie. Ponadto zlokalizowana jest tam również równość dużych fal wzrostowych na interwale tygodniowym.

Gdy się patrzy z kolei na intraday, to warto zauważyć, iż można mówić o w miarę dużej formacji spodko-podobnej, pro wzrostowej na H1 i przyjąć, że w czwartek i piątek kształtowane było ucho tej formacji. Niemniej jednak pozostaje niepokojące to, iż rynek nie wykorzystał byczego rajdu sąsiadów zza Odry, żeby spróbować wybijania 2020-30 u nas.

Zagrożeniem dla wybicia kilkumiesięcznej konsolidacji w górę byłoby utrzymywanie się kursu poniżej 1990-2000+, a w szczególności mocny atak podaży na 1960-70. Inwestuj codziennie online na FW20 razem z autorem artykułu!

Kontrakty terminowe na WIG20 na środę-piątek, 14.04-16.04.2021

Kontrakty terminowe na WIG20 na początku bieżącego tygodnia kontynuowały konsolidację, a kurs kontraktu przebywał między barierą podażową na interwale dziennym 1990-2000+ a wsparciem na tym samym interwale 1960-70. Świadczyło to o niezdecydowaniu rynku co do tego, czy wybić się w górę, w kierunku strefy 2020+ i wyżej, czy też w dół, w kierunku 1920-30+ i niżej.

Technicznie, na intraday’u można mówić o budowaniu od kilku dni konsolidacji, która z jednej strony wpisuje się – patrząc od dołu wykresu – w schemat elipsy (inaczej mówiąc: o formacji spodko-podobnej, pro wzrostowej), a także – nieco szerzej patrząc na wykres – która wpisuje się w układ formacji pro wzrostowej typu flaga, o zasięgu około poziomu 2023-24.

Z drugiej strony jednak trzeba pamiętać, że w ostatnich dniach kurs zdecydowanie częściej przebywał bliżej 1960-70, a także wewnątrz tej zapory. Nie dość na tym, dochodziło do nacisku na wsparcie intra 1956-59 oraz do prób zamykania luki z 6 kwietnia. Na szczęście dla byków to ostatnie nie doszło do skutku.

Pojawiają się jednak – gdy spojrzymy na fundamenty – opinie bardzo pesymistyczne co do dalszego rozwoju lockdownu w Polsce. W środę jest planowana konferencja rządowa w sprawie rozwoju obostrzeń. Tak więc nie wykluczałbym, że to techniczne “balansowanie na linie” skończy się jednak skutecznym atakiem na 1960-70 i wspomnianą lukę, a w konsekwencji ruchem nie tylko w stronę 1920-30+, ale również w kierunku 1860+-80+.

Gdyby jednak byki znalazły w sobie siłę – inspirowane przez Zachód – i zaatakowały skutecznie 1990-2000+, to wtedy ponownie otwiera się droga do wybicia w górę konsolidacji, tak naprawdę trwającej od pierwszej połowy stycznia.

Wybicie 2020+, czyli tejże konsolidacji w górę, oznaczałoby ruch w kierunku 2080-90+, a nawet do 2140, gdzie wypada równość dużych fal wzrostowych na interwale tygodniowym. Inwestuj codziennie online na FW20 razem z autorem artykułu!

Kontrakty terminowe na WIG20 na poniedziałek-wtorek, 12.04-13.04.2021

Kontrakty terminowe na WIG20 w drugiej części minionego tygodnia cofnęły się spod strefy oporu 2020+ do wsparcia na interwale dziennym w rejonie 1960-70. Ponowny atak na 1990-2000+ dałby jeszcze raz szansę Bykom na zaatakowanie 2020+ i wybicie z długotrwałej konsolidacji w kierunku 2080-90+, natomiast wybicie w dół bariery popytowej 1960-70 wzmocniłoby Niedźwiedzie w ich ponownym usiłowaniu zejścia do 1860+-80+.

Czwartkowe mocne cofnięcie kursu do strefy wsparcia na interwale dziennym 1960-70 mogło być z jednej strony traktowane jako słabość Byków. Z drugiej strony jednak trzeba było pamiętać o tym, że tego typu cofnięcie nie przekreśla ewentualnej szansy popytu na ostateczne wybicie w górę strefy oporu 1990-2000+ i 2020+.

Dopiero mocne zanegowanie bariery 1960-70 przez podaż doprowadziłoby zapewne do ruchu w kierunku 1920-30+ i ewentualnie do 1860+-80+. Dopóki to nie nastąpi, dopóty można ciągle brać pod uwagę możliwość wybicia z konsolidacji, która trwa od trzeciej dekady stycznia, górą. To ewentualne wybicie na północ wiązałoby się zapewne z atakiem na 2080-90+ i z szansami pójścia kursu jeszcze wyżej, w kierunku 2140 (tam wypada równość głównych fal wzrostowych na interwale tygodniowym).

Piątkowe zejście kursu jeszcze niżej (do dolnej bandy wsparcia na interwale dziennym: 1960-70 i jednocześnie do połowy luki z 6 kwietnia) było niewątpliwie próbą przejęcia jeszcze większej inicjatywy przez niedźwiedzie. Ostatecznie jednak byki obroniły 1960-70. Szkoda, z punktu widzenia interesów zwolenników popytu, że odbicie nie było zbyt mocne.

To powoduje, że nadal należy brać pod uwagę możliwość wybicia 1960-70 na południe i tym samym ruchu w kierunku 1920-30+, a nawet do 1860+- 80+. Tak więc byki muszą naprawdę zabrać się do roboty, żeby zniwelować przewagę podaży.

Popyt, jak się wydaje, może nadal liczyć na korelację z Zachodem i kontynuację wzrostów tam. Chociaż należy dodać, iż w piątek ta korelacja funkcjonowała bardzo różnie. To, jak będzie wyglądać sprawa korelacji w nowym tygodniu, może być szczególnie istotne, zważywszy wzrosty, jakie miały miejsce w USA i na kontraktach na DAX w piątkowy wieczór (oczywiście już po zamknięciu naszego rynku).

Technicznie rzecz ujmując i koncentrując się w tym miejscu na intradayu, warto zwrócić uwagę na flagę pro wzrostową na interwale godzinowym, rysującą się jednak tylko wstępnie. Jej zasięg jest wielce obiecujący dla byków, bo wypada w okolicy 2022. Inwestuj codziennie online na FW20 razem z autorem artykułu!

PGE: Czy możliwy duży wzrost po wybiciu w górę ważnego oporu?

Kurs PGE znalazł się w ważnym miejscu. Po wybiciu w górę trudnego do sforsowania oporu w rejonie 6,70-7,00 można też mówić o wybiciu na północ formacji flagi pro wzrostowej na interwale dziennym o minimalnym zasięgu na poziomie ok. 7,90.

Jeśli udałoby się kursowi zrealizować ten zasięg, to powstanie szansa na podejście pod opór w rejonie 8,50.

Nie dość na tym. Warto zauważyć, iż została zainicjowana także większa formacja – odwróconej głowy z ramionami. Jej zasięg wypada w okolicy oporu 9,10-9,30.

Formacja ta (oRGR) nie jest jednak zbyt modelowa, więc niewykluczone, że bykom – jeśli faktycznie dojdzie do mocniejszych wzrostów – będzie trudno pokonać okolice 8,50.

Zagrożeniem dla koncepcji zwyżek byłoby wybijanie w dół wsparcia w rejonie 6,70-7,00.

Nie można wykluczyć, że zanim dojdzie do dalszego ruchu w gorę rynek będzie chciał cofnąć się, np. do połowy wysokości dużego białego korpusu dziennego z 6 kwietnia. Tym bardziej, ze obecnie kurs zatrzymał się na oporze położonym w okolicy 7,30-7,40 .

Kontrakty terminowe na WIG20 na wtorek-piątek, 06.04-09.04.2021

Kontrakty terminowe na WIG20 przed świętami przebywały między strefą wsparcia 1920-30+ a strefą oporu 1960-70 na interwale dziennym. Na sesjach przedświątecznych nadal dominowała konsolidacja.

Zarówno świece na tym ostatnim wspomnianym interwale (D1), jak i układy intra sugerują przewagę Byków. Na intradayu mamy w tej chwili ciągle do czynienia z próbą tworzenia struktury spodko-podobnej oraz formacji flagi, też pro wzrostowej.

Zasięg ewentualnego wybicia w górę flagi (na poziomie 1983-84) wypada dość zdecydowanie powyżej strefy 1960-70 i jego wypełnienie mogłoby zbliżyć kurs do kolejnej bariery podażowej na interwale dziennym: 1990-2000+.

Nadal można przyjąć też, że skuteczne wybicie w górę zapory 1960-70 stanowiłoby zapewne preludium do powrotu kursu na dobre do wzrostów. Tym samym trafne okazałoby się założenie, iż korekta spadkowa, która rozpoczęła się w styczniu, dobiegła końca i rynek przeszedł w fazę kolejnego impulsu wzrostowego.

Dowód na powrót do wzrostów byłby w pewnym sensie pośredni – o czym pisałem nb już w poprzednich artykułach – gdyż po skutecznym wybiciu w górę bariery 1960-70 doszłoby do zanegowania pro spadkowej formacji głowy z ramionami na H4/D1, która została zainicjowana 24 marca. Jest to formacja, która utworzyła się wewnątrz większej struktury w postaci konsolidacji budowanej między poziomem 2020+ a 1880+.

Trzeba jednak cały czas pamiętać, że wybicie w dół strefy wsparcia 1920-30+ na D1 (zamiast pójścia kursu powyżej 1960-70) oznaczałoby zapewne ruch nie tylko do 1860+-80+, ale nawet do okolicy 1800. Na razie jednak mocne wzrosty na rynkach bazowych kolidują z taką wizją. Inwestuj codziennie online na FW20 razem z autorem artykułu!

PGNiG: Wybicie flagi może otworzyć duże perspektywy przed Bykami

Ważny moment nadszedł na wykresie PGN na interwale dziennym. Doszło bowiem do wybicia w górę flagi pro wzrostowej o zasięgu minimalnym w rejonie 6,64 i standardowym (większym) w rejonie 6,96.

Tak się składa że zarówno w miejscu, gdzie wypada mniejszy zasięg, jak i większy, znajdują się także opory na wspomnianym wyżej interwale.

Co prawda samo wybicie nie było szczególnie ładne, ale świeca wybijająca, która tworzy się dzisiaj (1.04) – choć pamiętajmy, że jeszcze się nie zamknęła – stanowi duży biały korpus.

Tak więc szanse na realizację zasięgów – a nie tylko na dotarcie do ostatnich szczytów w rejonie 6,28- są spore. Szczególnie jeśli zamknięcie dzisiejsze nastąpiłoby powyżej 6,28 lub w okolicy tego poziomu.

Kontrakty terminowe na WIG20 na środę-czwartek, 31.03-01.04.2021

Kontrakty terminowe na WIG20 w pierwszych dniach bieżącego tygodnia powiększyły odbicie wzrostowe, docierając do strefy oporu 1960-70 na interwale dziennym. Stamtąd rynek chwilowo się cofnął ponownie do strefy 1920-30+.

Wtorkowe cofnięcie spod strefy oporu 1960-70 na interwale dziennym wskazuje na to, że rynek nie potwierdził – przynajmniej na razie – swojej chęci przejścia z powrotem w fazę wzrostów i że nie jest pewne, czy korekta spadkowa rozpoczęta w styczniu de facto się skończyła.

Kurs zszedł znów do strefy 1920-30+ i ponownie próbował się odbić w górę w końcówce wtorkowej sesji, wspomagany przez mocne wzrosty na DAX (powyżej poziomu 15 000). Czekamy więc nadal na odpowiedź, w którą stronę rynek będzie zdążać i czy możemy się bardziej spodziewać ponownego ruchu w kierunku 1800, czy też ponownego ataku na 2000+.

Nadal wydaje się, że aby uznać, iż rynek rzeczywiście bliski jest powrotowi do wzrostów, potrzebne jest uporanie się przez byki z zaporą 1960-70+.

Byłby to dowód w pewnym sensie pośredni – o czym pisałem nb już w poprzednim artykule – na powrót do wzrostów, gdyż tym samym doszłoby do zanegowania formacji głowy z ramionami na H4/D1, która została zainicjowana w poprzednim tygodniu. Jest to formacja, która utworzyła się wewnątrz większej struktury w postaci konsolidacji budowanej między poziomem 2020+ a 1880+.

Na intradayu toczy się walka o utworzenie flagi pro wzrostowej, która mogłaby stać się wehikułem dalszych zwyżek, oraz o utrzymanie kursu w kanale wzrostowym (ozn. kolor zielony). Zejście notowań poniżej 1930 utrudniłoby te plany byków. Inwestuj codziennie online na FW20 razem z autorem artykułu!

Kurs PKO BP, czyli w poszukiwaniu bakalii przed świętami

W ciągu ostatnich dni kurs PKO był jednym z nielicznych wręcz rodzynków w przedświątecznym „cieście inwestycyjnym”, czyli walorów, które mimo presji podażowej na szerszym rynku, utrzymywały szanse na kontynuację tendencji wzrostowej.

Nadal rysuje się szansa na realizację dużej flagi o pro byczym charakterze i zasięgu minimalnym w rejonie 34,60. Wehikułem ewentualnych dalszych zwyżek – patrząc przez pryzmat wykresu intradayowego na interwale godzinowym – mogłaby być z kolei formacja harmoniczna 121 o zasięgu rejonie 33,60.

Z drugiej strony warto zauważyć, że wydłużająca się konsolidacja na intradayu – gdyby nadal trwała – mogłaby spowodować, iż rynek zacznie wychodzić z kanału wzrostowego na interwale godzinowym i oddalać się od niego, co na pewno nie pomagałoby dalszym wysiłkom byków.

Na interwale dziennym widać natomiast, że rynek nie jest w stanie zbyt mocno oddalić się od dolnego boku kanału wzrostowego w górę.

Tak więc jeśli popyt faktycznie ma pokazać swoją dalszą siłę i stanowić jeden z owych, wspomnianych na wstępie rodzynków, to już czas na wzmożenie ruchu na północ.

Kontrakty terminowe na WIG20 na poniedziałek-wtorek, 29.03-30.03.2021

Kontrakty terminowe na WIG20 w ostatnich dniach minionego tygodnia po dotarciu do 1860+, gdzie znajdowało się zniesienie 38,2% całego ruchu wzrostowego zainicjowanego w październiku ubiegłego roku, dynamicznie się odbiły. O takiej możliwości pisaliśmy w poprzednich artykułach. Główny dylemat dotyczy tego, czy obawy o dalszy rozwój sytuacji pandemicznej zgaszą próby nadmiernego powiększenia odbicia, wzmacnianego zresztą dalszym rajdem byków na Zachodzie.

Piątkowe odreagowanie w stronę strefy oporu na interwale dziennym 1920-30+ (po uprzednim dotarciu do wsparcia w rejonie 1860+) było zgodne z koncepcją, w ramach której nastąpi przy tym – takie było dalsze założenie – być może nawet próba powrotu do wzrostów na interwale dziennym.

Jeśli tak by się stało, to należałoby uznać, iż korekta na D1 rozpoczęta w początkowej fazie stycznia właśnie się skończyła. Korekta ta przybrała formę tak zwanej korekty prostej, złożonej z pierwszej fali spadkowej tworzonej w styczniu, swoistego łącznika i potem kolejnej fali spadkowej, która miała miejsce ostatnio.

Wydaje się jednak, że aby uznać, iż rynek rzeczywiście bliski jest powrotowi do wzrostów, nie wystarczy, żeby została wybita w górę zapora 1920-30+, do której kurs dotarł w piątek. Potrzebne jest również uporanie się przez byki z zaporą 1960-70+.

Byłby to dowód w pewnym sensie pośredni na powrót do wzrostu, gdyż tym samym doszłoby do zanegowania formacji głowy z ramionami, która została zainicjowana w ostatnich dniach. Jest to formacja, która utworzyła się wewnątrz większej struktury w postaci konsolidacji tworzonej między poziomem 2020+ a 1880+.

Zwracam uwagę, że na intradayu rynek zatrzymał się w piątek na zniesieniu 38,2% (poziom 1927-28) fali spadkowej rozpoczętej 15 marca. Wcześniej doszło do naturalnego wybicia w górę z klina zniżkującego na H1. Ewentualne uporanie się z tym miejscem (1927-28) przez byki mogłoby doprowadzić do ruchu w kierunku 1965-66, gdzie zlokalizowane jest zniesienie 61,8% wspomnianej wyżej fali.

Piątkowa sesja dla naszych traderów – współpracujących z autorem artykułu w ramach programu mentoringowego – składała się w zasadzie z jednego zagrania na wzrosty. Musieliśmy jednak podzielić to zagranie na etapy.

Pierwszy etap dotyczył ruchu kursu między strefą złożoną z oporu 1885-90 i węzła di Napolego (zniesienie 38,2% i 61,8% w rejonie 1892-94) a oporem 1900-906. Zagrana przez nas L-ka z okolicy 1892-94 mogła trochę rozczarować, gdyż liczyliśmy na podejście przynajmniej kilka punktów wyżej, tymczasem rynek zatrzymał się w rejonie 1903.

Później w trakcie wybijania w górę 1900-906 próbowaliśmy zagrać – z sukcesem zresztą – skalpa na L z okolicy 1901-904: najpierw do 1909-11, a potem w stronę 1915-16 i 1921-23 (to były to dwa cele tzw. wydłużenia skalpa, które rynek zrealizował).

Nb kiedy docierali w okolice 1920+, doprecyzowywaliśmy, iż kurs może podciągnąć pod poziom 1926, gdzie znajdowała się dolna banda oporu 1926-29 i zasięg niezbyt typowej flagi pro wzrostowej na M15. Maksimum zanotowano na 1927. Inwestuj codziennie online na FW20 razem z autorem artykułu!