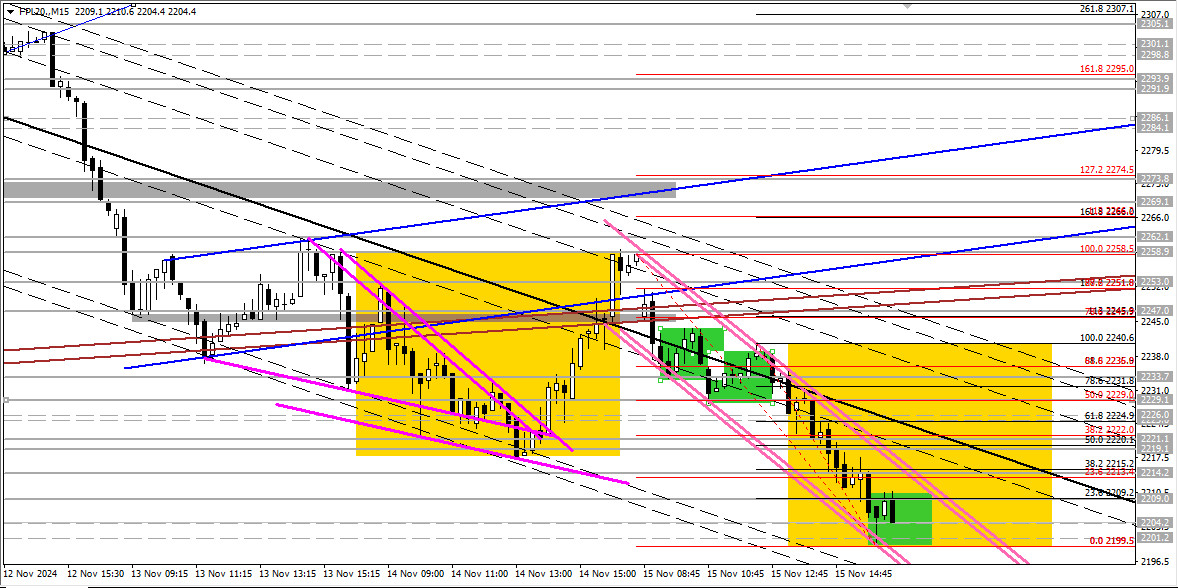

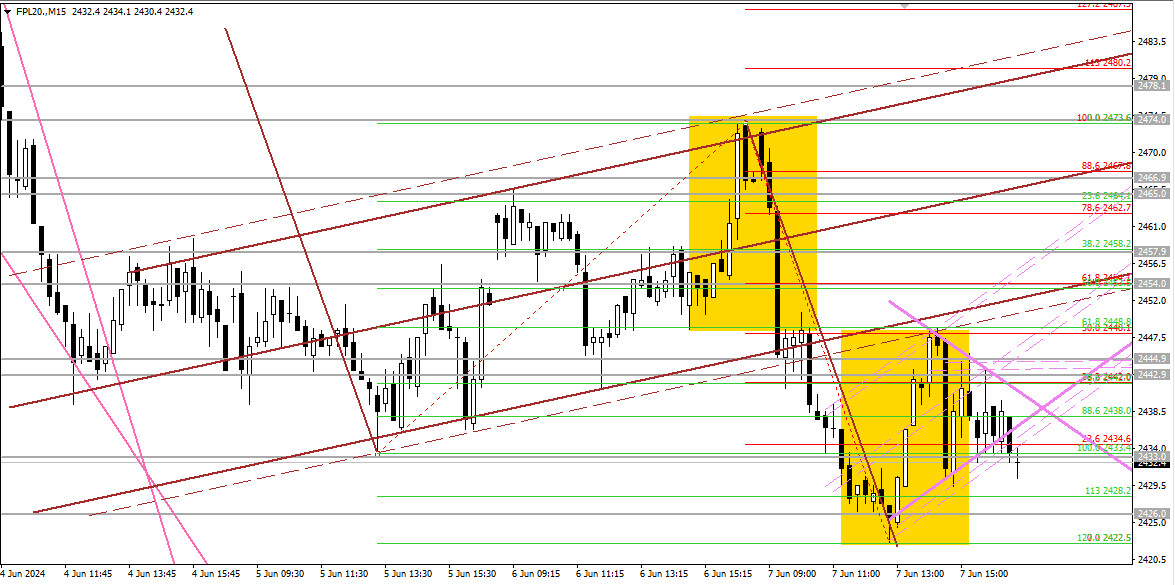

Kontrakty terminowe na WIG20. W piątek w końcu kurs kontraktu dotarł do okolicy poziomu 2200, z czym się liczyliśmy od kilku dni, mając na uwadze to, że dochodziło do powtarzającej się presji podaży na strefę 2220- 30.

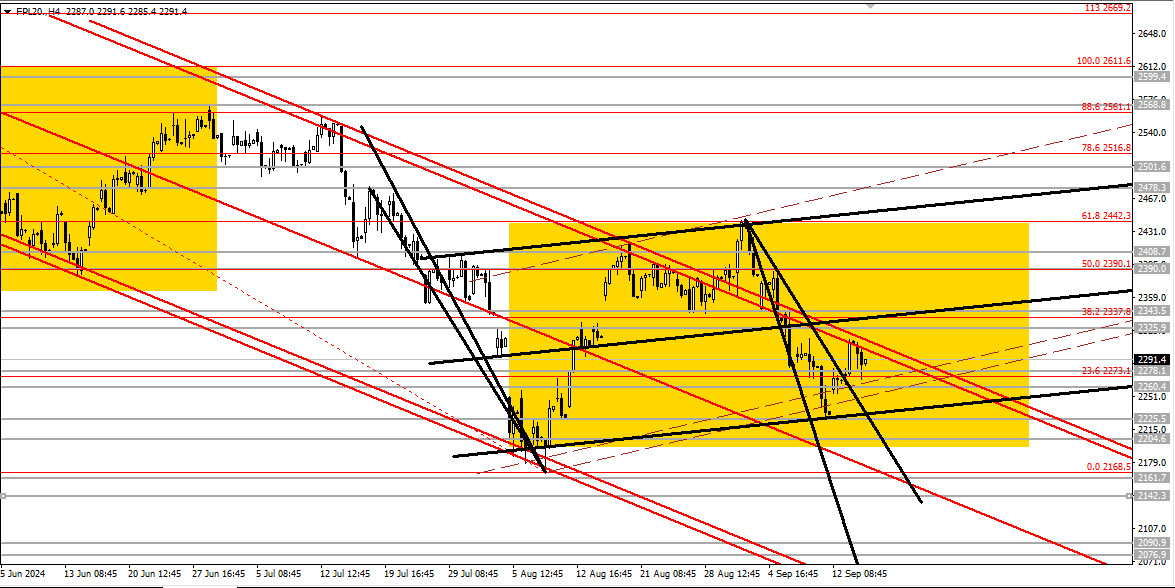

Obecnie trzeba się zaś liczyć z kontynuacją tego ruchu w stronę strefy nawet istotniejszej z punktu widzenia wyższych interwałów niż okolice 2200 , a mianowicie w stronę 2160- 80. Gdyby i tutaj podaż triumfowała, to otworzyć się może droga do okolicy 2100 +

Byki zaś – żeby próbować wrócić do gry – musiałyby mocno wybić w górę strefę 2220- 30.

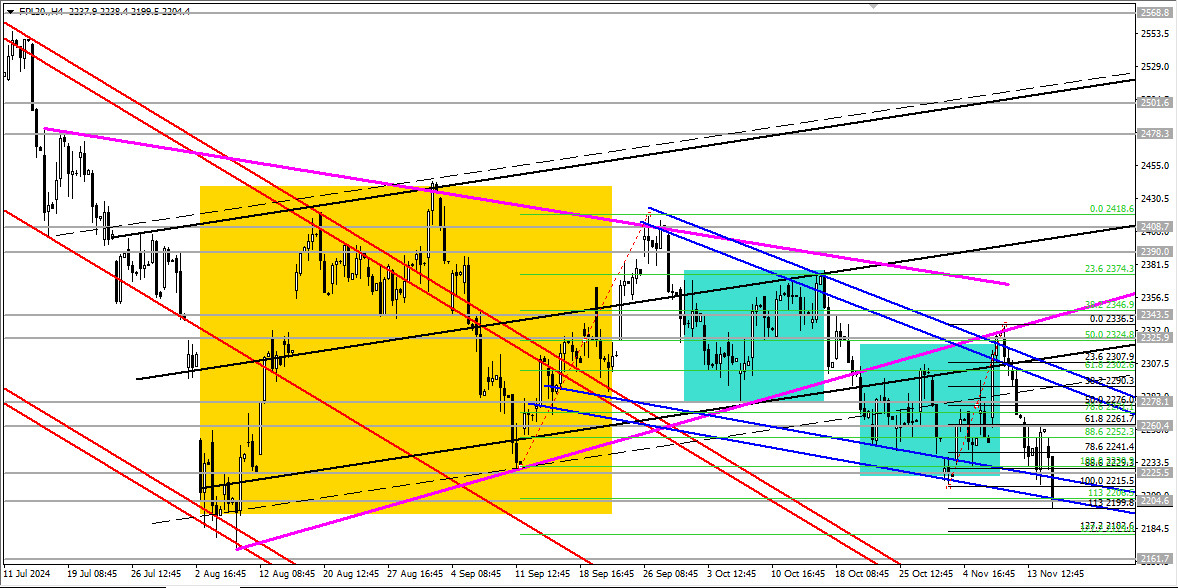

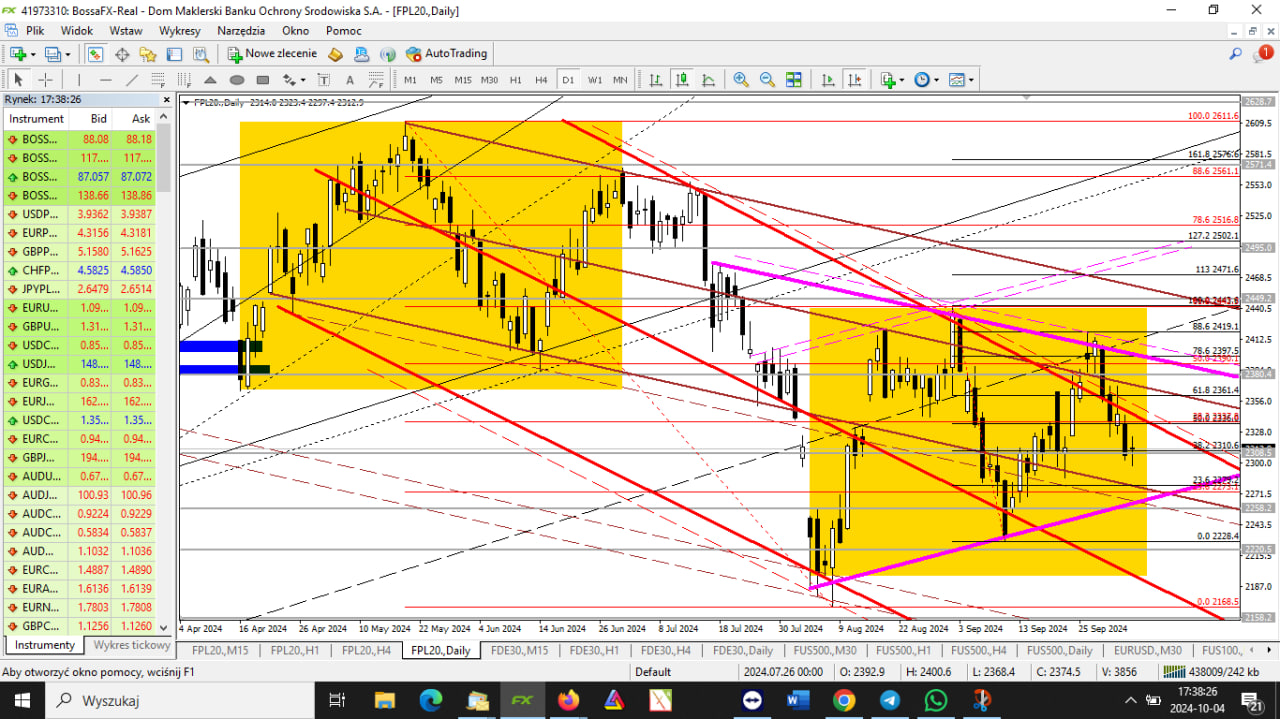

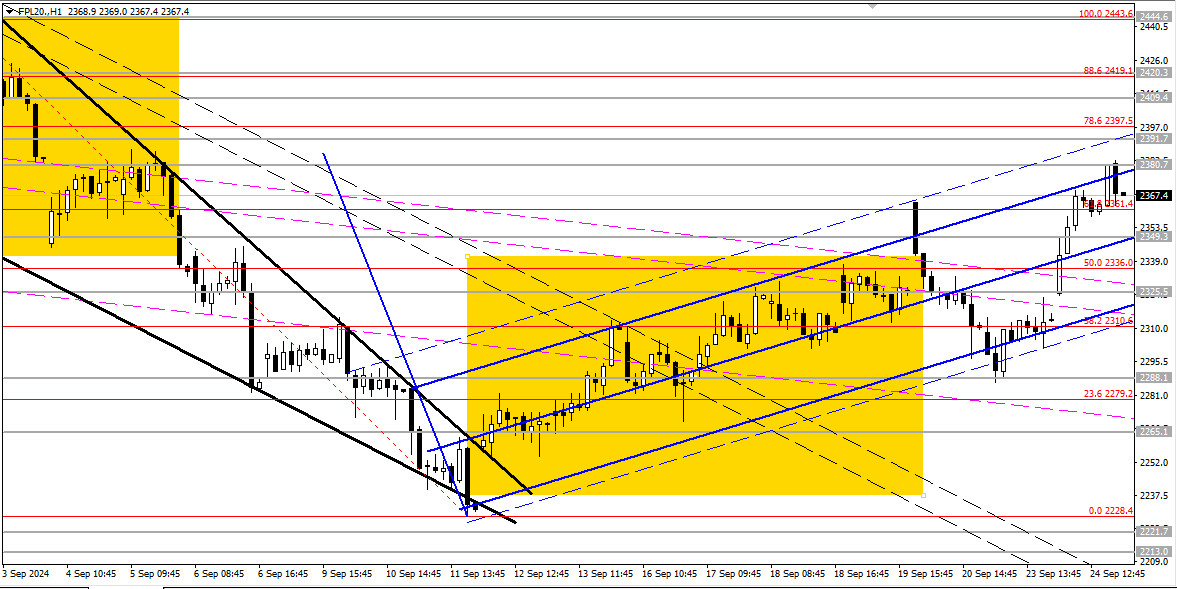

Co ciekawe, z punktu widzenia interwału H4 możemy nadal mówić o klinie zniżkującym pro wzrostowym (ozn. kolor niebieski), o którym zresztą piszę od dłuższego czasu. Podobnie, jak o wybitym w dół trójkącie symetrycznym (ozn. kolor fioletowy).

Tyle że ów klin wcześniej nieskutecznie wybił się w górę, a trójkąt wybił skutecznie w dół. Zaś kurs kontraktu później – po reteście dolnego boku wybitego trójkąta – wrócił do spadków. Tak więc podaż w kontekście obydwu tych formacji ma przewagę.

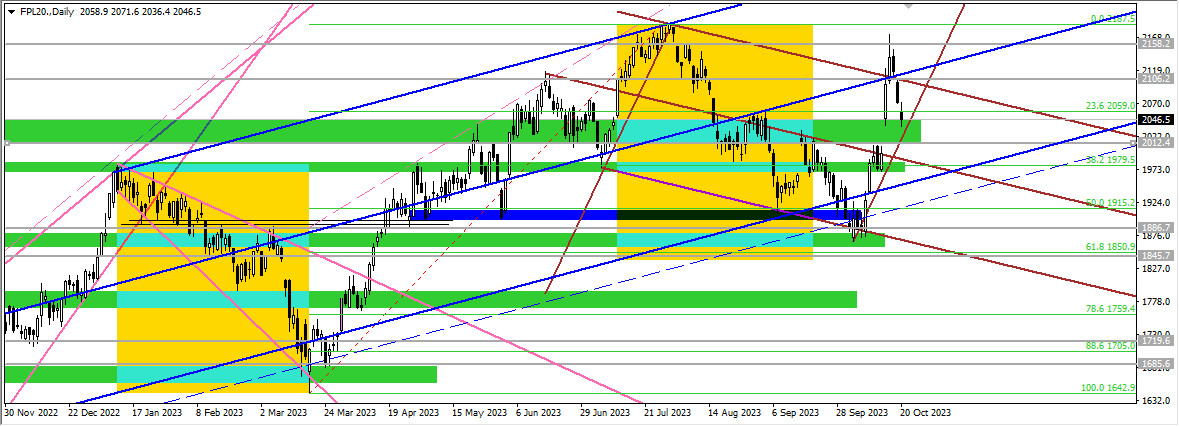

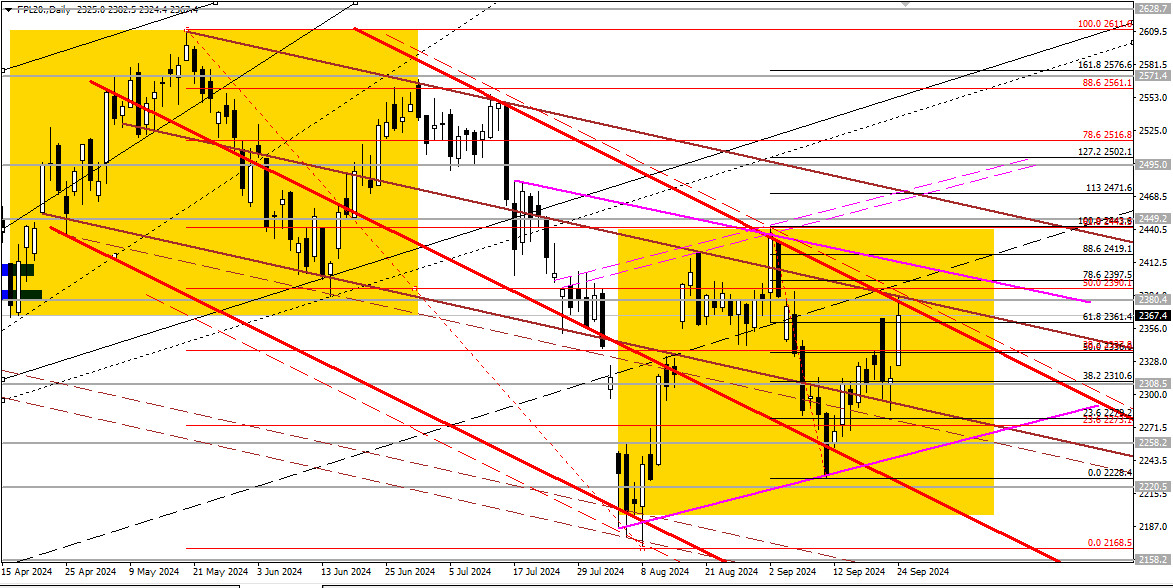

Podobnie Niedźwiedzie przeważają w kontekście formacji harmonicznych (a nie tylko klasycznych w postaci klina i trójkąta). Otóż mamy do czynienia na D1 (interwał dzienny) z większą formacją 121 pro spadkową , tzw. claytonowską (ozn. pomarańczowe prostokąty), oraz mniejszą,choć nie idealną, też pro Niedźwiedzią (ozn. prostokąty mniejsze, turkusowe) – zwykłego 121-a.

Obie formacje są zainicjowane, a mniejsza – już nawet wybita – zrealizowała swój minimalny zasięg. Na 10-lecie subskrypcja mentoringu i tradingu na FW20, FDAX, US500, US100, EUR/USD i USD/PLN i in. – od 99 PLN/ tyg!

W piątek dla naszych graczy – współpracujących w ramach programu mentoringowego z autorem artykułu – głównym zagraniem było zagranie na spadki, podjęte w trakcie wybijania przez kurs w dół wsparcia 2247- 53, z celem na 2229- 34. Pewnym problemem mogło być optymalne wejście w trade, gdyż kurs dosyć szybko schodził poniżej 2247, a „cofka” dotarła jedynie do 2242–43.

Później, na etapie planu gry przygotowanego po godz. 13.00, przed sesja amerykańską – mimo pewnych wątpliwości wiążących się m.in. z wielkością wolumenu towarzyszącemu spadkom – sprawa była postawiona w miarę jasno: “U nas [tzn. na FW20] w obecnej sytuacji trzeba się liczyć z wybiciem w dół wsparcia 2219-21 i schodzeniem do 2209-14. Być może – nawet do 2201-04. Może być w ten sposób realizowany plan zejścia do okolicy 2200 , który wczoraj [tzn. w czwartek] niedźwiedziom nie wyszedł.”

I sprawy rzeczywiście tak się potoczyły.

(Przypominam, że podawane w tym cyklu artykułów kwotowania i wykresy dotyczą instrumentu FPL20. Różnią się one od FW20 o 1 pkt, tzn. gdy mówimy w artykule np. o poziomie 2000, odnosimy się jednocześnie do poziomu 2001 na FW20.)

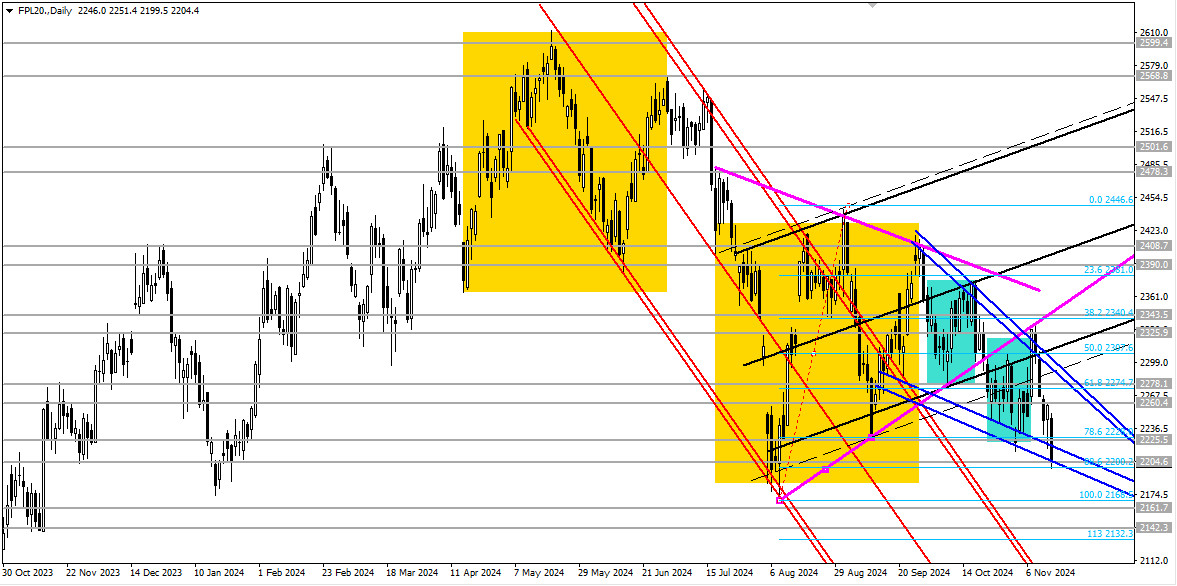

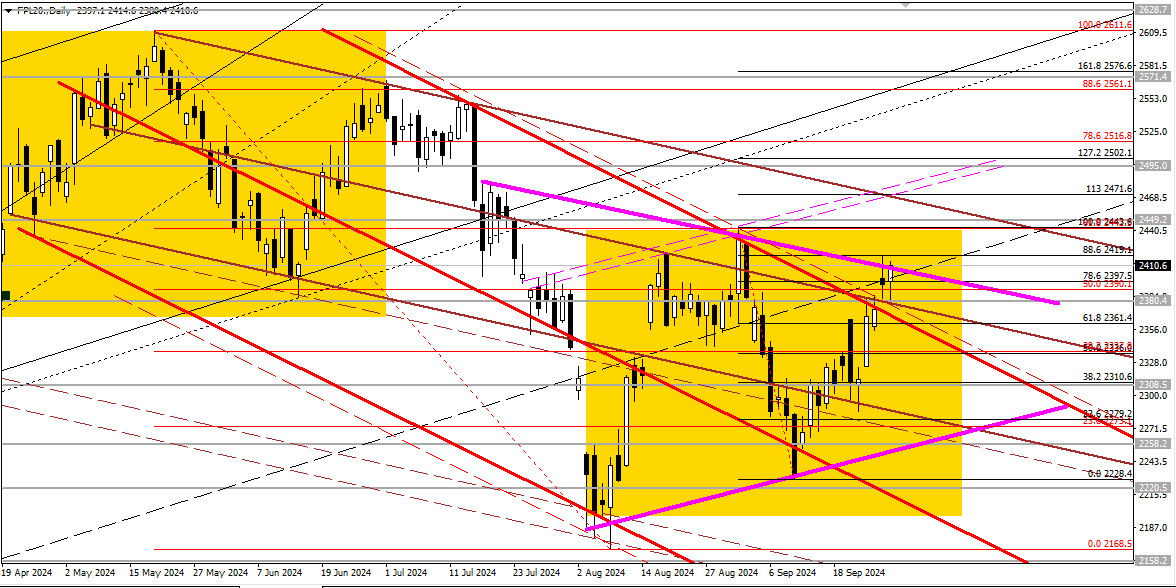

Kontrakty terminowe na WIG20. Tydzień temu wskazywałem w tym cyklu artykułów, że Byki rozbrajają miny zastawione przez podaż, ale „Niedźwiedzie mogłyby przejąć już teraz inicjatywę, jeśli udałoby się im wybić w dół strefę 2360-80.” Okazało się wkrótce, że podaży pomógł w tym konflikt bliskowschodni.

Już na koniec poniedziałkowych notowań pisałem do naszych graczy współpracujących w ramach programu mentoringowego z autorem artykułu (tych, którzy inwestują w dłuższe ruchy kursowe, tzw. swingi):

„Można powiedzieć, że na zamknięciu dzisiejszej sesji udało się im [Bykom] jeszcze przed tym [wybiciem 2360-80 w dół] ochronić. Notabene dolny bok tego trójkąta [na D1] znajduje się aktualnie na poziomie około 2260, […]. To mógłby być bieżący cel dla Niedźwiedzi.” Na poniższym wykresie ten trójkąt jest oznaczony kolorem fioletowym.

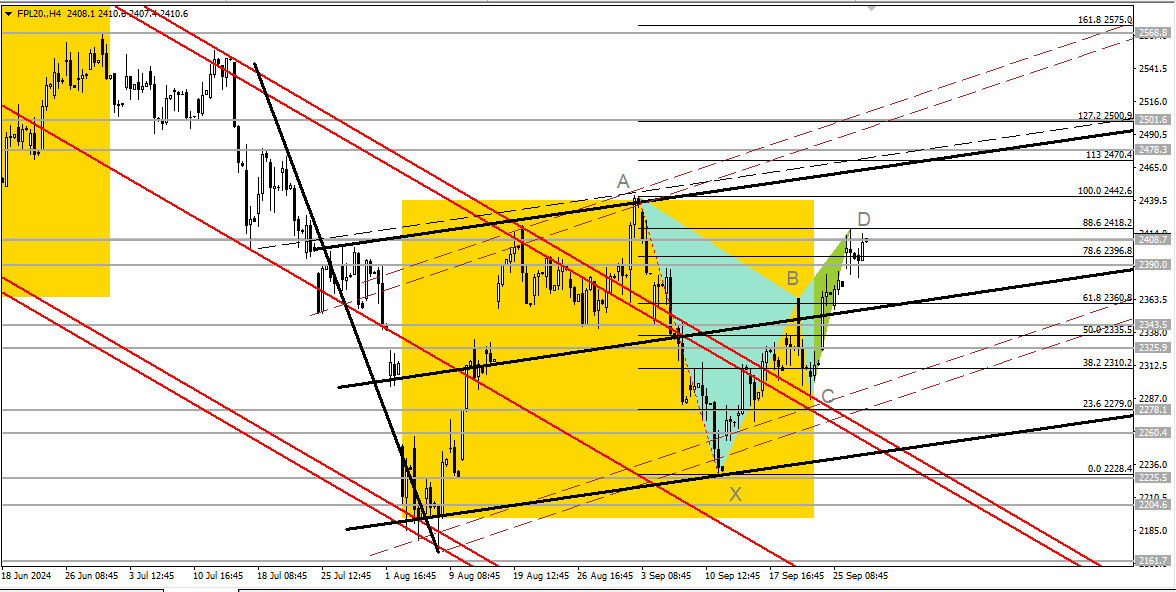

We wtorek rozszerzałem tę informację dla naszych graczy swingowych, podkreślając, iż: „Na H4 widać, że mamy jeszcze do zrealizowania ewentualnie zasięg formacji XABCD w punkcie C, który wypada na poziomie około 2288.”

Swoją drogą, w artykule sprzed tygodnia też opisywałem ten uklad XABCD (pro spadkowy tzw. wydłużony Gartley). Aktualny wykres przedstawiam poniżej.

Tyle, jeśli chodzi o kontekst już trochę historyczny. Ale co dalej z naszym kontraktem na WIG20?

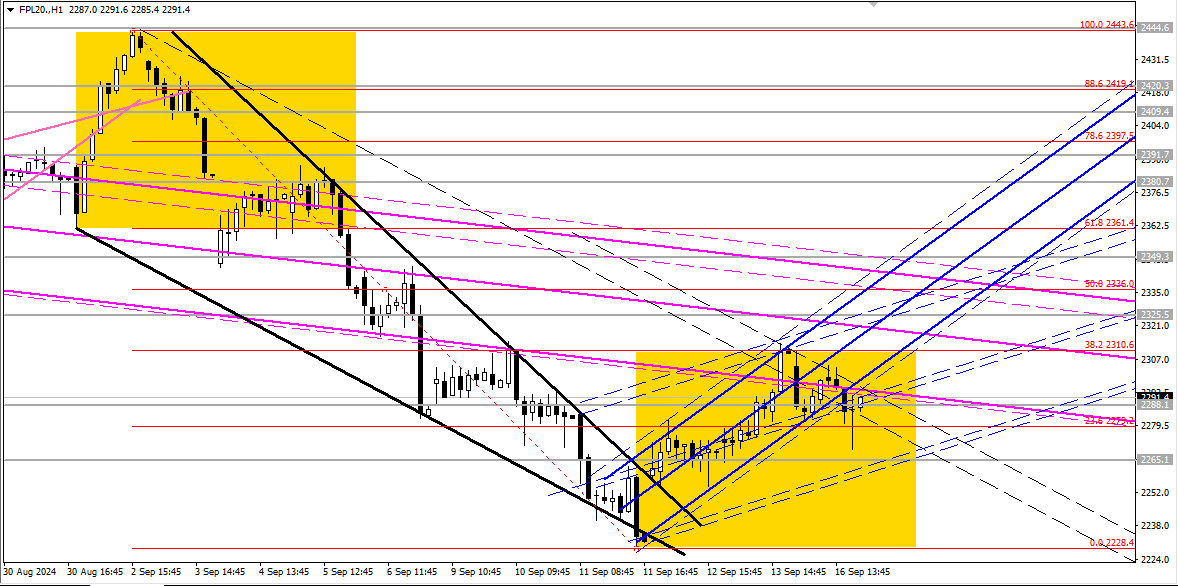

Bieżąca, piątkowa sesja – okraszona tzw. payrollsami (danymi z amerykańskiego rynku pracy) – doprowadziła kurs kontraktu na WIG20 do poziomów zbliżonych do wspominanego wyżej celu spadku wynikającego z układu XABCD typu wydłużony Gartley na interwale H4. Cel ten znajduje się w strefie 2280-90, a piątkowe minima- na 2297.

Natomiast niżej (po zaktualizowaniu sytuacji: w okolicy poziomów 2260-70) mamy do czynienia z celem wynikającym z ukształtowania się dolnego boku dużego trójkąta symetrycznego na interwale dziennym (też wspominanego wyżej).

Warto również w tym miejscu dodać, że na poziomie położonym między tymi strefami, na 2270+ znajduje się zasięg wynikający z wybicia w dół prostokąta na m15 i H1, który został wybity w mijającym tygodniu. Wszystko to mogłoby wskazywać na duże szanse zejścia kursu przynajmniej w stronę 2260-70+.

Gdyby zaś pojawiły się kolejne poważniejsze perturbacje międzynarodowe, związane z sytuacją na Bliskim Wschodzie (w poniedziałek, 7 października przypada rocznica ataku Hamasu na Izrael), to dobrze wiedzieć, że szacowany zasięg wybicia z trójkąta na D1 można zlokalizować przynajmniej na poziomie 2130-40. Natomiast zasięg flagi (alternatywna i w miarę równouprawniona koncepcja z tą dotyczącą trójkąta) pokazanej na drugim z dzisiejszych wykresów (interwału H4) – to poziom 2060+.

Na razie jednak bliżej nam do odbicia wzrostowego. Przypominam w tym kontekście, że ostatecznie po payrollsach kursy na S&P500 i na NASDAQ100 przeszły do wzrostów, a na tym pierwszym indeksie (a ściśle: na kontrakcie na niego) typowy zasięg wybicia dużej flagi pro wzrostowej i jednocześnie ekspansji 100% (poziom 5877-78) nie został jeszcze zrealizowany.

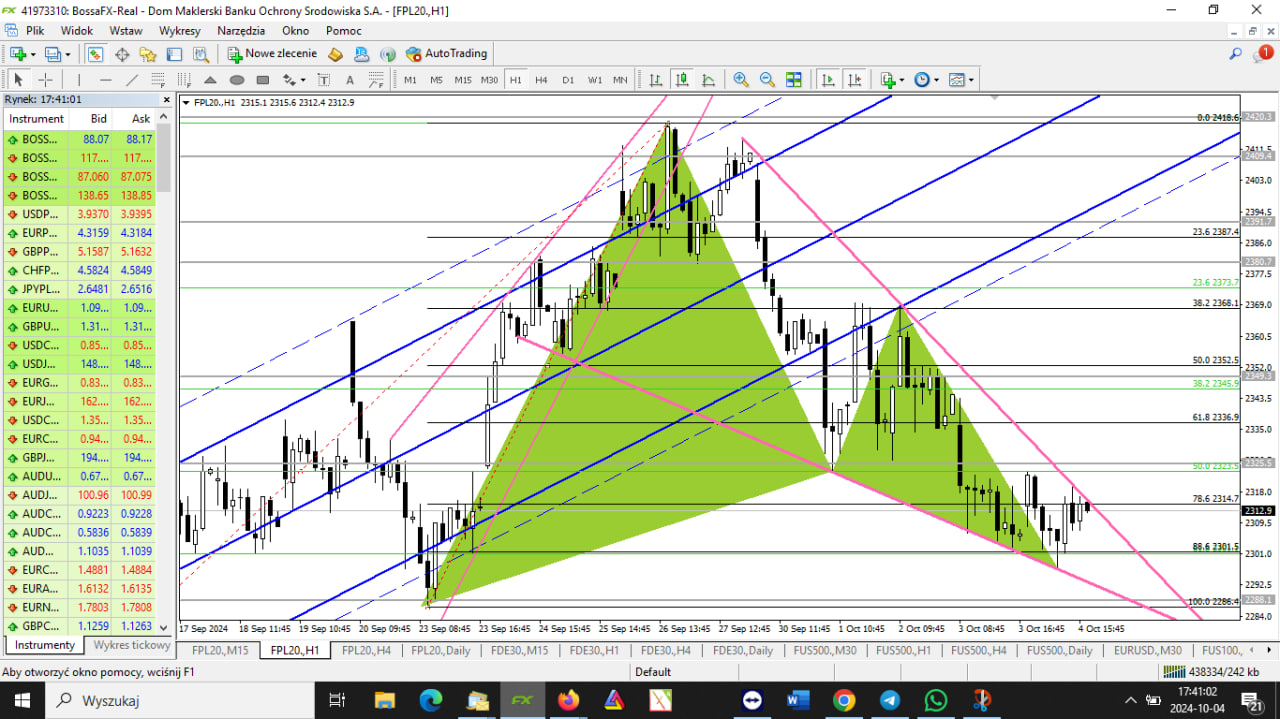

UWAGA W odniesieniu do FW20/ FPL20 trzeba zaś uwzględnić to, iż na interwale H1 mamy do czynienia z klinem zniżkującym pro wzrostowym i układem XABCD, też pro Byczym, typu zwykły Gartley. A te układy mogłyby doprowadzić do większego odreagowania kursu w tym momencie.

Kluczowe jednak na tym etapie może być to, czy rynek zdoła wrócić na dłużej do prostokąta na m15 i H1 (czyli pokonać na dłużej dolny bok tego układu konsolidacyjnego, który to bok znajduje się na poziomie 2323-26), czy też nie zdoła tego zrobić.

Gdyby Bykom się powiodło, zapewne spróbowałyby zaatakować strefę 2360-80 i w razie sukcesu również tam mogłyby udać się do strefy 2410 –20, gdzie wcześniej zostały odepchnięte od górnego boku trójkąta symetrycznego na D1, wzmiankowanego już kilkakrotnie. Inna sprawa, że górny bok tego trójkąta (ściśle: górny bok i jego poszerzenie) stopniowo osuwa się niżej i aktualnie znajduje się w strefie 2390+-2410, a dolny zachowuje się odwrotnie .

Dla naszych graczy współpracujących w ramach programu mentoringowego z autorem artykułu (tych, którzy inwestują w krótsze ruchy kursowe w ramach tzw. day tradingu) końcówka mijającego tygodnia nie była w pełni satysfakcjonująca, gdyż piątkowa sesja – mimo pewnej przewidywalności – okazała się niezbyt sprzyjająca inwestowaniu.

Tak się bowiem składało, że w pierwszej jej fazie rynek – po części w oczekiwaniu na dane z amerykańskiego rynku pracy – tworzył wąską konsolidację między oporem 2318-20 a wsparciem 2299-301.

Z kolei główny ruch, który nastąpił, miał miejsce zaraz po danych z USA. Tak więc wykorzystywanie go i przewidywanie było obarczone sporym ryzykiem. Z kolei po tym, jak rynek już wstępnie przetrawił dane, znowu doszło do konsolidacji, ale jeszcze bardziej zawężonej: między barierami intra 2318-20 a 2305-09.

Lepszy pod względem zmienności okazał się czwartek. Głównym naszym zagraniem wtedy – i w zasadzie jedynym – był trade na spadki, w stronę 2318-20 i 2305-09, podjęty w trakcie wybicia przez kurs wsparcia 2328–34.

Cele zostały w miarę precyzyjnie i dość szybko zrealizowane, co zawsze warto docenić. Natomiast wchodzić w trade trzeba było dosyć nisko, gdyż rynek szybko rozwijał ruch na południe.

(Przypominam, że podawane w tym cyklu artykułów kwotowania i wykresy dotyczą instrumentu FPL20. Różnią się one od FW20 o 1 pkt, tzn. gdy mówimy w artykule np. o poziomie 2000, odnosimy się jednocześnie do poziomu 2001 na FW20.)

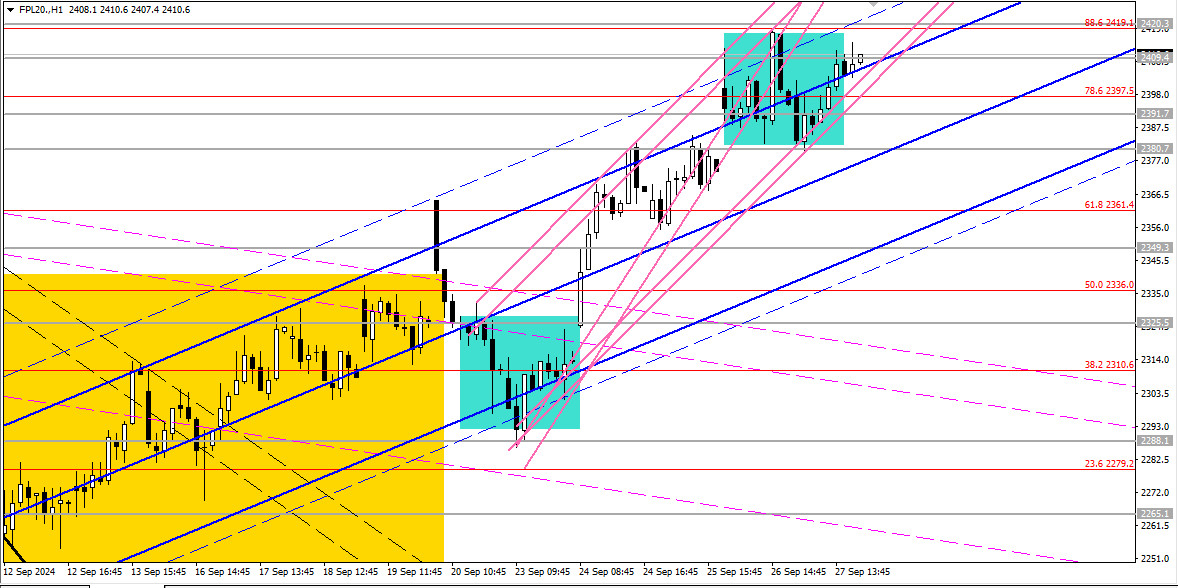

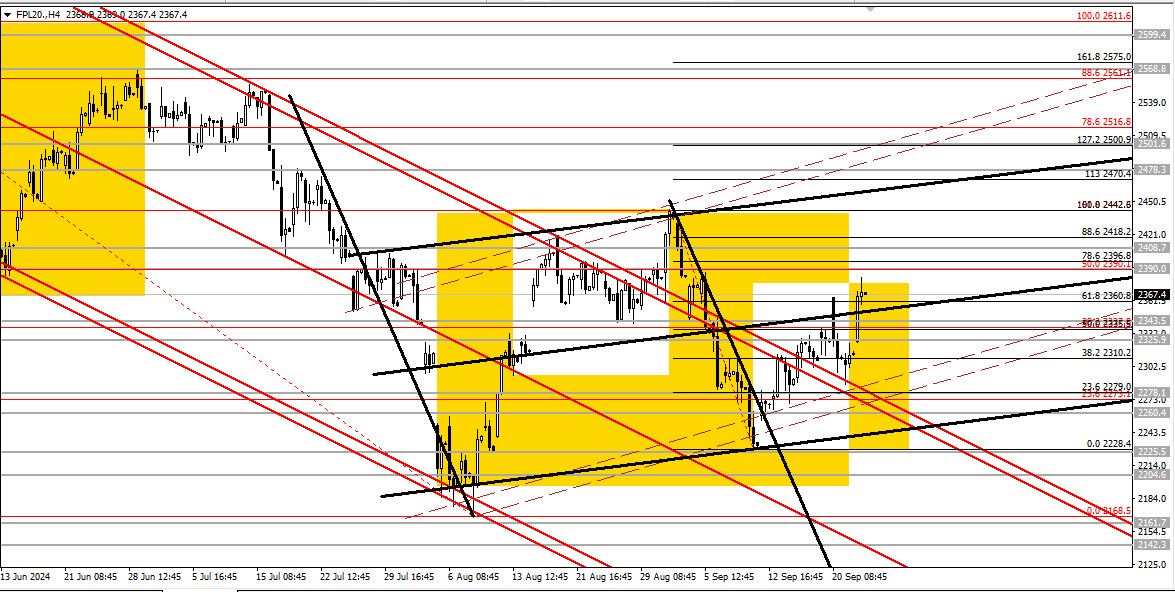

Bykom udało się jednak przekształcić – przynajmniej na razie – ów klin w kanał wzrostowy. Natomiast wąska konsolidacja pod punktem D formacji XABCD sugeruję, że pojawiła się wstępnie szansa na zanegowanie przez Byki tej formacji.

Ponadto piątkowe próby wepchnięcia kursu z powrotem do flagi pro spadkowej na M15/H1, która została wcześniej wybita na zasadzie WPK (w przeciwnym kierunku do oczekiwanego, czyli w górę) nie zakończyły się sukcesem.

Tak więc Byki nadal mają szanse na ruch w kierunku 2450 i 2490-500. W tym drugim miejscu wkrótce znajdzie się górny bok flagi pro spadkowej na H4/D1 (nb widocznej na wyżej zamieszczonym wykresie interwału H4 i formacji XABCD), w którą mógłby przekształcić się wspomniany na wstępie trójkąt symetryczny na D1. Natomiast Niedźwiedzie mogłyby przejąć już teraz inicjatywę, jeśli udałoby się im wybić w dół strefę 2360-80.

Na początku piątkowej sesji pisałem w informacji dla naszych graczy współpracujących w ramach programu mentoringowego z autorem artykułu : “Co prawda w tej chwili może się pojawić szansa na schodzenie [kursu] u nas [na FW20] do 2380-85, a nawet 2370-74, ale rynek z szerszej perspektywy jest ciągle rynkiem byczym. A w dodatku na DAX na intraday’u mamy układ typu chorągiewka pro wzrostowa, zaś na interwale dziennym mamy u Niemców przestrzeń do dalszego ruchu (celem podejścia pod kolejne opory, na drodze do realizacji flagi pro wzrostowej na D1)”

Nasz rynek faktycznie się cofnął do 2380-85, a potem w pocie czoła rósł. Trudno było jednak o bezpieczne zagranie na wzrosty .Po pierwsze ze względu na słabość pokazaną na początku sesji (otwarcie też było trochę rozczarowujące dla byków). Po drugie sesja była w piątek „ubarwiona” danymi z USA o 14.30 i o 16.00, więc to podnosiło ryzyko ewentualnego wejścia.

Niemniej jednak byki zrealizowały plan minimum, tak opisany przeze mnie w pierwszym zdaniu planu zagrań na popołudnie: “Jeśli byki wybiją w górę opór 2399- 400, wzmocniony przez zniesienie 50% i OB, to możemy być świadkami ruchu w kierunku 2416-18.” I rzeczywiście, skończyło się na zaliczeniu 2415.

W dodatku na FDAX doszło do precyzyjnej realizacji – praktycznie co do kilku punktów – flagi pro wzrostowej na D1, o której zasięgu jako celu dla Byków pisałem we wcześniejszych dniach kilkakrotnie (ok 19660). Zważywszy, że ruch przy wypełnianiu zasięgu wybicia był imponujący (ok. 980 pkt, począwszy od górnego boku flagi), to precyzja realizacji okazała się naprawdę znacząca.

(Przypominam, że podawane w tym cyklu artykułów kwotowania i wykresy dotyczą instrumentu FPL20. Różnią się one od FW20 o 1 pkt, tzn. gdy mówimy w artykule np. o poziomie 2000, odnosimy się jednocześnie do poziomu 2001 na FW20.)

Jednocześnie doszło do presji popytu na górny bok kanału spadkowego na interwale dziennym (ozn. kolor czerwony) , jak również na medianę pierwotnej flagi pro wzrostowej (ozn. kolor ciemnobrązowy), która tworzyła się zanim ten kanał spadkowy na D1 powstał.

We wtorek pod koniec sesji niedźwiedź na końcu skontrował, ale nie na tyle przekonująco, żeby przyjąć, że szansa na dalszy ruch na północ została stracona. Przy czym, aby doszło do jeszcze poważniejszych reperkusji dla niedźwiedzi, potrzebne jest wybicie owego kanału spadkowego na D1, czyli (obecnie) rejonu 2380+, a także 2410 –20 (gdzie aktualnie znajduje się górny bok trójkąta symetrycznego – oznaczony kolorem fioletowym – na D1/ H4).

Dopiero wtedy moglibyśmy zaobserwować ewentualny ruch w kierunku 2470- 80 i atak na górny bok flagi pro wzrostowej poszerzonej od dołu. Po drodze na 2443 mamy jeszcze trudny opór w postaci zniesienia 61,8%, szczytu z 2 września i dużego OB (ozn. pomarańczowy prostokąt)

Zauważmy jeszcze, że alternatywnym opisem ostatniej konsolidacji jako trójkąta symetrycznego jest flaga pro spadkowa na H4/D1 (ozn. pogrubione linie czarne na wykresie poniżej). Nb flaga o zasięgu nawet na poziomie 2060+.

We wtorek nasi gracze – współpracujący w ramach programu mentoringowego z autorem artykułu – zaczęli od zagrania (i było ono głównym zagraniem) na wzrosty z dwoma celami i jednym – a w zasadzie nawet dwoma – dodatkowymi „targetami”. Trade ten miał pierwsze dwa główne cele na oporach 2343-46 i 2351–54. Celem dodatkowym był opór 2359- 62, który był nb brany pod uwagę już w planie przed sesyjnym, oraz okolica 2375.

Wszystkie te cele – poza ostatnim, na którego zrealizowanie trzeba było czekać dłużej – można było zaksięgować dość szybko. Wejście w trade następowało natomiast w trakcie wybijania w górę mediany dużej flagi na M15/ H1 i oporu 2331- 35.

Finalne zagranie natomiast – na kontynuacje wzrostów, rozważane w trakcie wybijania 2370-74 (oporu wziętego z wykresu kontynuacyjnego) z celem 2380-85 i 2392-94 – było od razu obarczone zwiększonym ryzykiem. Pisałem o tym, że kurs przebywa po wybiciu 2370-74 pod szerokim oporem 2380- 85 i że jeśli się decydować na longa, to raczej warto wziąć małą pozycję. Takie zabezpieczenie faktycznie okazało się mieć sens, gdyż rynek – realizując pierwszy cel na 2380-85 – jednak nie poradził sobie potem z tym oporem.

Uczulałem też na to, iż w rejonie 2377- 87 mamy strefę górnego boku kanału spadkowego na D1 (i jego poszerzenia), która niewątpliwie stanowiła dodatkową przeszkodę.

Kontrakty terminowe na WIG20.

Poniedziałkowa sesja toczyła się w cieniu powodzi i ludzkich tragedii . Natomiast na parkiecie największy wpływ na problemy Byków na kontrakcie na WIG20 miało PZU, co jest oczywiście w tej sytuacji naturalne. W rezultacie kurs kontraktu na WIG20, który zbliżył się w ubiegłym tygodniu do strefy 2320-30, cofnął się z powrotem do rejonu 2270- 80.

O tym ostatnim rejonie pisałem w piątek w analizie posesyjnej dla naszych graczy, że wybijanie tego miejsca w dół mogłoby doprowadzić do poważniejszych problemów byków. Z kolei wybicie w górę 2320-30 mogłoby zaprowadzić popyt w kierunku 2350 i 2380.

Zwracam też uwagę, że dolny bok dużej flagi pro spadkowej na H4 i D1 kształtuje się obecnie w strefie 2225-2235. Jej minimalny zasięg to około 2130+, a większy to około 2060+.

Warto też odnotować, że spadki na interwale godzinowym – zanim doszło do odbicia wzrostowego – wpisywały się w schemat klina zniżkującego pro Byczego, ale odreagowanie, na razie przynajmniej, nie poradziło sobie ze zniesieniem Fibo 38,2%na poziomie 2310-11, z OB oraz z górnym bokiem kanału spadkowego, który powstał na bazie klina.

W poniedziałek nasi gracze – współpracujący w ramach programu mentoringowego z autorem artykułu – zaczęli od zagrania na spadki w trakcie wybijania w dół wsparcia intra 2299 –301. Celem było wsparcie 2292- 94 i 2284- 86. Taki cel wynikał między innymi z równości dużych korekt na M15. I faktycznie rynek bardzo precyzyjnie się zachował i wypełnił te dwa cele zgodnie z naszymi założeniami.

Później z kolei szukaliśmy zagrania na odbicie wzrostowe w trakcie wybijania w górę oporu 2292 –94. Celem było 2299-301 i 2305/6-09. Obydwa te cele też zostały – podobnie jak w pierwszym przypadku, tj. zagrania na spadki – zrealizowane. Przy czym przy pierwszym podejściu tylko dotknęli 2305, a później już nie powtórzyli tego.

W końcowej fazie sesji rynek dotarł do wsparcia 2269 –74. O takiej możliwości – w razie spadku – pisałem zarówno przed sesją, jak i w jej trakcie. Między innymi w planie na popołudnie. Na 10-lecie subskrypcja mentoringu i tradingu on-line na FW20, FDAX, US500, US100, EUR/USD i USD/PLN i in.!

(Przypominam, że podawane w tym cyklu artykułów kwotowania i wykresy dotyczą instrumentu FPL20. Różnią się one od FW20 o 1 pkt, tzn. gdy mówimy w artykule np. o poziomie 2000, odnosimy się jednocześnie do poziomu 2001 na FW20.)

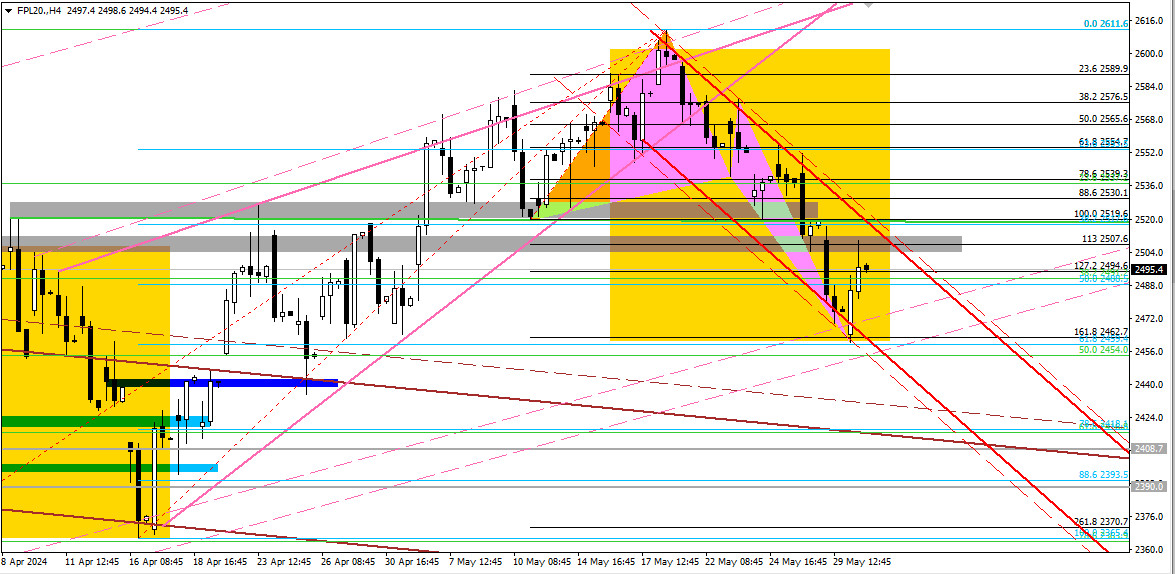

Kontrakty terminowe na WIG20. Co się stało w międzyczasie?

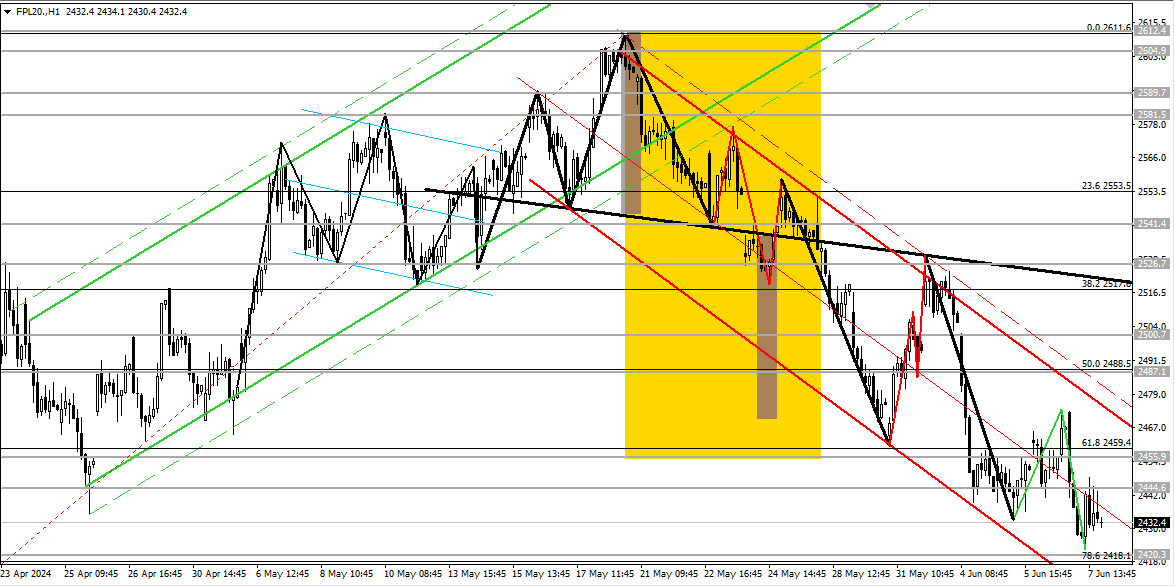

W poprzednim artykule z tego cyklu z 2. maja, zatytułowanym „Czy zapora popytowa będzie trampoliną?” pisałem, że „patrząc z szerszej perspektywy, jeśli rynek chciałby mocniej ruszyć w górę, musiałby pokonać strefę 2500 -520+, natomiast cofnięcie będzie grozić ponowną presją podażową na 2460- 70.”

Okazało się, że rynek faktycznie „szarpnął” najpierw na północ i zaatakował strefę 2500 -520+. Później zaś cofnął się i wywarł mocną presję na 2460-70, co zaowocowało zejściem kursu jeszcze niżej.

Ostatni rozwój sytuacji rynkowej. Dwie zapory popytowe na H4/D1.

W wyniku tej presji i reakcji w ostatni piątek na popołudniowe dane z amerykańskiego rynku pracy doszło na sam koniec tygodnia do pogłębienia wcześniejszych spadków, które nb już w środę dotarły do 2430+, i do zejścia kursu do okolicy 2420 +.

To zaś potwierdziło niejako możliwość stopniowego schodzenia notowań jeszcze niżej, w kierunku strefy 2390-400, która zawiera takie elementy wsparcia, jak większe OB na H4/ D1, zniesienie 50% dużej fali wzrostowej, zainicjowanej na początku bieżącego roku, oraz układ pro wzrostowy XABCD typu wydłużony Gartley.

Co dalej?

Przypomnę jednak, że po drodze kurs może jeszcze zatrzymywać się i odbijać mocniej od rejonu cenowego w 2416-18, gdzie mamy wsparcie intradayowe, zniesienie zewnętrzne 161,8% ostatniej korekty intra, a także zniesienie 61,8% fali wzrostowej na H4, zainicjowanej w marcu, jak również układ XABCD pro wzrostowy, tyle że typu regularny Gartley, a nie wydłużony. Zresztą w piątek kurs kontraktu zbliżył się na tyle do powyższego poziomu, że można też sobie wyobrazić próbę mocnego odbicia już teraz. O czym piszę tez poniżej w kontekście układu fal na H1.

Byki natomiast, żeby ewentualnie próbować uniknąć dalszych spadków, musiałyby wybić mocno w górę strefę 2460 -70+ i podejść znów pod 2500-520+, co nie udało się im w ostatnich dniach. Inna jednak sprawa, że kiedy się patrzy na układ fal na pierwszym z dzisiejszych wykresów (interwał H1), to można tam dostrzec szanse na tzw. korektę nadrzędną i większe odbicie już teraz.

Ostatnie zagrania i sytuacja na interwale 15-minutowym M15. W piątek nasi gracze – współpracujący w ramach programu mentoringowego z autorem artykułu – grali dwukrotnie shorta.

Szczególnie pierwsze zagranie było szybkie i dynamiczne, a wyłapany ruch całkiem spory, mimo że zaczęło się “niewinnie”, od zagrania na skalp na spadki – w trakcie wybijania bariery lokalnej 2465-67 – w stronę 2454–58. Ale co ważne, niemal w tym samym czasie braliśmy pod uwagę opcję wydłużenia skalpa do kolejnego wsparcia, 2443- 45. I faktycznie, w miarę szybko rynek zaliczył obydwa “targety”. Szczególnie przejście od pierwszego do drugiego odbyło się w ekspresowym tempie.

Później rozważaliśmy – i okazało się, że słusznie – kontynuację spadków. Trade w tym duchu został zainicjowany w trakcie wybijania 2443-45, w stronę 2426 -33 i ewentualnie 2416 –18. Zwracałem jednak uwagę, że na 2422-24 znajduje się zniesienie 127,2% wcześniejszej korekty intra oraz zasięg dużej flagi pro spadkowej na M15. Tak więc rynek mógł tam zareagować. I rzeczywiście, zareagował.

Co skończyło się ostatecznie zamknięciem naszych pozycji nieco wyżej, niż pierwotnie zakładaliśmy.

(Przypominam, że podawane w tym cyklu artykułów kwotowania i wykresy dotyczą instrumentu FPL20. Różnią się one od FW20 o 1 pkt, tzn. gdy mówimy w artykule np. o poziomie 2000, odnosimy się jednocześnie do poziomu 2001 na FW20.)

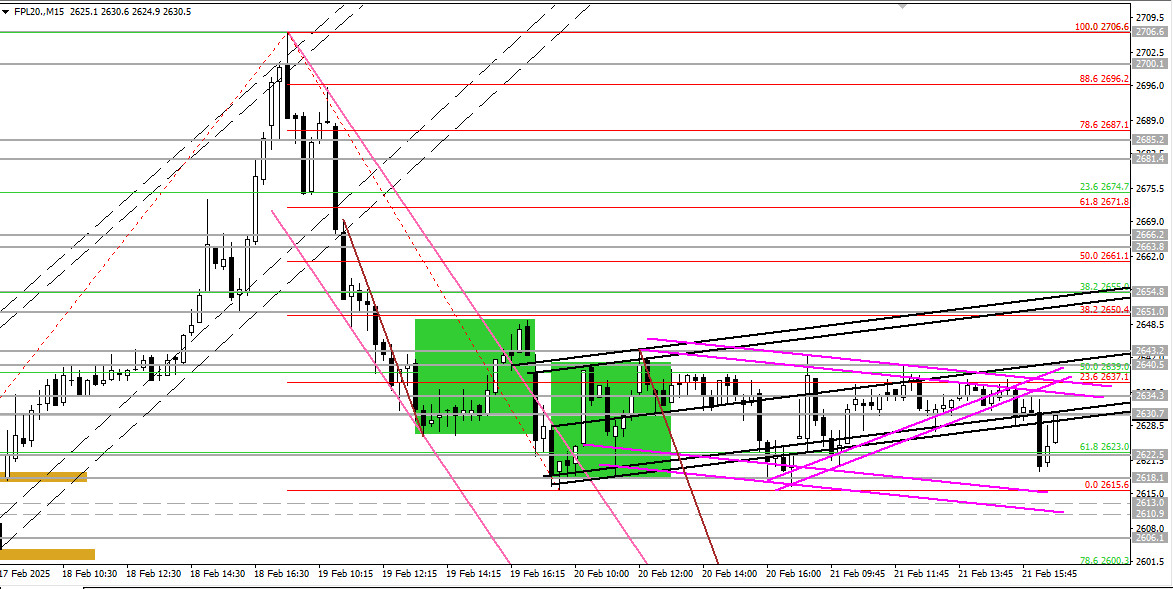

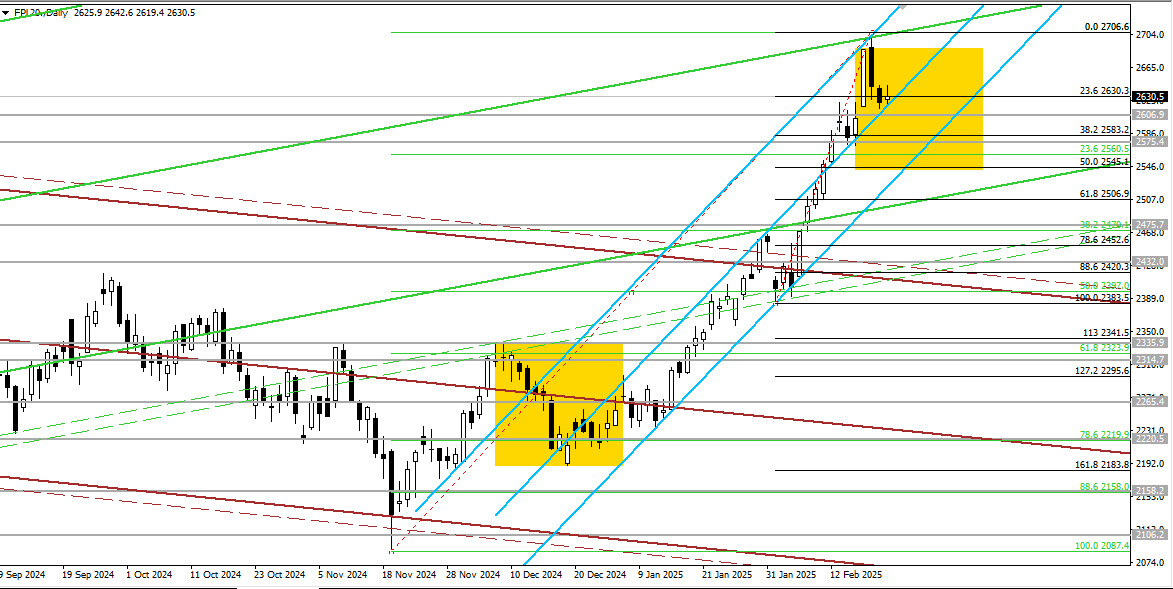

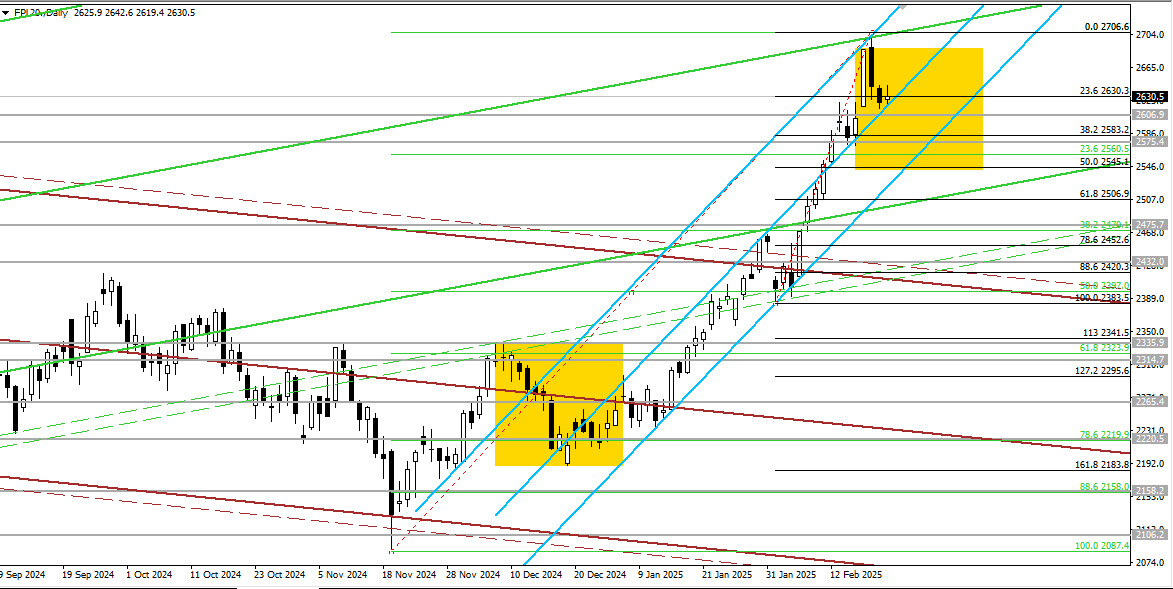

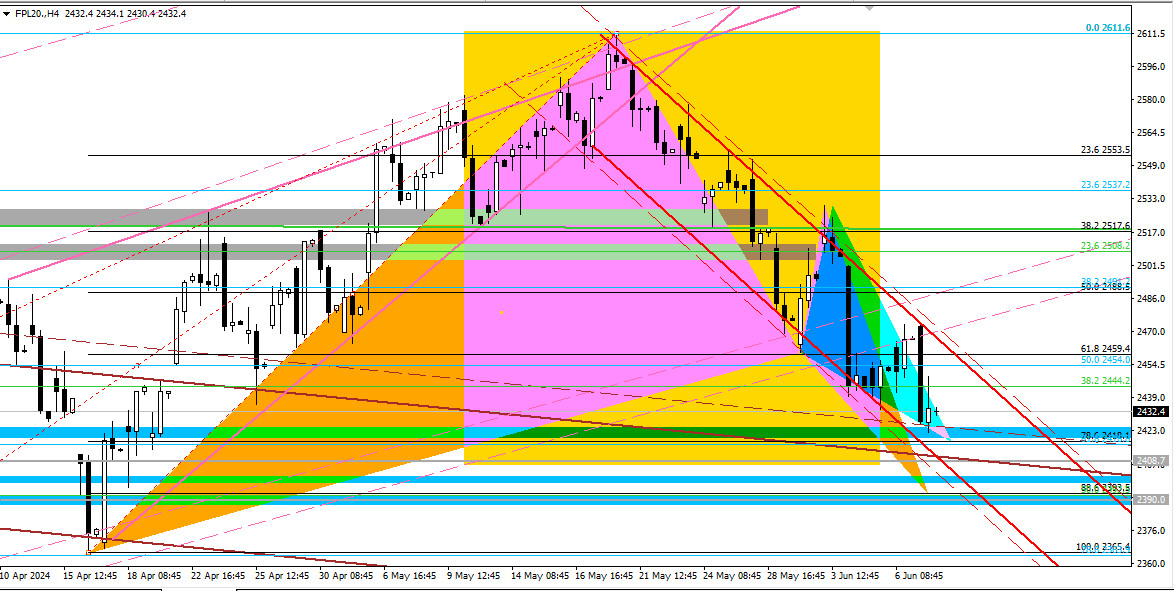

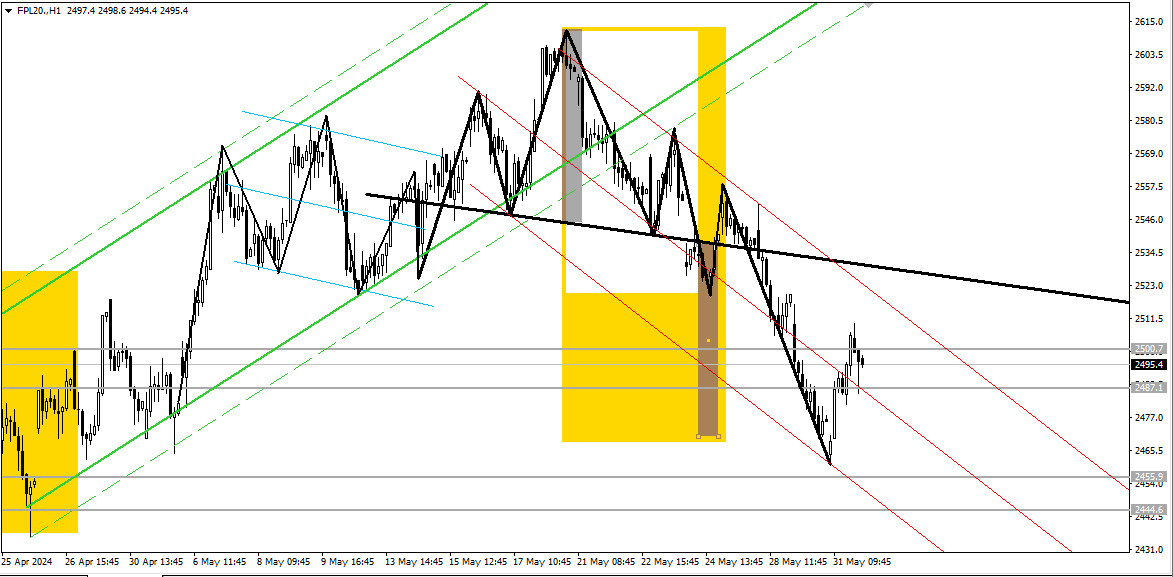

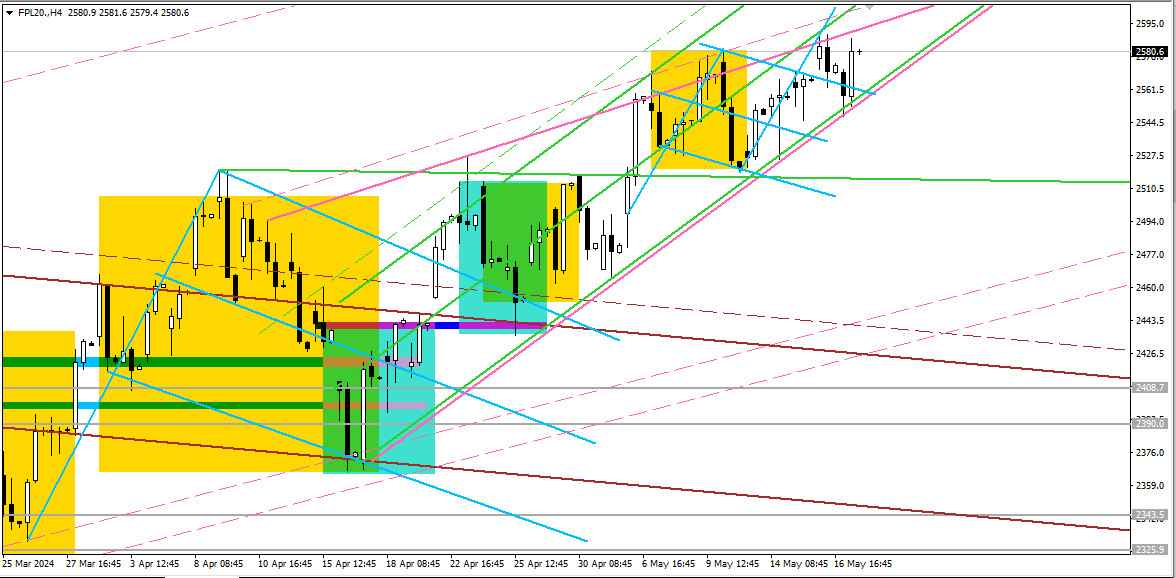

Kontrakty terminowe na WIG20. Co się stało w międzyczasie? W poprzednim artykule z tego cyklu z 19. maja, zatytułowanym „Czy Byki zagłębią się w cel?,” pisałem, że celem dla Byków jest aktualnie strefa oporu na interwale tygodniowym 2600-60.

Podkreślałem jednak, że ostatnie wzrosty na H4 wpisują się natomiast w klin zwyżkujący pro spadkowy, a jeszcze nie tak dawno Byki próbowały kontynuować budowę kanału równoległego wzrostowego. „Tak więc może nie być łatwo popytowi – przynajmniej na tym etapie – zagłębić się w strefę 2600-60.” W tym kontekście sugerowałem też, że warto pochylić się nad oporem intradayowym w rejonie 2616–25, gdzie między innymi mamy do czynienia z dwoma zniesieniami zewnętrznymi Fibo ostatnich korekt intra (zniesienia 161,8%).

Ostatecznie, popyt faktycznie zatrzymał swój rajd, nie wchodząc zbyt głęboko w obszar wskazanego oporu 2600-60. A konkretnie – na poziomie 2612.

Ostatni rozwój sytuacji rynkowej. Jeśli zaś chodzi o ostatni okres, to w środę przed Bożym Ciałem ruch spadkowy rozstrzygnął dylemat z poprzednich dni, dotyczący tego, czy rynek od razu zejdzie do 2460-70, czy też będzie raczej bronił się w strefie 2500-520+, żeby próbować przebudować układ RGR w jeszcze większy.

Brany też był pod uwagę powrót do wzrostów, ale w tym wypadku o tyle było trudniej o taką hipotezę, że mała formacja RGR na H1 o zasięgu ok. 2470 została już skutecznie wybita w dół , a wcześniej, kiedy podobna sytuacja miała miejsce, RGR nie został wybity, tylko przekształcony we flagę pro wzrostową.

Zapora popytowa na H4/D1. Po środzie informowałem naszych graczy, że w piątek w trakcie długiego weekendu trzeba się liczyć z walką o mocniejsze odbicie w strefie 2460–70. Znajdują się tam bowiem między innymi zniesienia 50%, 61, 8% i 161 ,8%. A zgrupowanie zniesień 161,8% i 61,8% jest bardzo mocne. W dodatku zniesienie 161,8% współtworzy układ pro wzrostowy XABCD typu Butterfly.

Ponadto – last but not least – rynek broni się tutaj na większym OB na H4 /D1.

I rzeczywiście, Byki w piątek wykorzystały to silne multi wsparcie. Kurs ładnie się odbił od tej zapory. Liczyliśmy się. z ewentualnym większym odbiciem do okolicy 2501-05 i tak się sprawy potoczyły.

Co dalej? Obecnie, patrząc z szerszej perspektywy, jeśli rynek chciałby mocniej ruszyć w górę, musiałby pokonać strefę 2500 -520+, natomiast cofnięcie będzie grozić ponowną presją podażową na 2460- 70. W razie wybicia mocniejszego na północ Byki mogłyby zmierzać do strefy 2540-50, gdzie nb zlokalizowany jest też pierwszy zasięg (w punkcie B) wspominanej wyżej formacji XABCD, a nawet do ok. 2580, gdzie z kolei znajduje się drugi zasięg formacji (w punkcie C). Inwestuj codziennie online na FW20, FDAX, US100/500, EURUSD, USDPLN i w spółki z WIG20 razem z autorem artykułu!

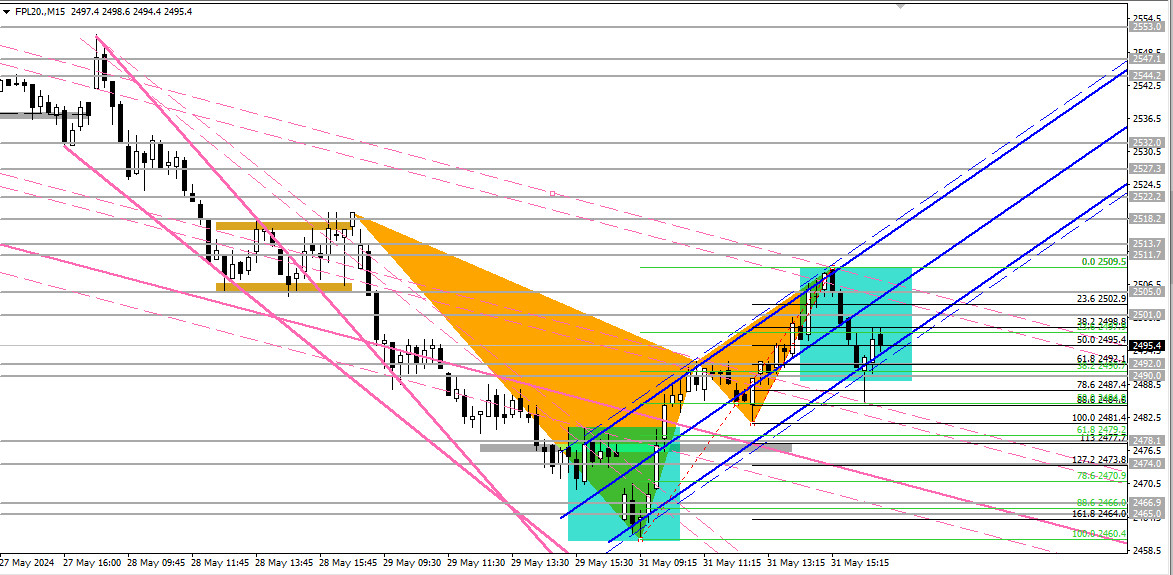

Ostatnie zagrania i sytuacja na interwale 15-minutowym M15. W środę nasi gracze – współpracujący w ramach programu mentoringowego z autorem artykułu – grali głównie shorta, początkowo w formie skalpa, inicjowanego w trakcie wybijania przez kurs flagi pro spadkowej na M15 i poziomu 2508-09. Z celem na 2500-501 i z późniejszą opcją wydłużenia skalpa do 2490- 92. Te cele zostały zaliczone przez rynek

Potem jeszcze szukaliśmy kontynuacji spadków w stronę 2474-78, a nawet – na końcu sesji – w stronę 2463/5-67. Ale tu już nie wszystko przebiegało idealnie.

W ostatniej fazie notowań kurs dotarł do 2469, natomiast wcześniej (kiedy liczyliśmy na zejście kursu do 2474-78) zszedł do 2480. Tak więc w obydwu tych przypadkach zabrakło dwóch punktów do pełnej realizacji celów.

W piątek ze względu na specyficzny dzień (środek długiego weekendu) raczej nie sugerowałem konkretnych zagrań, natomiast śledziliśmy krok po kroku rozwój sytuacji rynkowej .Wydaje się, że to śledzenie połączone z analizą wyprzedzającą okazało się dosyć precyzyjne.

W miarę szybko bowiem ustaliliśmy, że jest szansa na podejście pod 2497-98 + 501 –505. Potem zaś wskazywałem – jak się okazało, słusznie – na pewne ewentualnie większe problemy, które mogłyby się pokazać w rejonie 2507, gdzie znajdował się układ XABCD pro spadkowy na M15 (odmiaan Bat pattern). Aczkolwiek, gdyby Zachód mocniej poszedł w górę, zapewne i nasz rynek zdołałby ten układ zanegować.

Późniejsze cofnięcie też było w miarę dobrze rozpracowane, choć mogło niektórych graczy rozczarować to, że rynek nie był jeszcze bardziej zdecydowany w spadkach. Niemniej jednak zasięg formacji spadkowej XABCD został w praktyce wypełniony, mimo że popyt bronił się na małym OB i na węźle di Napolego (zniesienia 38,2% i 61,8% położone blisko siebie).

(Przypominam, że podawane w tym cyklu artykułów kwotowania i wykresy dotyczą instrumentu FPL20. Różnią się one od FW20 o 1 pkt, tzn. gdy mówimy w artykule np. o poziomie 2000, odnosimy się jednocześnie do poziomu 2001 na FW20.)

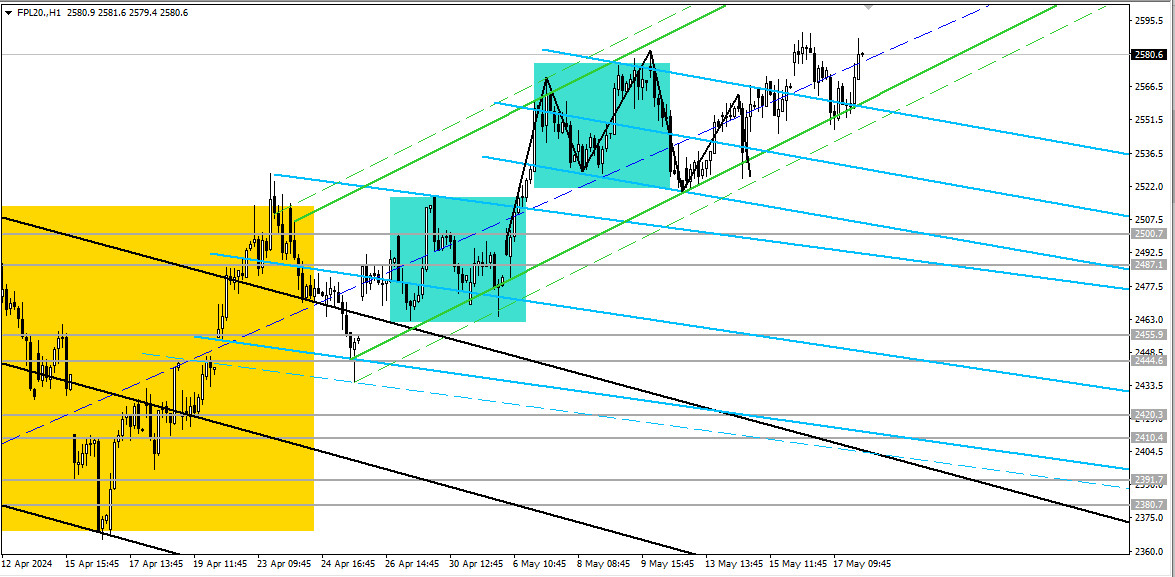

Kontrakty terminowe na WIG20. W minionym tygodniu trzeba było poczekać aż rynki bazowe przetrawią ostatecznie dane dotyczące amerykańskiej inflacji. Wtedy otrzymaliśmy odpowiedź, co do dylematu z poprzednich dni: W którym kierunku pójdziemy?

Nasze byki w kończącym się tygodniu w czwartek zaatakowały poprzednie szczyty i lekko je nadbiły. Tym samym dotarły do strefy 2580-90. Stamtąd już blisko było do szerokiej zapory podażowej na interwale tygodniowym 2600-60.

Trzeba się było w tej sytuacji liczyć z możliwością pójścia kursu w górę, aczkolwiek Niedźwiedź – jeśli by doszło do zwiększonej presji na strefę 2540-50+- mógłby przejść do poważniejszej kontrofensywy.

Celem dla Byków jest aktualnie wspomniana wyżej strefa oporu na interwale tygodniowym 2600-60. Warto też pochylić się nad oporem intradayowym w rejonie 2616–25, gdzie między innymi mamy do czynienia z dwoma zniesieniami zewnętrznymi Fibo ostatnich korekt intra (zniesienia 161,8%), a także z zasięgiem wybicia w górę z trójkąta zwyżkującego na H4.

Sytuacja na interwale godzinowym H1. Dodajmy, że na poziomie ok. 2604 można szacować zasięg wybicia z flagi pro wzrostowej na H1. Realizacja zasięgu tej flagi potwierdziłaby wcześniejszą udaną próbę popytu zanegowania koncepcji potencjalnej głowy z ramionami.

Sytuacja na interwale 4-godzinnym H4. Ostatnie wzrosty na H4 wpisują się natomiast w klin zwyżkujący pro spadkowy, a jeszcze nie tak dawno Byki próbowały kontynuować budowę kanału równoległego wzrostowego. Tak więc może nie być łatwo popytowi – przynajmniej na tym etapie – zagłębić się w strefę 2600-60. Oczywiście, przy bardzo mocnym Byczym rynku mogłoby dojść do ponownego ukształtowania kanału albo do przekształcenia klina – mimo ewentualnego wybicia go w dół – w nowy kanał o pro Byczym charakterze.

Nie dość na tym, w ostatni piątek kurs kontraktu na WIG20 przysporzył strachu Bykom, gdyż doszło do dosyć mocnego ataku podaży na strefę 2540-50+. Później można było jednak zauważyć, że świece dołkowe na H1 wskazują na możliwość odbicia od tego rejonu. I tak się faktycznie stało w drugiej części piątkowej sesji.

Rynek powrócił ostatecznie pod strefę ostatnich szczytów i oporu w rejonie 2580-90.

Po piątkowej sesji nadal można przyjąć, że nieco większą szansę na dalszy ruch kierunkowy mają byki. Inwestuj codziennie online na FW20, FDAX, US100/500, EURUSD, USDPLN i w spółki z WIG20 razem z autorem artykułu!

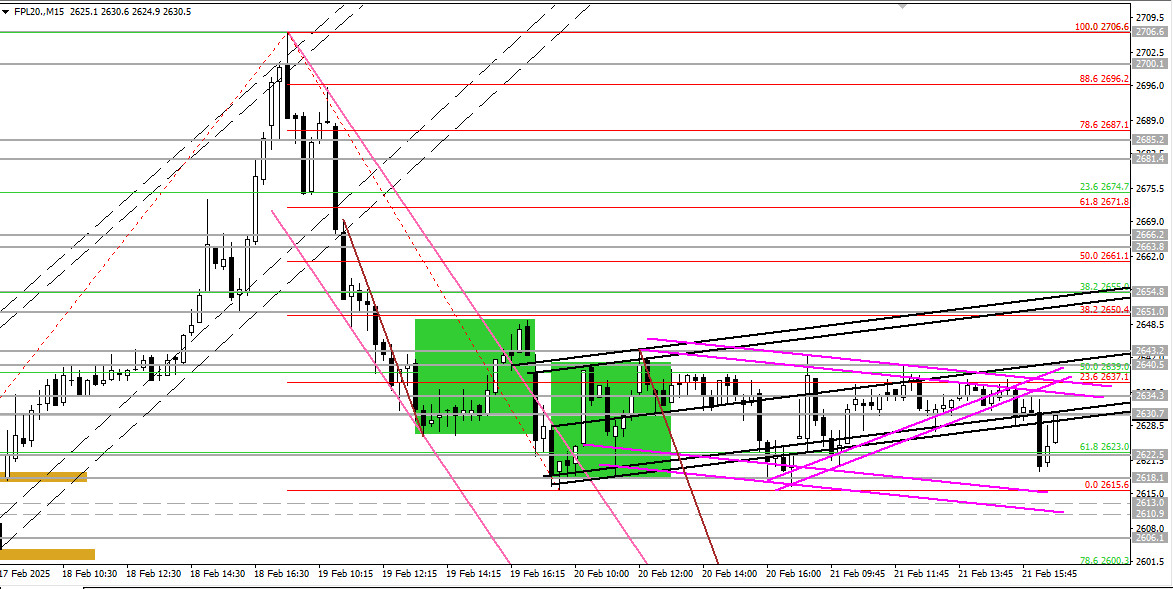

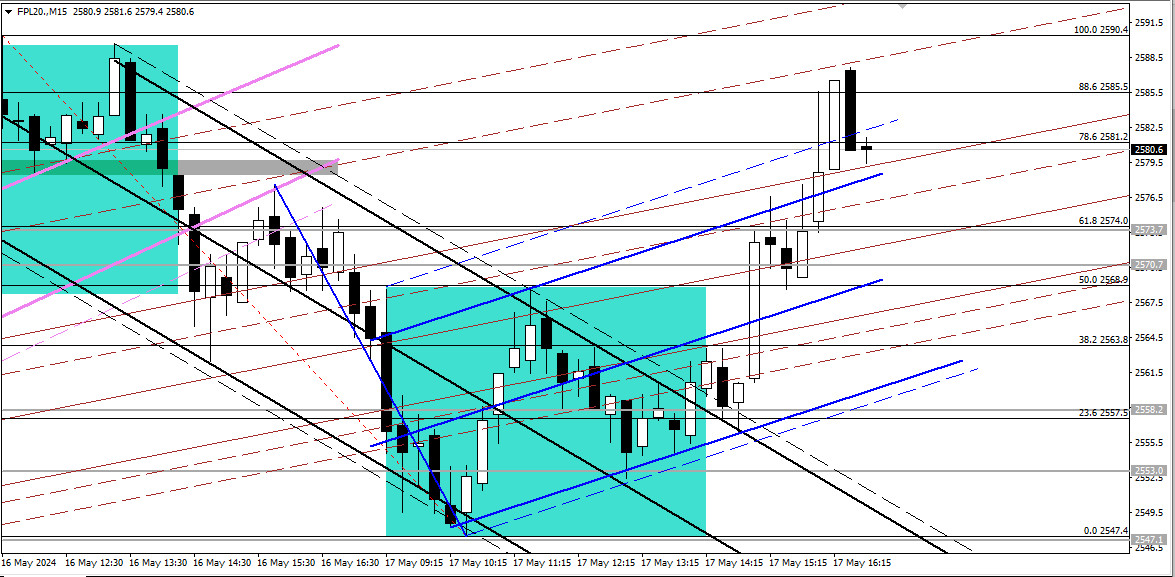

Ostatnie zagrania i sytuacja na interwale 15-minutowym M15. W pierwszej fazie sesji piątkowej nasi gracze – współpracujący w ramach programu mentoringowego z autorem artykułu – zaczynali od próby zagrania na spadki (w czasie wybijania przez kurs wsparcia 2553-58) z celem na 2544-47, ewentualnie niżej położonym.

Wyznaczony cel został zrealizowany, ale w minimalnym stopniu, bo rynek przetestował jedynie poziom 2547.

Później – w ramach koncepcji przedstawionej w planie zagrań na piątkowe popołudnie – braliśmy pod uwagę wybicie 2553-58 w górę i wzrosty do 2571-74 w ramach budowania konsolidacji w formie flagi pro spadkowej na M15. Tak faktycznie potoczyły się dalsze losy sesji, a w samej końcówce doszło nawet do wybicia tejże flagi na zasadzie WPK (wybicie w przeciwnym kierunku do pierwotnie oczekiwanego), co nb też na pewnym etapie braliśmy już pod uwagę.

Wybicie miało miejsce w stronę oporu 2582 -87 + 90. Tam, zgodnie z założeniem przedstawionym na trzy kwadranse przed końcem sesji, doszło do w miarę wąskiej konsolidacji, którą można było traktować jako ucho od formacji spodko-podobnej (“kanciastej”) pro wzrostowej na M15.

Tego typu formacje tworzą się często w ramach wybicia w górę flagi pro spadkowej. Choć niekiedy – przy słabszym rynku – dochodzi jedynie do poszerzenia pierwotnej struktury flagi i powrotu do spadków.

(Przypominam, że podawane w tym cyklu artykułów kwotowania i wykresy dotyczą instrumentu FPL20. Różnią się one od FW20 o 1 pkt, tzn. gdy mówimy w artykule np. o poziomie 2000, odnosimy się jednocześnie do poziomu 2001 na FW20.)