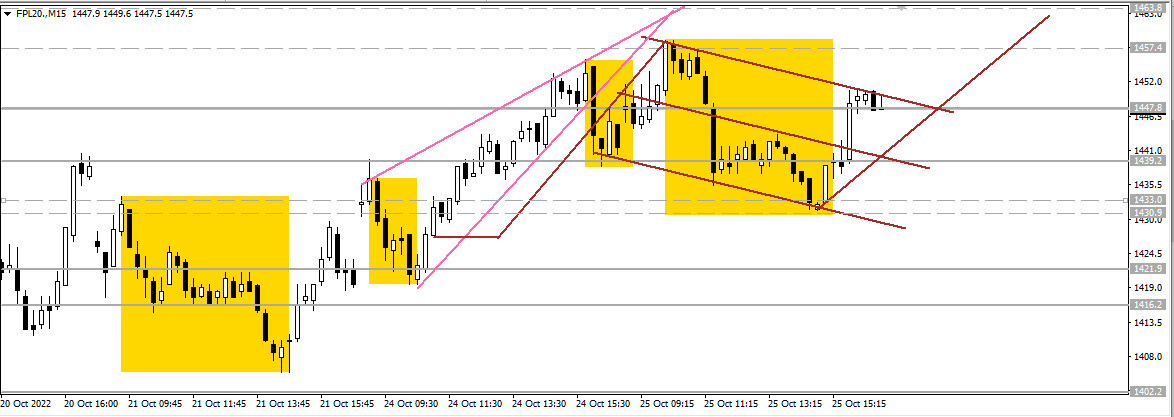

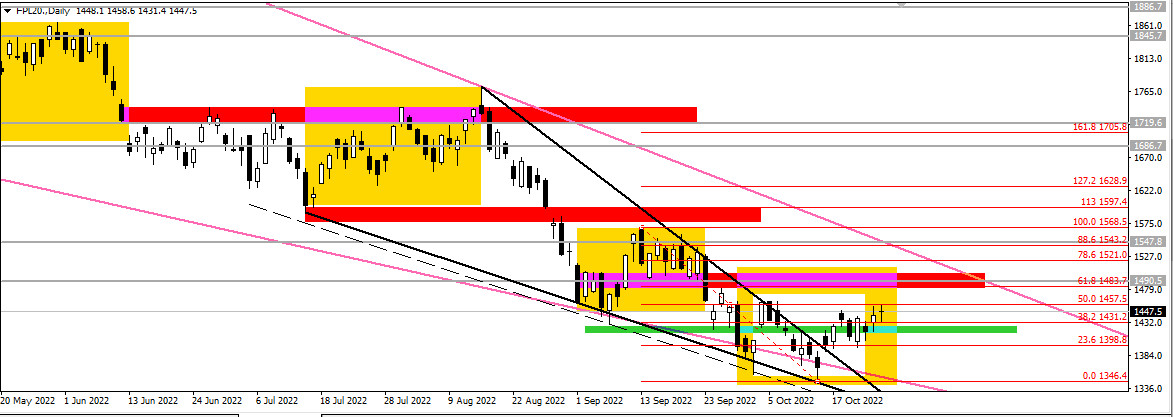

Kontrakty terminowe na WIG20 we wtorek zdołały dotrzeć do oporu 1457-64, tym samym byki powiększyły – napędzane wzrostami na Zachodzie – ruch na północ. Potem jednak doszło do nieco mocniejszego cofnięcia. Popyt bronił się za pomocą tworzenia flagi pro wzrostowej na M15. W tle mamy jednak obawy inwestorów o dalsze powiększenie rentowności polskiego długu, powiązane z niepokojem o napędzającą inflację politykę rządu przed wyborami.

W rezultacie, jeżeli spojrzeć na całą sesję, można mówić, że najpierw rynek rósł w obrębie klina zwyżkującego startowego intradayowego, a potem utworzył konsolidację, która daje możliwość Bykom dalszego ruchu na północ. Jeśli taki ruch powstanie, kurs może nadal próbować zmierzać w kierunku 1490-500.

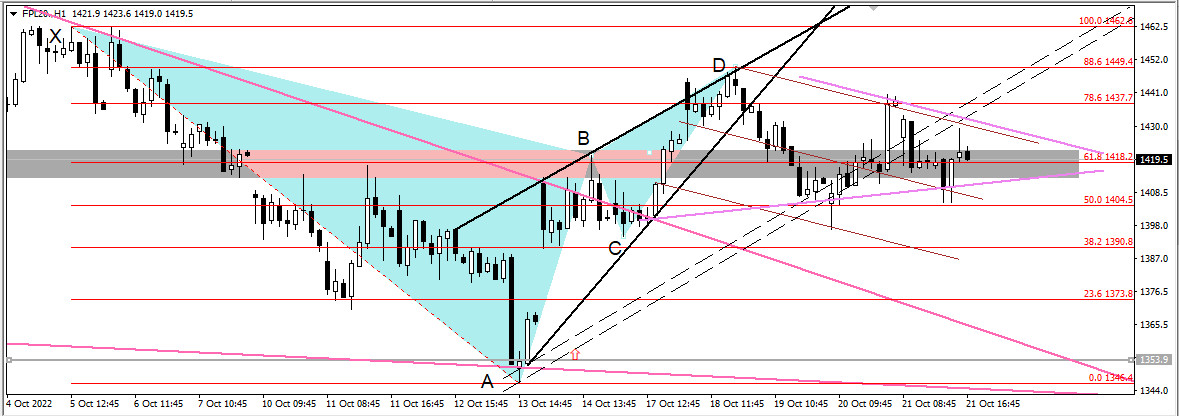

Ażeby to zrobić, jednak musi najpierw wybić maksima odbicia wzrostowego z początku października (położone w strefie 1460-70). To miejsce można traktować też jako linię szyi formacji pro wzrostowej podwójnego dna na H1 i H4.

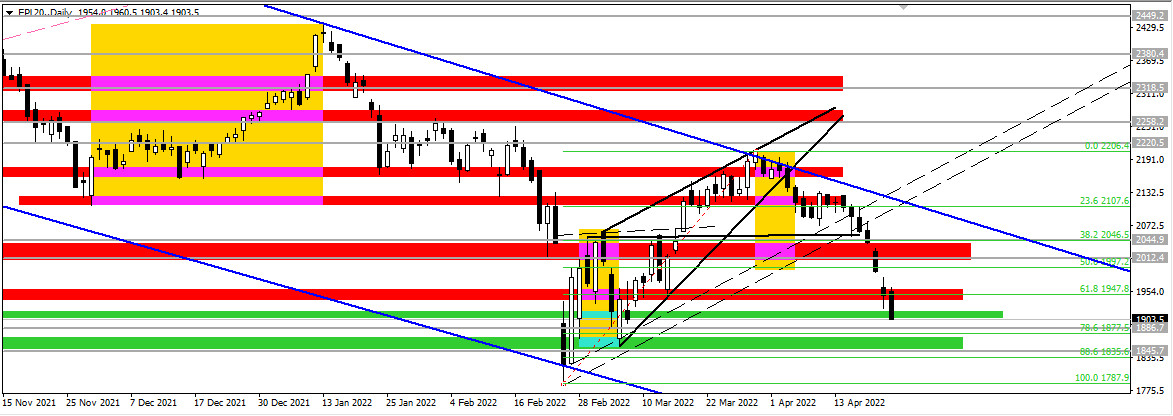

Zasięg tej ostatniej formacji jest oczywiście bardzo duży (ok. 1570), ale na razie interesuje nas głównie to, czy mogłaby ona pomóc w ewentualnym podejściu kursu pod 1490-500. Tam mamy do czynienia z istotnym oporem i równością dużych korekt na interwale dziennym.

Jeśli zaś rynek by się jednak teraz jeszcze mocniej wycofał i zszedł poniżej 1416-22 ,to ponownie zaistniałoby niebezpieczeństwo ruchu na południe, na początek w kierunku 1380+. Inwestuj codziennie online na FW20 i w spółki z WIG20 razem z autorem artykułu!

(Przypominam, że podawane w tym cyklu artykułów kwotowania i wykresy dotyczą instrumentu FPL20. Różnią się one od FW20 o 1 pkt, tzn. gdy mówimy w artykule np. o poziomie 2000, odnosimy się jednocześnie do poziomu 2001 na FW20.)