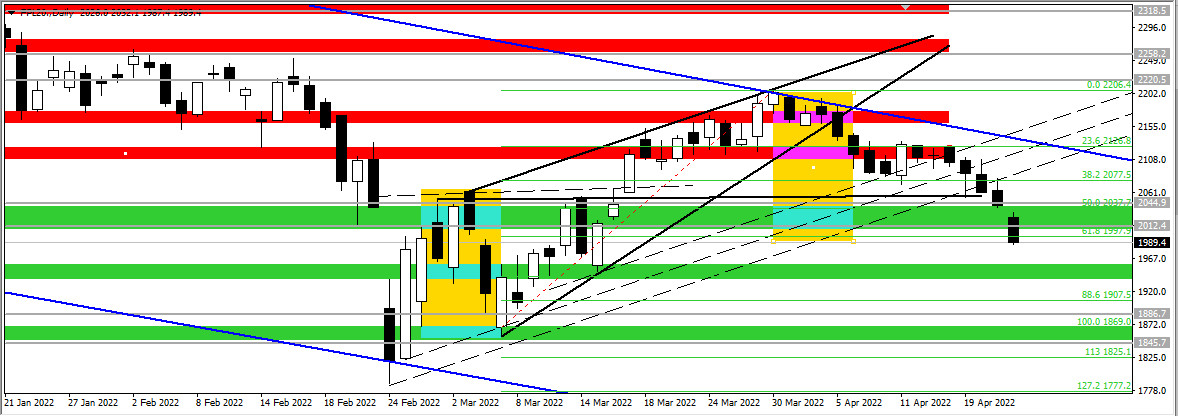

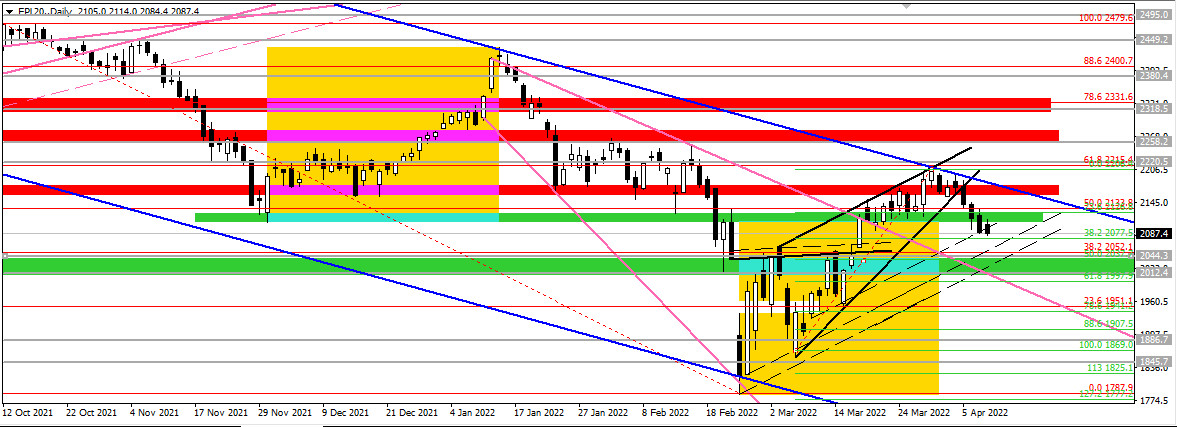

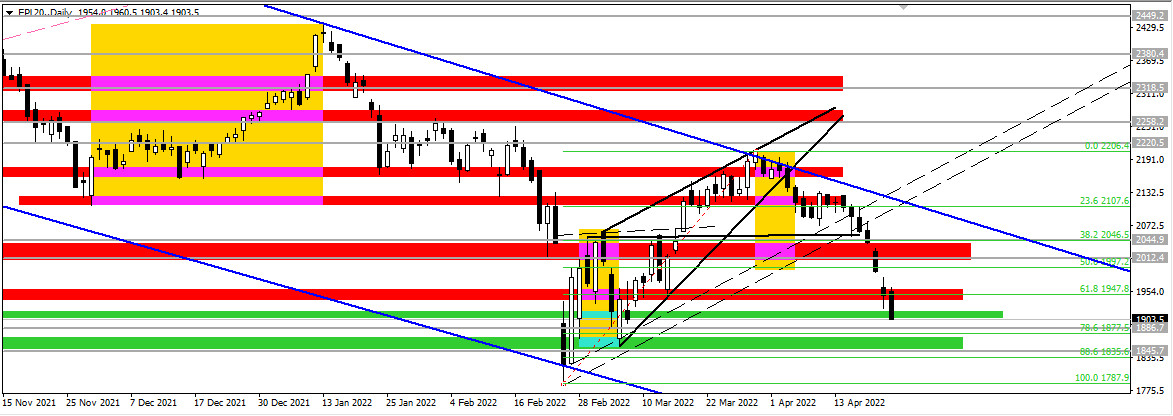

Kontrakty terminowe na WIG20 na początku tygodnia przebiły wsparcie na interwale dziennym 1930+-50+. Pomogły w tym spadki w sektorze bankowym, związane z propozycjami rządowymi pomocy kredytobiorcom, oraz zapowiedź zatrzymania przesyłu gazu do Polski przez Gazprom.

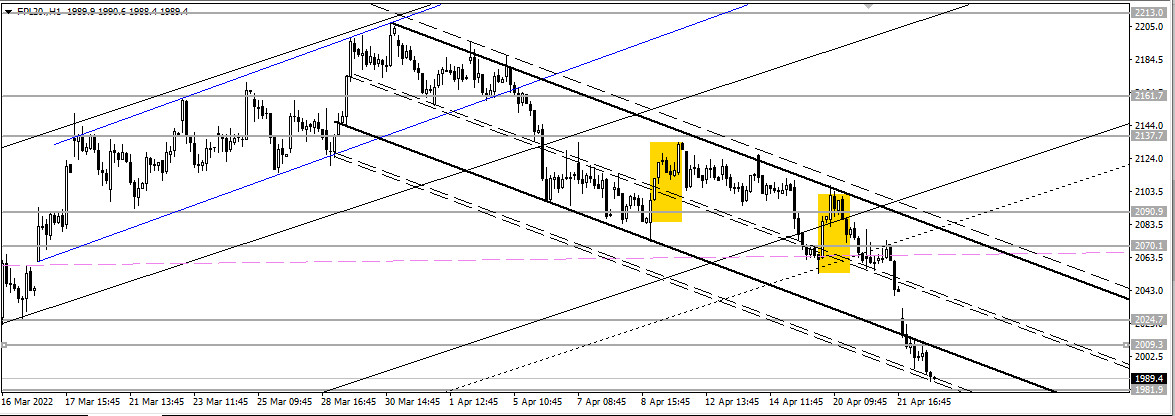

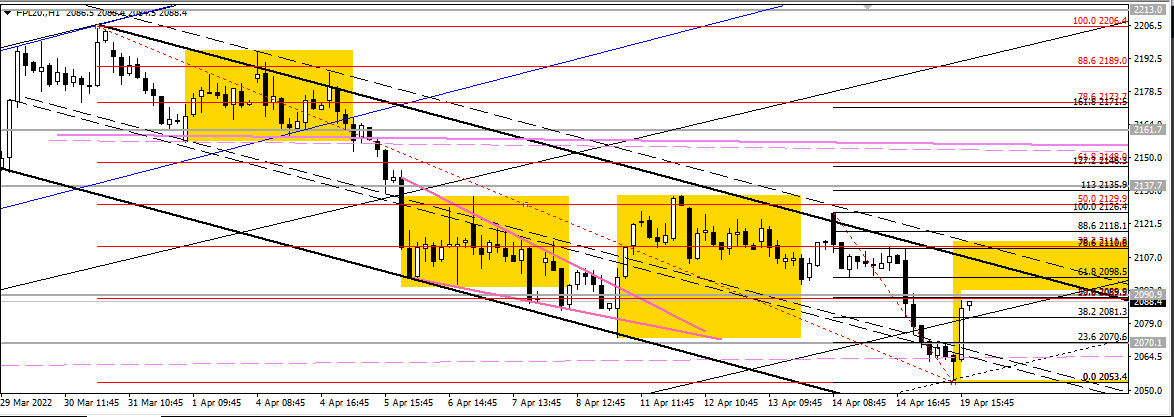

Na intradayu mieliśmy we wtorek do czynienia z realizacją zasięgu flagi pro spadkowej na M15, która tworzyła się od poniedziałku. Jednocześnie rynek dotarł do wsparcia na interwale dziennym 1900+-910+, położonego – można przyjąć – między 1904 a 1916.

Ważny wniosek, wypływający z takiego zachowania rynku – patrząc przez pryzmat interwału dziennego – jest taki: Rynek mimo dotarcia do w miarę mocnego wsparcia 1930+- 50+ (wzmocnionego dodatkowo zniesieniem 61,8% całego odbicia rozpoczętego 24 lutego oraz minimami dużego białego korpusu dziennego z 15 marca) nie zdołał się odbić na tyle zdecydowanie, żeby spróbować wykonać retest istotnej strefy oporu (wcześniej wsparcia ) w okolicy 1990-2000+.

To może oznaczać, że rynek obecnie jest na tyle słaby, iż wkrótce będzie atakował wsparcie 1850-70 i próbował schodzić nawet niżej, w kierunku dołków z początku wojny, położonych w rejonie 1788-824. A nawet być może – realizować flagę pro spadkową na interwale dziennym, która ma zasięg minimalny w okolicy 1745.

Z punktu widzenia byków jednak bardzo istotne będzie ewentualne bronienie dołków z 24 lutego, bo ich wybicie oznaczałoby 5-falową strukturę spadkową na D1, a co za tym idzie – kolejną w przyszłości. Obecnie pewnie jedynie przedwczesne zakończenie wojny mogłoby doprowadzić do jakiegoś zdecydowanego ruchu wzrostowego na zasadzie rajdu ulgi. Inwestuj codziennie online na FW20 razem z autorem artykułu!

W czasie wtorkowej sesji nasi gracze – współpracujący w ramach programu mentoringowego z autorem artykułu – próbowali w różnych momentach, niekiedy parokrotnie z podobnych poziomów, grać na spadki.

Najdłuższy ruch został „wyłapany” przez nas pod koniec sesji – w trakcie wybijania przez kurs wsparcia 1926-29. Szukaliśmy wtedy shorta w stronę 1912-13 (zasięg minimalny flagi na M15) i 1900-906. Jak się okazało, skutecznie.

(Przypominam, że podawane w tym cyklu artykułów kwotowania i wykresy dotyczą instrumentu FPL20. Różnią się one od FW20 o 1 pkt, tzn. gdy mówimy w artykule np. o poziomie 2000, odnosimy się jednocześnie do poziomu 2001 na FW20.)