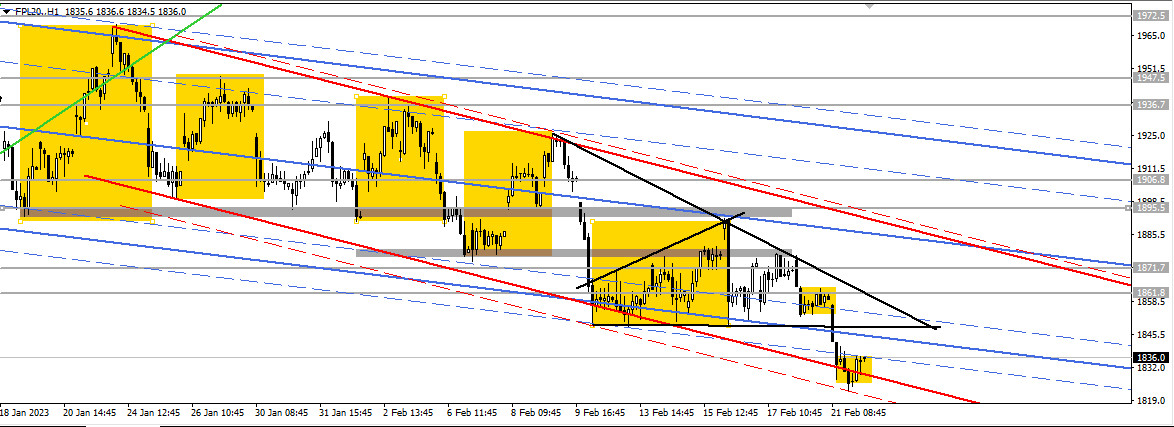

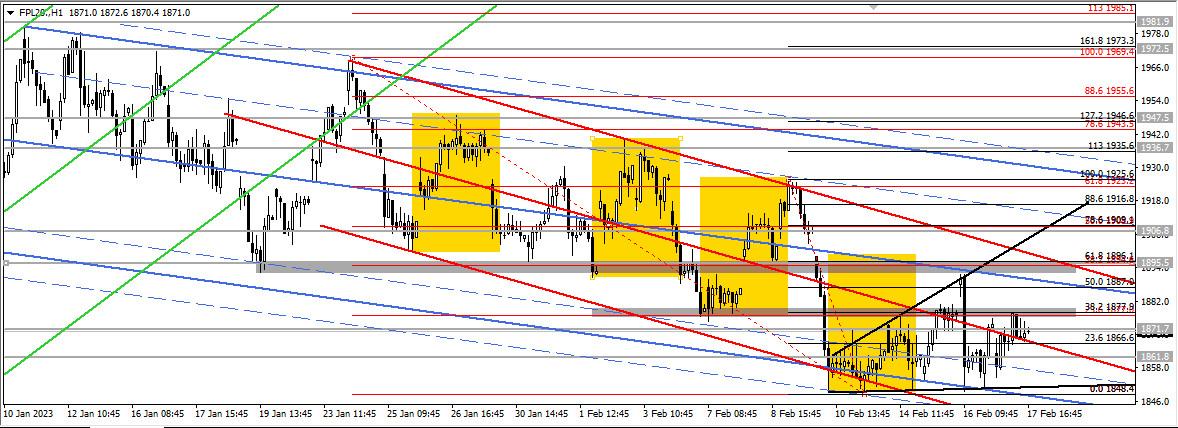

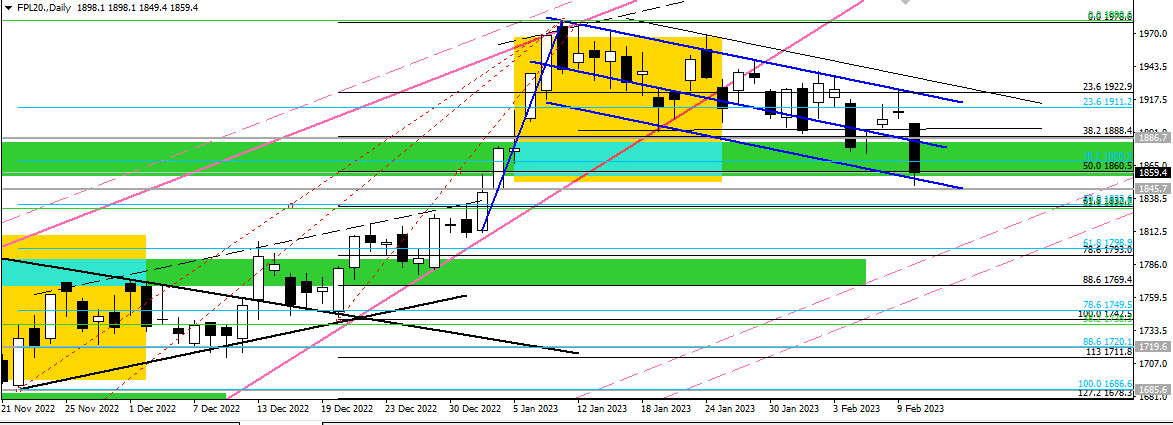

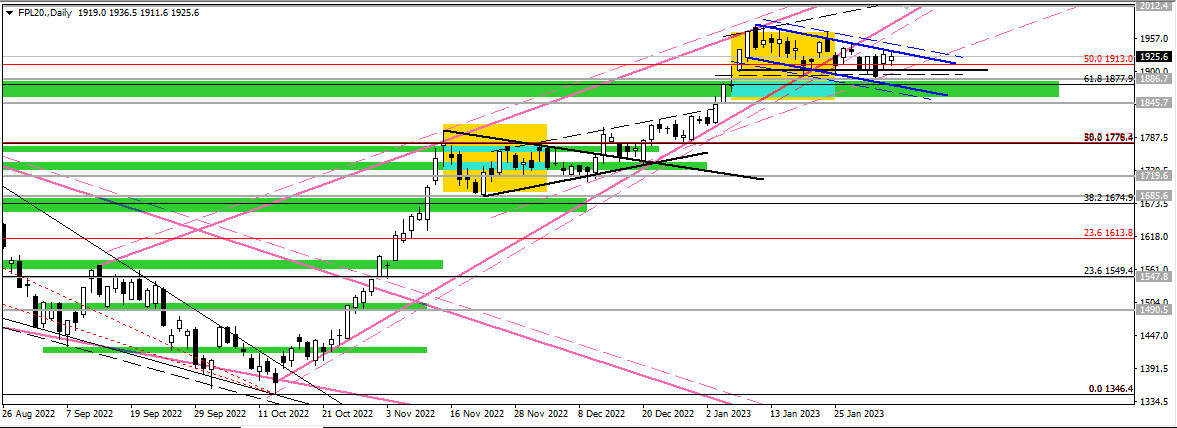

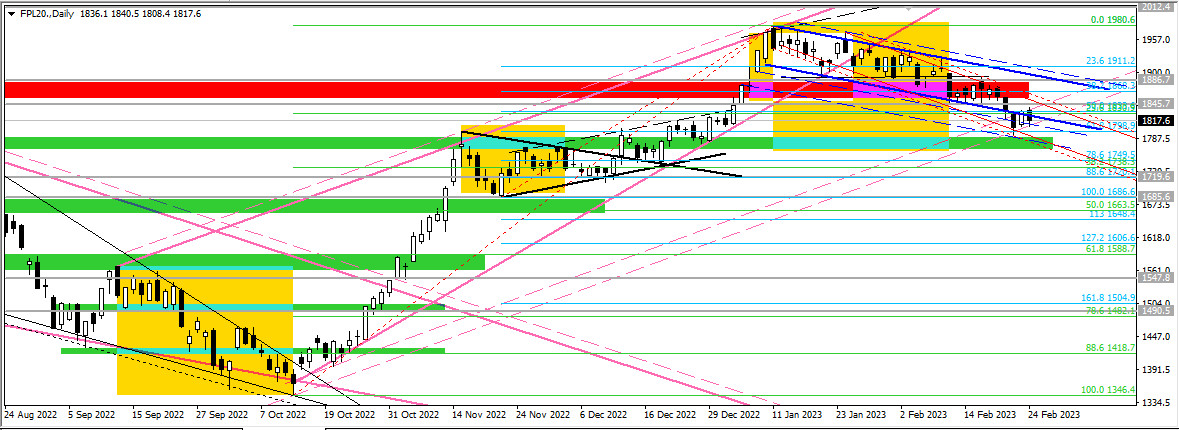

Kontrakty terminowe na WIG20 – po wcześniejszym zejściu kursu w okolice wsparcia na interwale dziennym 1770-90 – odbiły się w górę do rejonu 1840. Byki nie wykorzystały jednak w piątek szansy na podejście pod kluczowy opór intra (wcześniej ważne wsparcie) 1851-54, wzmocniony zniesieniem 61,8% ostatniej większej fali spadkowej na M15/ H1.

Zamiast tego doszło do przekształcenia w miarę dynamicznego odbicia we flagę pro spadkową na M15/H1, o zasięgu minimalnym ok. 1780. W rezultacie popytowi znowu grozi poważne niebezpieczeństwo w postaci schodzenia do wsparcia 1770-90.

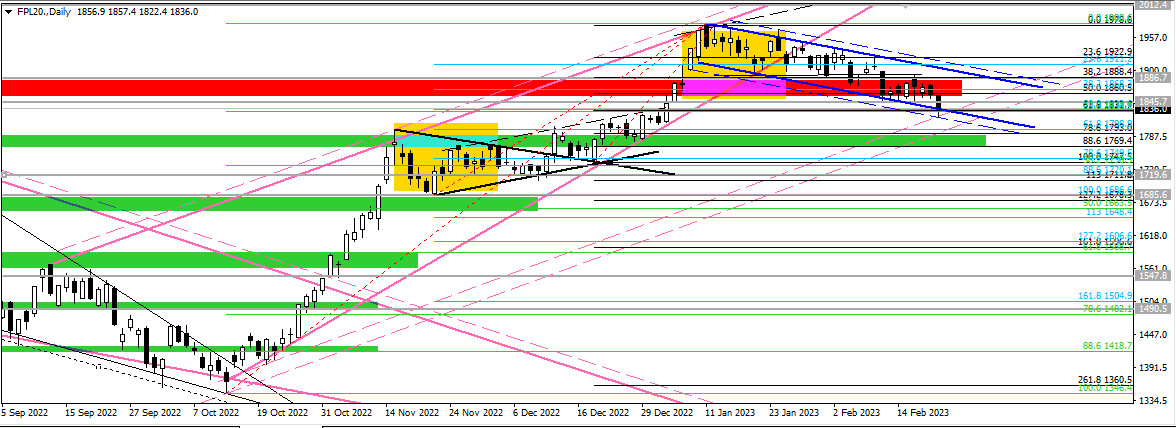

Wsparcie to nie jest tylko jedną z kilku podobnych barier popytowych. Ma ono dodatkowe znaczenie wynikające z teorii fal.

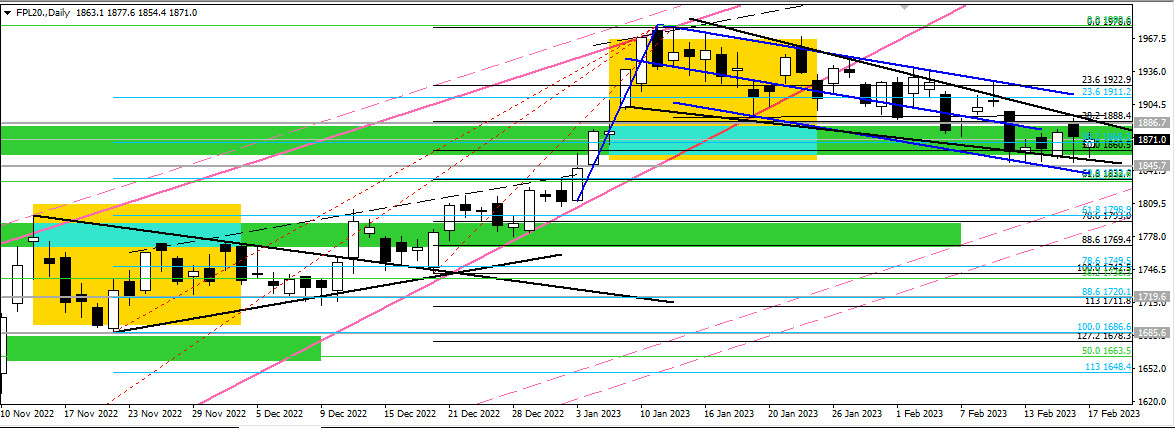

Tak się bowiem składa, iż jeśli by doszło do jego wybicia w dół, to tym samym moglibyśmy mówić o nachodzeniu fali czwartej, korekcyjnej w ruchu odbiciowym rozpoczętym w październiku ubiegłego roku, na falę pierwszą tego dynamicznego odbicia. To sugerowałoby, że kurs może wracać na dobre do spadków i że ruch w kierunku 2000 i wyżej może zostać odłożony na dłuższy czas.

Ponadto warto dodać, że obecnie tuż nad 1800 dodatkowym wsparciem jest dolny bok kanału wzrostowego, którego górny bok pokrywa się z górnym bokiem klina zwyżkującego na D1 (ozn. kolor różowy).

W przełożeniu na jeszcze większe konkrety, można by powiedzieć, że szczególnie ważne obecnie dla popytu jest niedopuszczenie do zamknięcia dziennego poniżej 1770. W razie tymczasowego schodzenia kursu kontraktu w te rejony istotną rolę może odegrać strefa 1738-50, gdzie znajduje się zniesienie 38,2% całego odbicia rozpoczętego w październiku i punkt zwrotny D potencjalnej formacji pro wzrostowej XABCD typu Gartley na H4.

Tak więc popyt musi za wszelką cenę próbować nie dopuścić do skutecznego zanegowania bariery 1770-90 i wybijać w górę zaporę podażową 1860-90 na D1, wzmocnioną od dołu przez opór intra 1851-54 – ażeby wrócić na dobre do gry. W przeciwnym razie kursowi może zagrażać ruch w kierunku 1650+-80+. Inwestuj codziennie online na FW20 i w spółki z WIG20 razem z autorem artykułu!

(Przypominam, że podawane w tym cyklu artykułów kwotowania i wykresy dotyczą instrumentu FPL20. Różnią się one od FW20 o 1 pkt, tzn. gdy mówimy w artykule np. o poziomie 2000, odnosimy się jednocześnie do poziomu 2001 na FW20.)