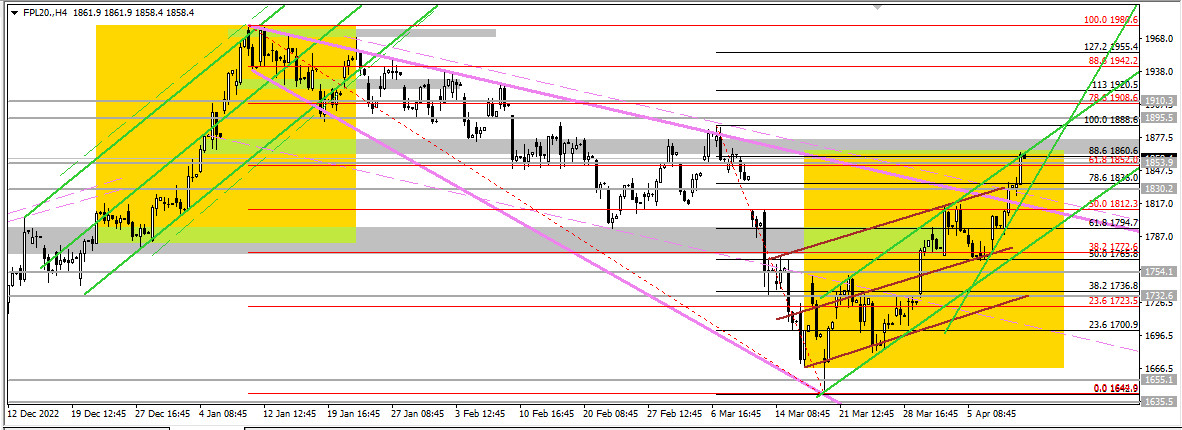

Kontrakty terminowe na WIG20: Czwartkowa sesja, wydawało się, że rozstrzygnęła dylemat, czy w ostatnim tygodniu, dwóch, mieliśmy do czynienia z zatrzymaniem ruchu w stronę 2000+, czy też z początkiem poważniejszej korekty, w stronę 1770-90 lub 1820. Na rzecz tej pierwszej opcji rozwoju sytuacji wykresowo-rynkowej.

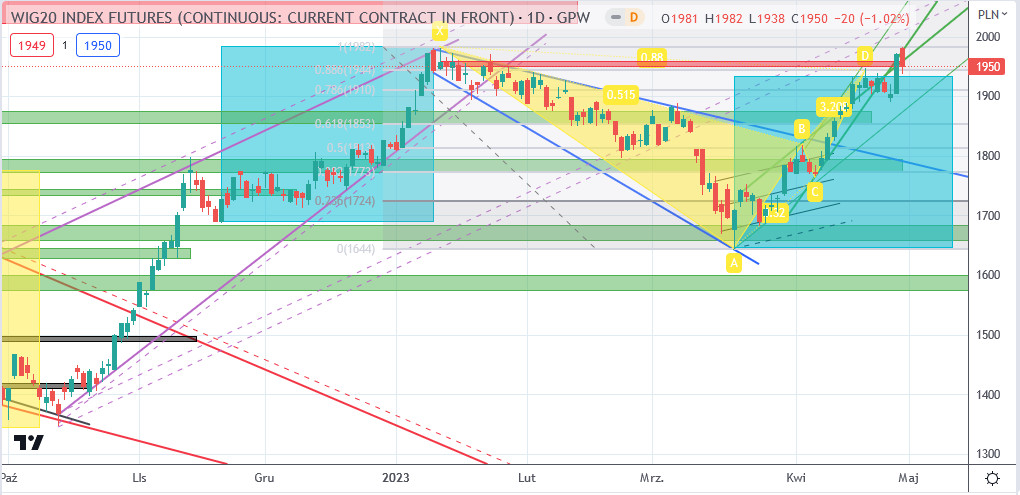

Można było przyjąć, że następnym celem może być poprzedni szczyt ze stycznia (w okolicy 1980) oraz opór w rejonie 2010-40+. Przypominam, że z szerszej perspektywy patrząc (wykresu tygodniowego) standardowy zasięg ruchu odbiciowego, wzrostowego, wypada na dłuższą metę w rejonie 2200 (punkt C dużej formacji pro wzrostowej XABCD typu Bat pattern). O tej ostatniej formacji pisałem szerzej jesienią ub.r.

Po czwartkowej sesji brałem też uwagę na to, że jeśli rynek potraktował poważnie – a wydaje się, że tak – formację XABCD pro S na H4/D1, także nb typu Bat pattern, z punktem D na poziomie 1942 (która razem z układem fal broniła przez dłuższy czas Niedźwiedzi przed wybiciem kursu powyżej 1940+), to może dojść teraz do przyspieszonego ruchu w stronę 2010 -40+.

W piątek jednak Byki podeszły co prawda faktycznie pod maksima ze stycznia w rejonie 1980, ale potem nastąpiło głębsze cofnięcie do wsparcia w miejscu, gdzie wcześniej był ważny opór, czyli do rejonu 1940.

W zależności od tego, jak będzie przebiegała dalej walka w tym miejscu, kurs może spróbować pójść w stronę 2000-40+, bądź próbować się cofać w stronę 1900. Utworzenie w końcówce sesji piątkowej klina zniżkującego (pro wzrostowa formacja) na intradayu, który nie był jednak w stanie się mocniej wybić w górę, położyło ostatni akcent sesji bardziej po stronie niedźwiedzi. Choć ściśle rzecz biorąc, w samej końcówce kurs delikatnie nadbił OB na M15, co z kolei miało znaczenie pro Bycze. Inwestuj codziennie online na FW20 i w spółki z WIG20 razem z autorem artykułu!

W czwartek na początku sesji , mimo mocnego ruchu wzrostowego, naszym graczom – współpracującym w ramach programu mentoringowego z autorem artykułu – trudno było grać od razu longa, gdyż w tym samym czasie DAX bardzo mocno pikował na południe. Potem, gdy sytuacja się wyklarowała, szukaliśmy zagrania (w czasie wybicia 1926–29) w stronę 1934-35 i 1939-42.

Ten trade był udany w pełni, ale dość trudny do realizacji, bo po podejściu pod 1934-35 kurs kontraktu dość zdecydowanie się cofnął. Z tym się jednak trzeba było liczyć, gdyż była to „cofka” typowa do wybitej wcześniej w górę flagi.

W końcówce sesji szukaliśmy jeszcze zagrania na kontynuację wzrostu – w czasie wybicia 1944-47. Celem podstawowym było 1956-59. Pisałem, gdy realizowany był ten cel,, że rynek jest w zasadzie gotowy do dalszego ruchu w górę. Jednak zagranie to mogło być o tyle trudne, że trzeba było je podjąć w samej końcówce sesji. Rynek faktycznie podszedł pod następne opory.

(Przypominam, że podawane w tym cyklu artykułów kwotowania i wykresy dotyczą instrumentu FPL20. Różnią się one od FW20 o 1 pkt, tzn. gdy mówimy w artykule np. o poziomie 2000, odnosimy się jednocześnie do poziomu 2001 na FW20.)