Kontrakty terminowe na WIG20 w pierwszych dniach nowego tygodnia próbowały przygotować grunt do kontynuacji wzrostów. W tym celu tworzyły w okolicy bieżących szczytów – po ubiegłotygodniowym wybiciu w górę z czerwcowej konsolidacji – jakby ucho od formacji przypominającej spodek i wchodzącej w skład owej konsolidacji.

Dużo wskazuje na to, że poniedziałkowe cofnięcie kursu spod oporu 2259-62 do 2229-34 – a także cofnięcie wtorkowe do 2219-21 – jest związane z budowaniem ucha od dużej formacji spodko-podobnej na interwale H1, która z kolei która stanowi część składową większej formacji – dużego trójkąta rozwartokątnego o charakterze pro wzrostowym. Został on wybity w górę w końcówce ubiegłego tygodnia.

Tak więc najbardziej prawdopodobnym dalszym rozwojem wypadków na rynku byłoby dokończenie budowania ucha i dalsze wybicie w górę, w kierunku 2270 (gdzie znajdują się maksima na interwale D1 na wykresie kontynuacyjnym) oraz w kierunku 2320, gdzie można sytuować zasięg wybicia z owego trójkąta.

Inna sprawa, że w Europie można mówić o pewnym odzwierciedleniu na wykresach niepokoju związanego z wariantem wirusa Delta.

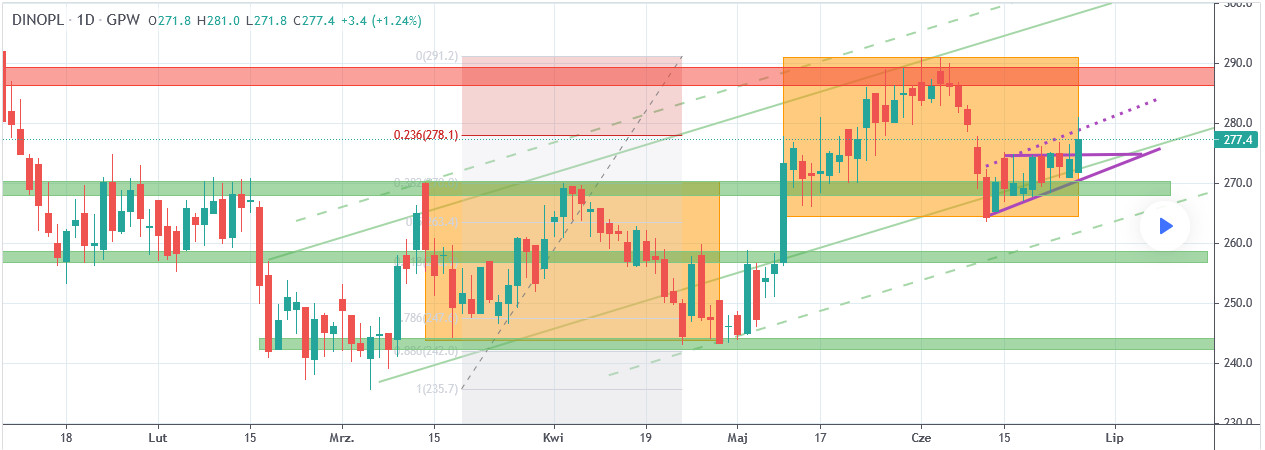

Wracając do kwestii stricte technicznych, obecny układ falowy traktowałbym po pierwsze jako budowanie ucha od formacji spodko-podobnej, która tworzyła się między 15 a 25 czerwca. Poza tym zauważyłbym, że jeśli patrzy się na wykres H1 i M15, to widać samo podobieństwo (fraktalność) na tych wykresach.

Jeśli ten fraktal będzie nadal kreślony przez rynek, to teraz powinno dojść do stopniowego ruchu w górę, w kierunku ostatnich maksimów i wybijania ich na północ. Ewentualnie – zanim to nastąpiłoby – mogłoby jeszcze dojść do chwilowego zejścia kursu w okolice 2214.

Odejście od koncepcji kontynuacji wzrostów musiałoby zaś wiązać się z trwałym powrotem kursu do kilkutygodniowej konsolidacji i z zanegowaniem układu ucha od spodka. Inwestuj codziennie online na FW20 razem z autorem artykułu!