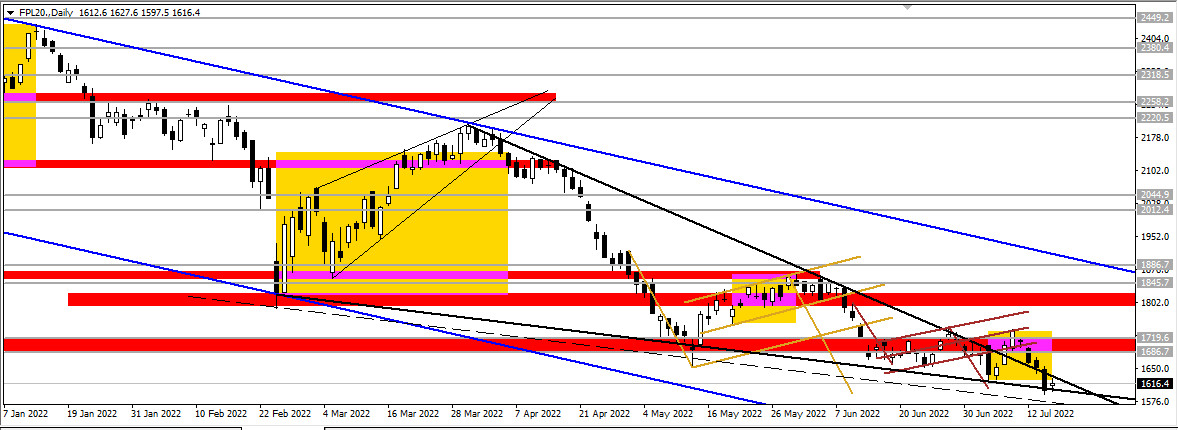

Obecnie bowiem można nawet przyjąć, że kluczowy dylemat dotyczy tego, czy rynek zdoła przebić się przez opór właśnie w rejonie 1700+, czy też nie. Od tego zależy między innymi to, czy kurs będzie budował dużą formację pro spadkową typu 121, która mogłaby finalnie zepchnąć rynek nawet w stronę wsparcia na interwale tygodniowym 1500- 550 , czy też kurs zawalczy o wybicie pewnego układu pro wzrostowego.

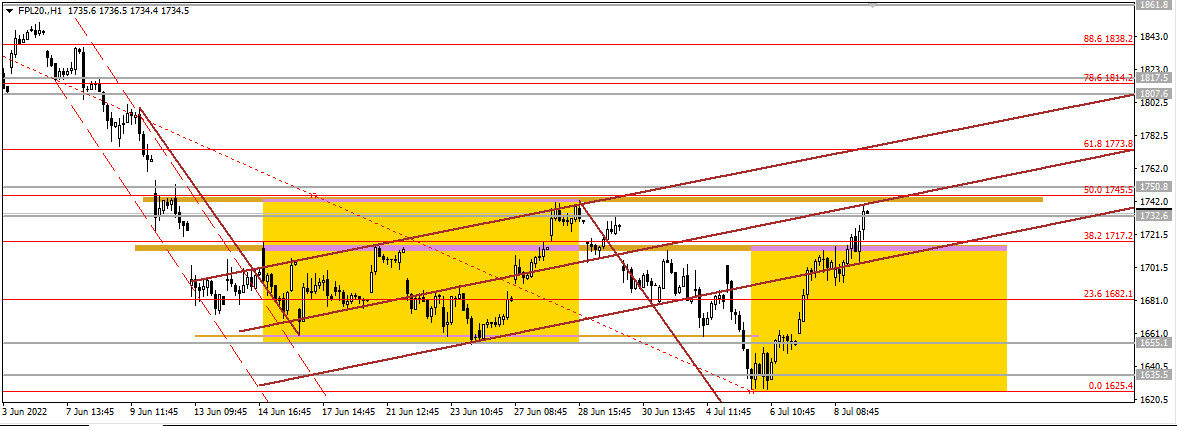

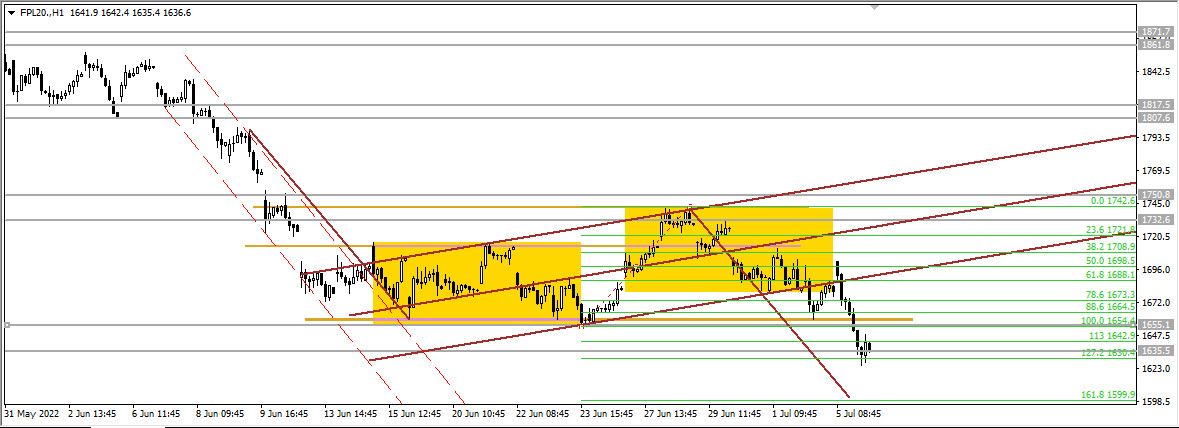

Jeśli bowiem Bykom uda się przedrzeć przez 1700 +, może nastąpić zupełnie inny rozwój sytuacji. Tak się bowiem składa – o czym pisałem już tydzień temu – że na interwale H4/ H1 można mówić o dużej formacji rozwartokątnego trójkąta o charakterystyce pro wzrostowej.

Jego górny bok znajduje się w rejonie 1740-50 (gdzie kurs docierał dwukrotnie wcześniej , ale się cofał). Ewentualne podejście jeszcze raz pod ten opór mogłoby znowu skłaniać byki do próby zmierzenia się z tym oporem.

Jeśli jednak to niedźwiedzie będą napierać – odpychając kurs od 1700 + na południe – to kluczowe może być na tym etapie, czy rynek zdoła obronić strefę 1650-60. Jeśli nie, to sytuacja byków się pogorszy i będzie można to uznać jako zainicjowanie wspomnianej na wstępie formacji 121 pro spadkowej na H4/D1.

Bykom może sprzyjać wybijający się w górę układ przypominający klin zniżkujący na D1, Niedźwiedziom – opór w rejonie 1690-720 na tym samym interwale. Inwestuj codziennie online na FW20 i w spółki z WIG20 razem z autorem artykułu!

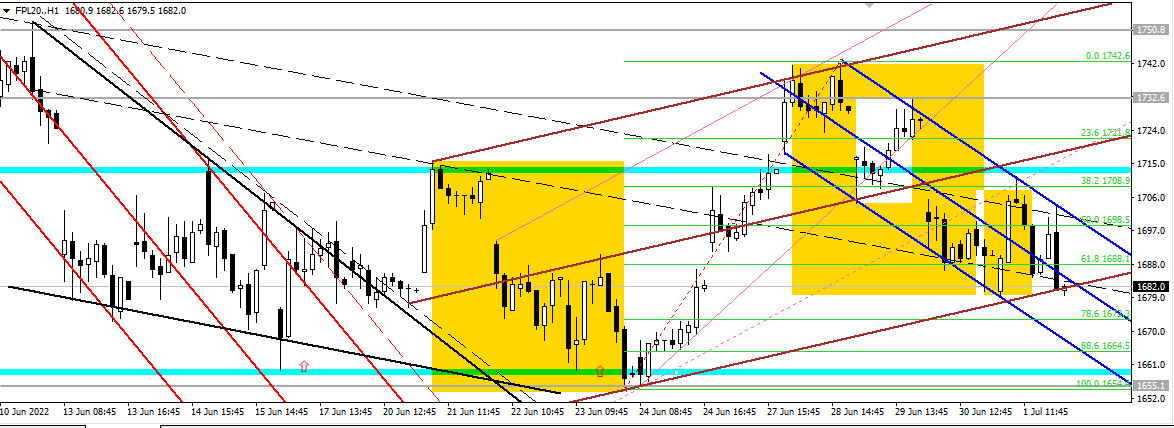

W czasie piątkowej sesji gracze współpracujący w ramach programu mentoringowego z autorem trzykrotnie grali na wzrosty. Najpierw w trakcie przebicia 1675-77 w stronę 1685- 87 i 1694- 99. Te obydwa cele zostały zrealizowane.

Później szukaliśmy jeszcze z sukcesem zagrania na L w trakcie wybijania 1685-87, z pierwszym celem na 1694- 99. W drugiej części sesji próbowaliśmy natomiast zagrania skalpowego w trakcie wybijania 1694 -99 z celem na 1704-05 i 1707-09. Ten skalp też w zasadzie okazał się skuteczny. Można było mieć jednak problem z optymalnym wejściem.

(Przypominam, że podawane w tym cyklu artykułów kwotowania i wykresy dotyczą instrumentu FPL20. Różnią się one od FW20 o 1 pkt, tzn. gdy mówimy w artykule np. o poziomie 2000, odnosimy się jednocześnie do poziomu 2001 na FW20.)