Kontrakty terminowe na WIG20. W minionym tygodniu trzeba było poczekać aż rynki bazowe przetrawią ostatecznie dane dotyczące amerykańskiej inflacji. Wtedy otrzymaliśmy odpowiedź, co do dylematu z poprzednich dni: W którym kierunku pójdziemy?

Nasze byki w kończącym się tygodniu w czwartek zaatakowały poprzednie szczyty i lekko je nadbiły. Tym samym dotarły do strefy 2580-90. Stamtąd już blisko było do szerokiej zapory podażowej na interwale tygodniowym 2600-60.

Trzeba się było w tej sytuacji liczyć z możliwością pójścia kursu w górę, aczkolwiek Niedźwiedź – jeśli by doszło do zwiększonej presji na strefę 2540-50+- mógłby przejść do poważniejszej kontrofensywy.

Celem dla Byków jest aktualnie wspomniana wyżej strefa oporu na interwale tygodniowym 2600-60. Warto też pochylić się nad oporem intradayowym w rejonie 2616–25, gdzie między innymi mamy do czynienia z dwoma zniesieniami zewnętrznymi Fibo ostatnich korekt intra (zniesienia 161,8%), a także z zasięgiem wybicia w górę z trójkąta zwyżkującego na H4.

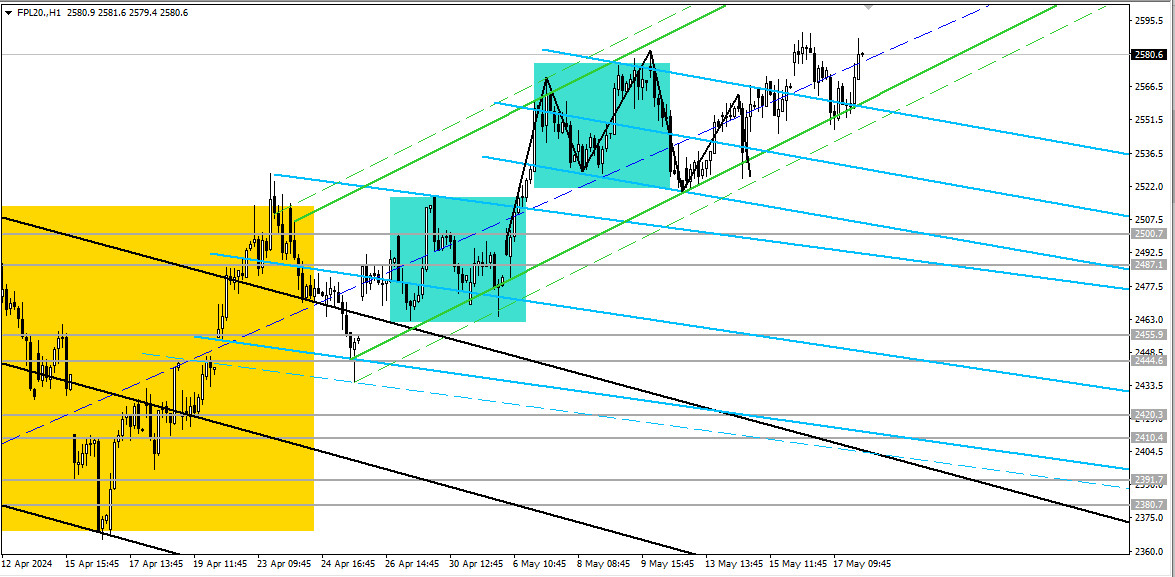

Sytuacja na interwale godzinowym H1. Dodajmy, że na poziomie ok. 2604 można szacować zasięg wybicia z flagi pro wzrostowej na H1. Realizacja zasięgu tej flagi potwierdziłaby wcześniejszą udaną próbę popytu zanegowania koncepcji potencjalnej głowy z ramionami.

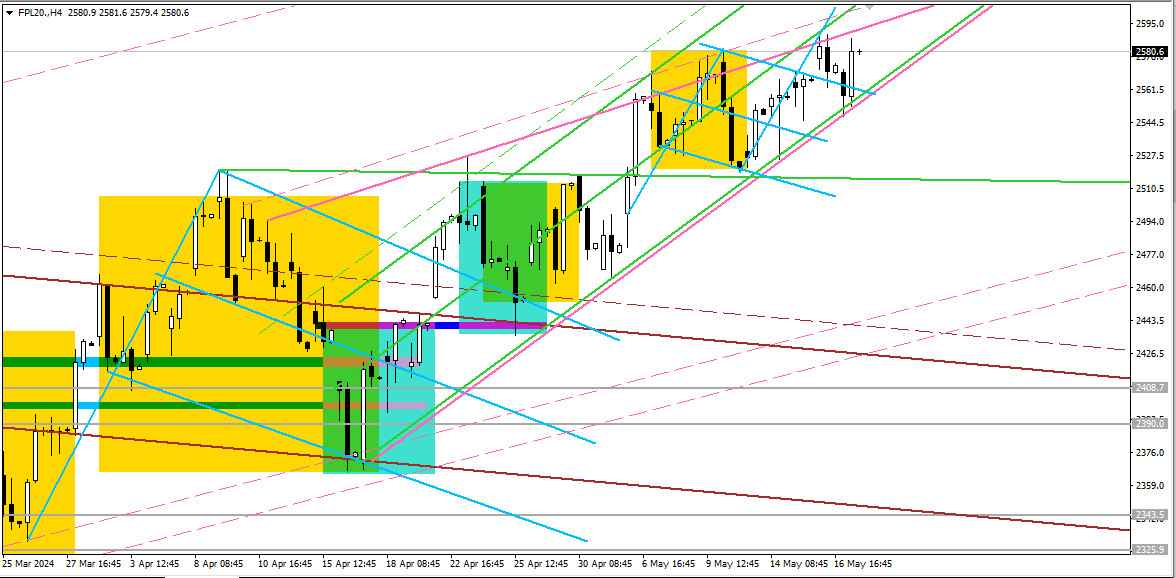

Sytuacja na interwale 4-godzinnym H4. Ostatnie wzrosty na H4 wpisują się natomiast w klin zwyżkujący pro spadkowy, a jeszcze nie tak dawno Byki próbowały kontynuować budowę kanału równoległego wzrostowego. Tak więc może nie być łatwo popytowi – przynajmniej na tym etapie – zagłębić się w strefę 2600-60. Oczywiście, przy bardzo mocnym Byczym rynku mogłoby dojść do ponownego ukształtowania kanału albo do przekształcenia klina – mimo ewentualnego wybicia go w dół – w nowy kanał o pro Byczym charakterze.

Nie dość na tym, w ostatni piątek kurs kontraktu na WIG20 przysporzył strachu Bykom, gdyż doszło do dosyć mocnego ataku podaży na strefę 2540-50+. Później można było jednak zauważyć, że świece dołkowe na H1 wskazują na możliwość odbicia od tego rejonu. I tak się faktycznie stało w drugiej części piątkowej sesji.

Rynek powrócił ostatecznie pod strefę ostatnich szczytów i oporu w rejonie 2580-90.

Po piątkowej sesji nadal można przyjąć, że nieco większą szansę na dalszy ruch kierunkowy mają byki. Inwestuj codziennie online na FW20, FDAX, US100/500, EURUSD, USDPLN i w spółki z WIG20 razem z autorem artykułu!

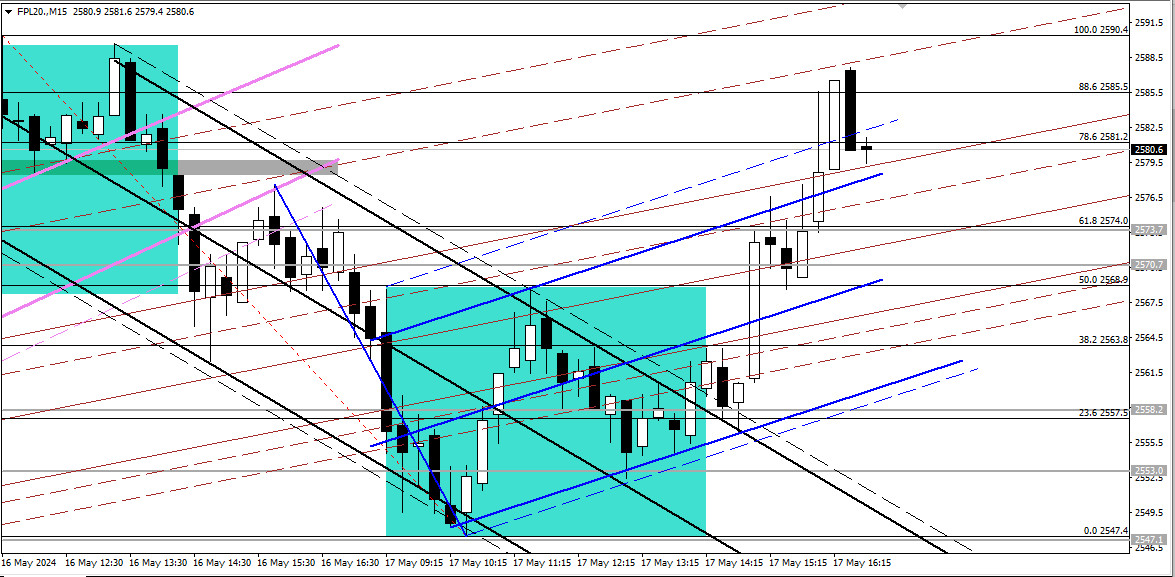

Ostatnie zagrania i sytuacja na interwale 15-minutowym M15. W pierwszej fazie sesji piątkowej nasi gracze – współpracujący w ramach programu mentoringowego z autorem artykułu – zaczynali od próby zagrania na spadki (w czasie wybijania przez kurs wsparcia 2553-58) z celem na 2544-47, ewentualnie niżej położonym.

Wyznaczony cel został zrealizowany, ale w minimalnym stopniu, bo rynek przetestował jedynie poziom 2547.

Później – w ramach koncepcji przedstawionej w planie zagrań na piątkowe popołudnie – braliśmy pod uwagę wybicie 2553-58 w górę i wzrosty do 2571-74 w ramach budowania konsolidacji w formie flagi pro spadkowej na M15. Tak faktycznie potoczyły się dalsze losy sesji, a w samej końcówce doszło nawet do wybicia tejże flagi na zasadzie WPK (wybicie w przeciwnym kierunku do pierwotnie oczekiwanego), co nb też na pewnym etapie braliśmy już pod uwagę.

Wybicie miało miejsce w stronę oporu 2582 -87 + 90. Tam, zgodnie z założeniem przedstawionym na trzy kwadranse przed końcem sesji, doszło do w miarę wąskiej konsolidacji, którą można było traktować jako ucho od formacji spodko-podobnej (“kanciastej”) pro wzrostowej na M15.

Tego typu formacje tworzą się często w ramach wybicia w górę flagi pro spadkowej. Choć niekiedy – przy słabszym rynku – dochodzi jedynie do poszerzenia pierwotnej struktury flagi i powrotu do spadków.

(Przypominam, że podawane w tym cyklu artykułów kwotowania i wykresy dotyczą instrumentu FPL20. Różnią się one od FW20 o 1 pkt, tzn. gdy mówimy w artykule np. o poziomie 2000, odnosimy się jednocześnie do poziomu 2001 na FW20.)