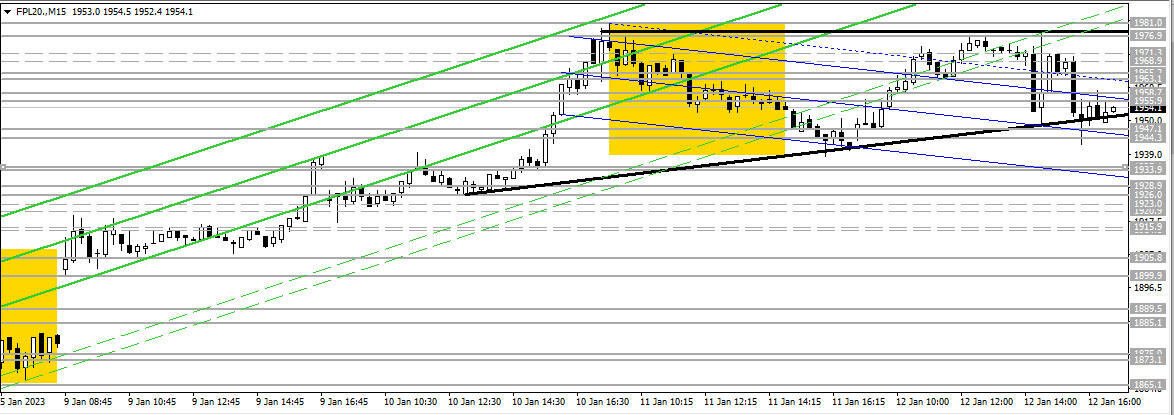

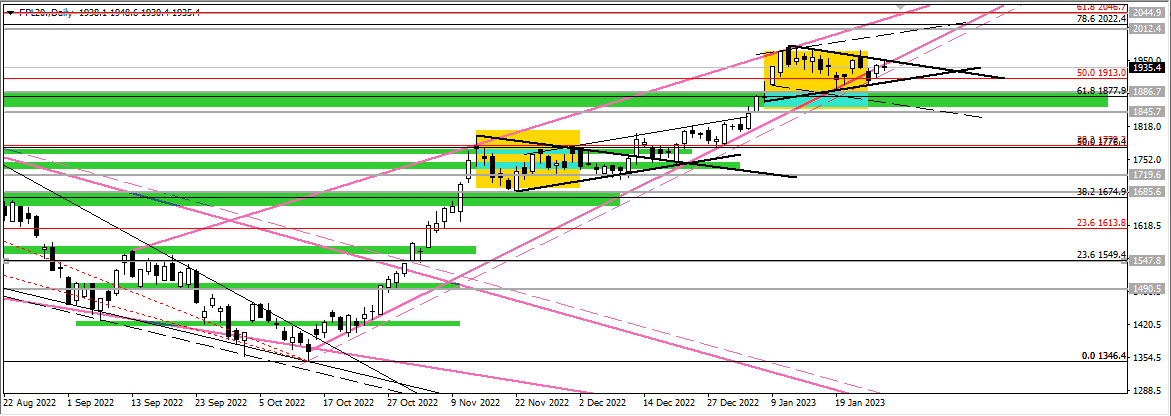

Otóż, jeśli przeanalizujemy kształt wzrostów rozpoczętych wczesną jesienią, to można uznać, że wpisują się one w klin zwyżkujący.. Można również przyjąć, że obecna konsolidacja na H4/D1, która przybiera kształt trójkąta symetrycznego/ chorągiewki , nawiązuje swoim kształtem do wcześniejszej korekty z okresu od połowy listopada do końca grudnia.

Gdyby tak faktycznie było, to należałoby się spodziewać teraz raczej wydłużenia jeszcze obecnego ruchu bocznego, w kierunku 1960-70 i ostatnich maksimów na ok.1980, ale bez schodzenia kursu zbytnio niżej, pod 1920-30. W obrębie klina mamy bowiem często do czynienia z podobnymi korektami, różniącymi się nie kształtem, a rozmiarami.

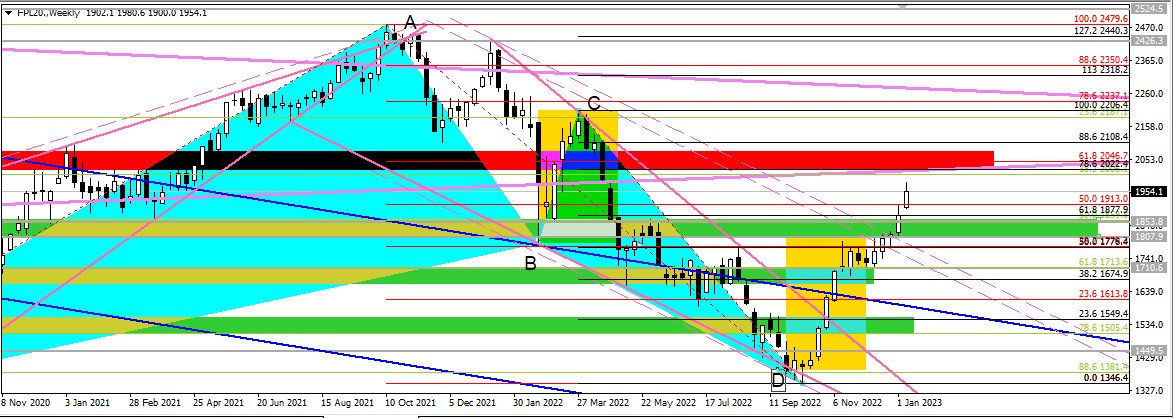

Później zaś mogłaby otworzyć się droga do rejonu 2010-40, gdzie znajduje się bardzo istotny opór na interwale dziennym, wzmocniony zniesieniem Fibo 61,8% (2046-47) całego ruchu spadkowego rozpoczętego w październiku 2021 roku. Ponadto bariera ta jest wzmocniona przez potencjalny pro spadkowy układ XABCD zbudowany na tym samym interwale, z punktem zwrotnym D na poziomie 2022-23.

Gdyby jednak mimo wszystko zostało w najbliższym czasie wybite w dół – skutecznie i na dłużej – wsparcie 1920-30, to można by się zastanawiać, czy nie dojdzie do przekształcenia wspomnianego wyżej trójkąta/ chorągiewki ponownie we flagę pro wzrostową, tyle że większą niż pierwotna, wspomniana na wstępie. A to w praktyce oznaczałoby presję podaży na barierę popytową1860-90.

Pamiętajmy przy tym o posiedzeniach Fedu i EBC, które mogą w tym tygodniu wpłynąć również na wykres naszych kontraktów. Inwestuj codziennie online na FW20 i w spółki z WIG20 razem z autorem artykułu!

(Przypominam, że podawane w tym cyklu artykułów kwotowania i wykresy dotyczą instrumentu FPL20. Różnią się one od FW20 o 1 pkt, tzn. gdy mówimy w artykule np. o poziomie 2000, odnosimy się jednocześnie do poziomu 2001 na FW20.)