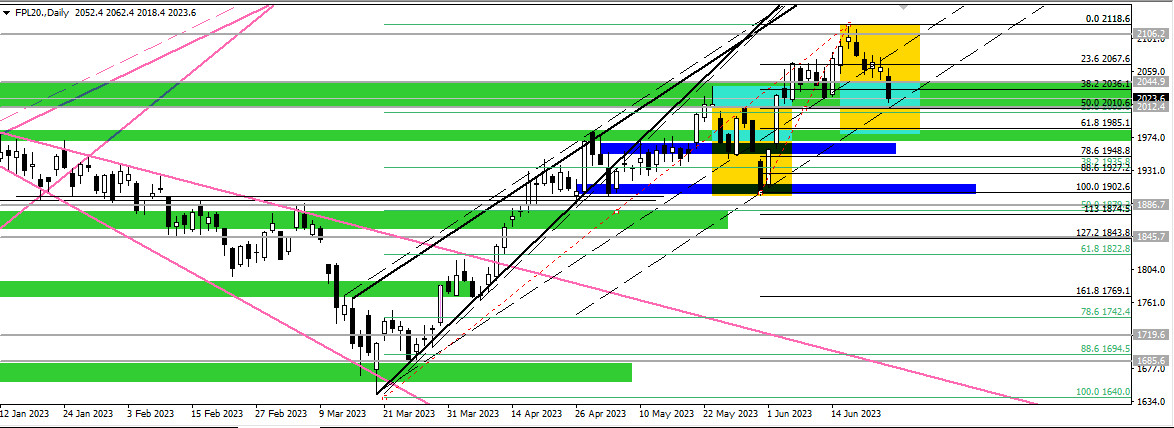

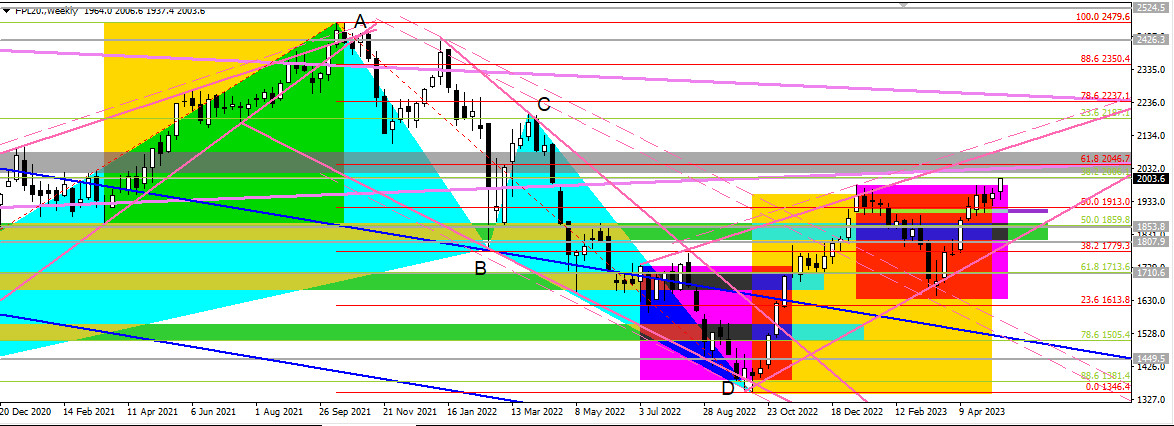

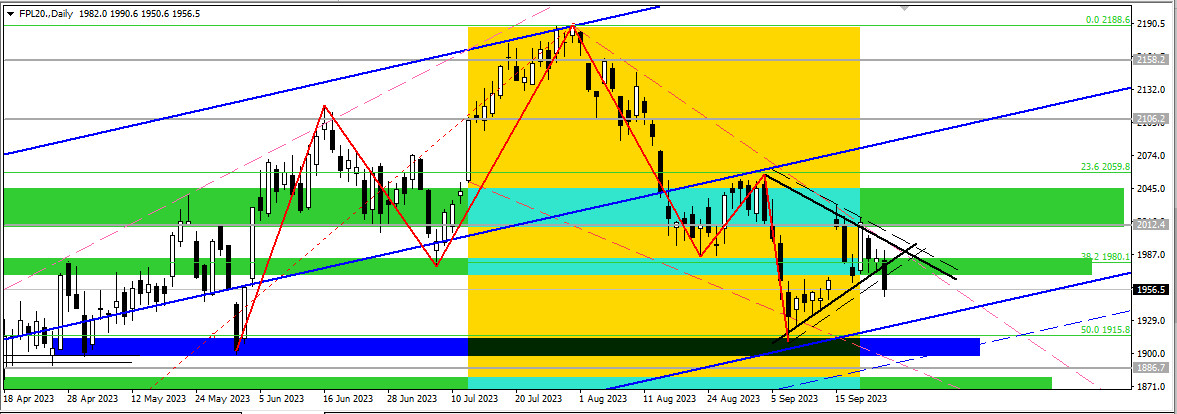

Zwracam jednocześnie uwagę, że już dawno temu doszło do wybicia w dół dużej formacji głowy z ramionami na interwale dziennym, której zasięg można szacować nawet na 1770-80. Ażeby kurs ruszył jednak w tym kierunku, musi najpierw poradzić sobie ze wsparciem 1890-910.

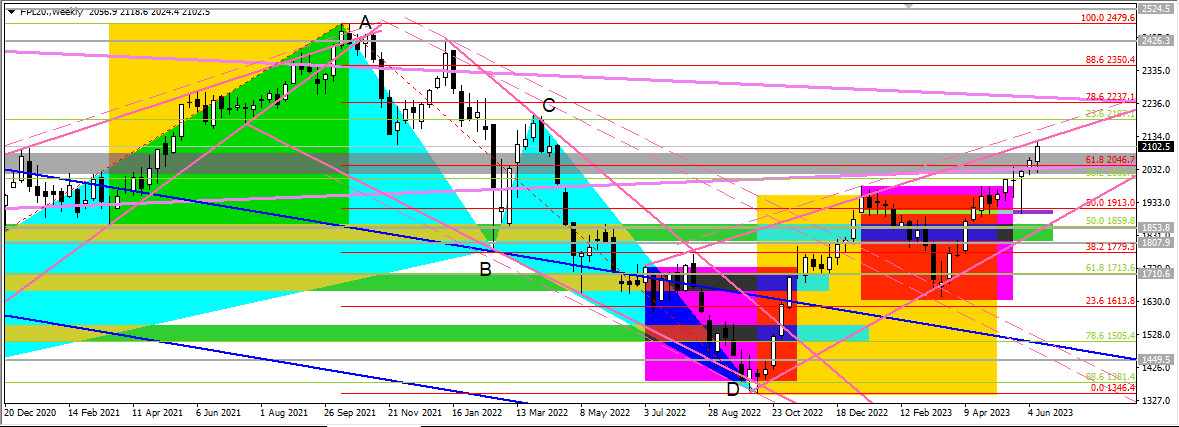

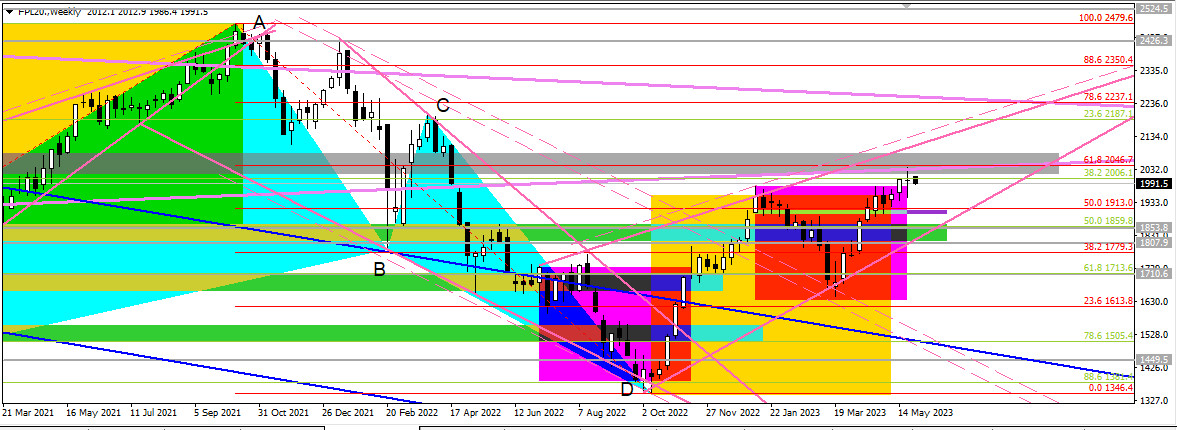

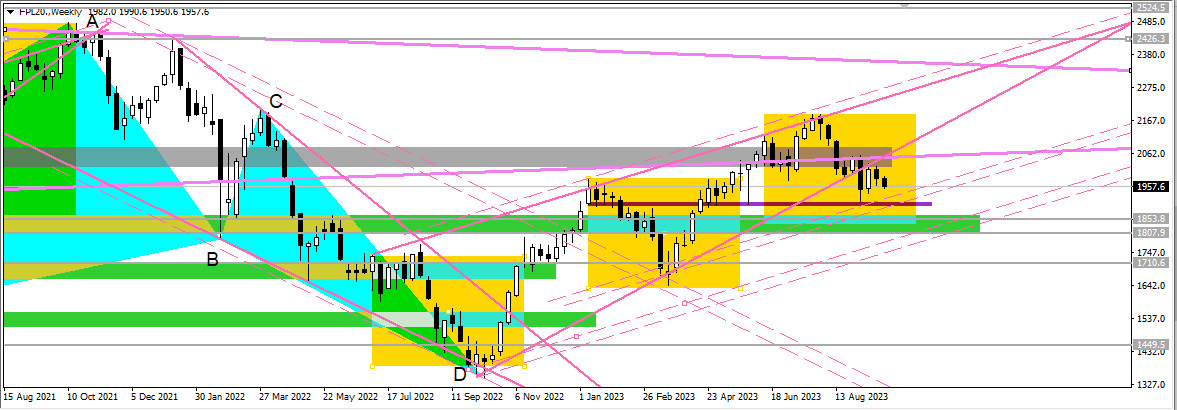

Warto też zauważyć, że ewentualne tak głębokie zejście notowań kontraktu (do 1770-80) byłoby jednak spójne z przekształcaniem dużego klina zwyżkującego na interwale tygodniowym w układ kanału wzrostowego.Inna sprawa, że zejście kursu tylko do 1890-910 też by zapewniało taką spójność, tyle że kanał wzrostowy były węższy i nieco mniej typowy.

Byki – żeby mocniej wrócić do gry – muszą natomiast dokonać rzeczy aktualnie naprawdę trudnej z punktu widzenia miejsca na wykresie, w którym znalazł się kontrakt. Musiałyby bowiem wybić w górę opór 2010-40+ na interwale dziennym, jak również pokonać na zamknięciu świecy dziennej poziom 2058, gdzie występuje maksimum prawego ramienia formacji głowy z ramionami, o której mowa była wyżej. Inwestuj codziennie online na FW20 i w USD/PLN oraz EUR/USD, FDAX, US500 razem z autorem artykułu!

Takie zachowanie kursu doprowadziłoby do zanegowania owej formacji, jak również otworzyłoby drogę do ruchu w kierunku dotychczasowych maksimów na 2180+. To jednak mniej prawdopodobny aktualnie scenariusz, niż eskapada Niedźwiedzi głębiej na południe. Zapraszam na mój webinar na pl.investing.com 28 września (czw) na godz.19.00: o miksie podejścia harmonicznego i klasycznego do AT – jako źródle przewagi konkurencyjnej. Tu można się ZAPISAĆ

(Przypominam, że podawane w tym cyklu artykułów kwotowania i wykresy dotyczą instrumentu FPL20. Różnią się one od FW20 o 1 pkt, tzn. gdy mówimy w artykule np. o poziomie 2000, odnosimy się jednocześnie do poziomu 2001 na FW20.)