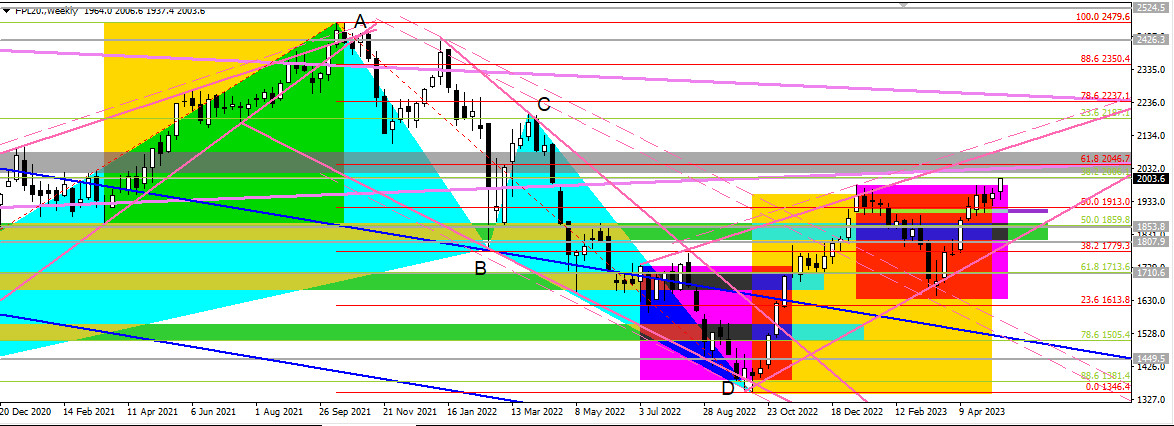

Patrząc na wykres interwału tygodniowego naszego kontraktu, można obecnie, jak się wydaje, brać pod uwagę dwa główne scenariusze:

– albo kontynuację akcji Byków – z co najwyżej minimalnym uprzednim cofnięciem w stronę 1970- 80 (ewentualnie 1950-60) – najpierw w kierunku 2080-110+ , gdzie znajduje się górny bok klina zwyżkującego (ozn. kolor różowy) i jego rozszerzenie oraz górna banda oporu na W1,

– albo – po uprzednim ataku na 2010-40+ – mocniejsze cofnięcie w kierunku 1890-900 i dopiero później próby ruchu wyżej, nawet w stronę ok. 2200, gdzie z kolei znajduje się zasięg formacji pro wzrostowej XABCD typu Bat pattern, zainicjowanej jeszcze w październiku ubiegłego roku, z punktem C właśnie w rejonie 2200.

Zapraszam na moje webinary na pl.investing.com 23 maja (wt) i 25 maja (czw) na godz.19.00: o ważnych miejscach na wykresach i planach zagrań, dotyczących m.in. kontraktów na WIG20, DAX i S&P500. Tu można się ZAPISAĆ

Takie scenariusze można wiązać z piątkowym wybiciem formacji pro wzrostowej 121 typu Claytonowskiego (ozn. mniejsze prostokąty w kolorze czerwono-fioletowym) na W1. Tego typu formacje mają zasięgi realizacji wypadające na kolejnej barierze, w tym wypadku podażowej.

Przed realizacją zasięgu występują zaś zwykle „cofki” kursu: głębsze lub minimalne, w zależności od siły i stylu (wyrażającego się m.in. wielkością świec wybijających) wybicia formacji. W tym konkretnym wypadku trudno w sposób jednoznaczny określić potencjalną głębokość cofnięcia (minimalną do 1970-80, ewentualnie 1950-60, lub schodzącą do wsparcia leżącego niżej, na 1890-900), gdyż siła wybicia formacji była niezła, ale styl (świeca tygodniowa) taki sobie.

Warto jeszcze dodać, że wybicie w górę większego OB (ozn. duże prostokąty w kolorze pomarańczowym) może z kolei sugerować, że popyt powinien powalczyć o to, żeby kurs nie wrócił mocniej do wybitego prostokąta, czyli poniżej 1950+.

Pamiętajmy też – mimo opóźnionego „zapłonu” naszych kontraktów na WIG20, jeśli chodzi o korelację ze wzrostami na DAX (o czym pisałem na wstępie) – o wpływie rynków bazowych na kurs naszego derywatu.

W tym kontekście umieszczam poniżej wykres interwału dziennego, na którym widać wybicie u nas z formacji diamentu (ozn. pogrubione linie fioletowe, na górze wykresu). Przypominam jednocześnie, że w artykule środowym pokazywałem wybicie z tych samych formacji na kontraktach na DAX40 i na S&P500.

(Przypominam, że podawane w tym cyklu artykułów kwotowania i wykresy dotyczą instrumentu FPL20. Różnią się one od FW20 o 1 pkt, tzn. gdy mówimy w artykule np. o poziomie 2000, odnosimy się jednocześnie do poziomu 2001 na FW20.)