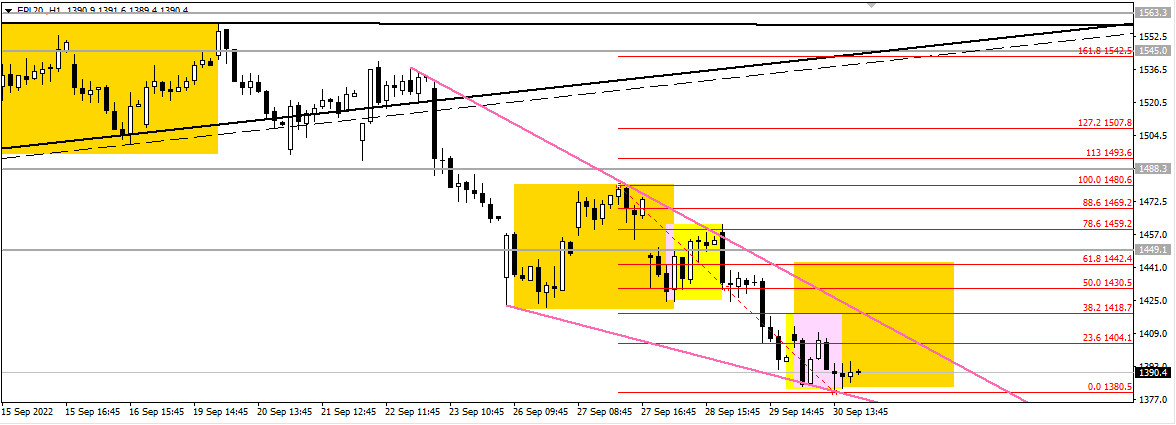

Kontrakty terminowe na WIG20, można powiedzieć, zachowały się w minionym tygodniu w nawiązaniu niejako do treści poprzedniego artykułu z tego cyklu. W poprzednią niedzielę – w odpowiedzi na pytanie, co nas czeka po pęknięciu zapory w rejonie 1490-500 – pisałem bowiem o otwieraniu się „drogi do 1428 (wcześniejsze dołki na D1) i do 1380+ – 400 (gdzie na 1380+ mamy pro wzrostowy układ XABCD typu Bat pattern na W1)”.

W czasie piątkowej sesji rynek zszedł, a potem obronił bardzo precyzyjnie poziom 1381-82. Jest to właśnie poziom, na którym można umiejscowić punkt zwrotny D owej dużej formacji pro wzrostowej XABCD typu Bat pattern na interwale tygodniowym.

Jeśli nasze Byki zdołają faktycznie dalej bronić tego miejsca w nowym tygodniu, to niewykluczone, że dojdzie do mocniejszego odbicia. Kurs mógłby na przykład próbować tworzyć korektę pędzącą na interwale dziennym i tygodniowym.

A to w praktyce mogłoby owocować – przy wpisaniu się tej korekty w układ 121, który często bazuje na korekcie pędzącej – podejściem nawet pod 1510-20, czyli lekkim naruszeniem kluczowego oporu w rejonie 1490-500.

Jeśli jednak Byki będą miały problem z mocniejszym odreagowaniem wzrostowym I kurs zatrzyma się albo w okolicy 1420+ (mniejsze OB i poprzednie dołki intra oraz zniesienie 38,2%), albo 1440+ (większe OB intra i zniesienie 61,8%), to zacznie się przed Niedźwiedziami otwierać szansa na ruch w stronę ok.1300, a nawet 1250, gdzie znajduje się znacznie istotniejsze wsparcie niż okolice1300.

Na 1250 są bowiem zlokalizowane dołki z połowy marca 2020 (początek pandemii) i z końca lutego 2009 (kryzys subprime). Wracając do intradayu, warto z kolei zauważyć, że odbiciu może sprzyjać klin zniżkujący na H1.

W ostatni piątek, można przyjąć, najważniejszy ruch dnia odbył się w pierwszej fazie sesji i był to ruch spadkowy. Później kurs odbijał, ale nie tak zdecydowanie. A na końcu wąsko konsolidował (mimo że był to okres po danych dotyczących inflacji bazowej w USA). Inwestuj codziennie online na FW20 i w spółki z WIG20 razem z autorem artykułu!

W związku z tym pierwszym piątkowym ruchem gracze współpracujący w ramach programu mentoringowego z autorem artykułu szukali zagrania skalpowego na spadki z rejonu 1402-03 do 1393-96, z opcją wydłużenia go do 1381-82.

Z tym zagraniem był pewien problem, dlatego, że rynek gdy zrealizował początkowe zejście do celu, w okolicę bliską 1381-82, to najpierw odbił się z nieco wyższego poziomu (1384), i to dosyć szybko.

(Przypominam, że podawane w tym cyklu artykułów kwotowania i wykresy dotyczą instrumentu FPL20. Różnią się one od FW20 o 1 pkt, tzn. gdy mówimy w artykule np. o poziomie 2000, odnosimy się jednocześnie do poziomu 2001 na FW20.)