Kontrakty terminowe na WIG20. Czwartkowa sesja była spełnieniem byczych nadziei z ostatniego okresu.

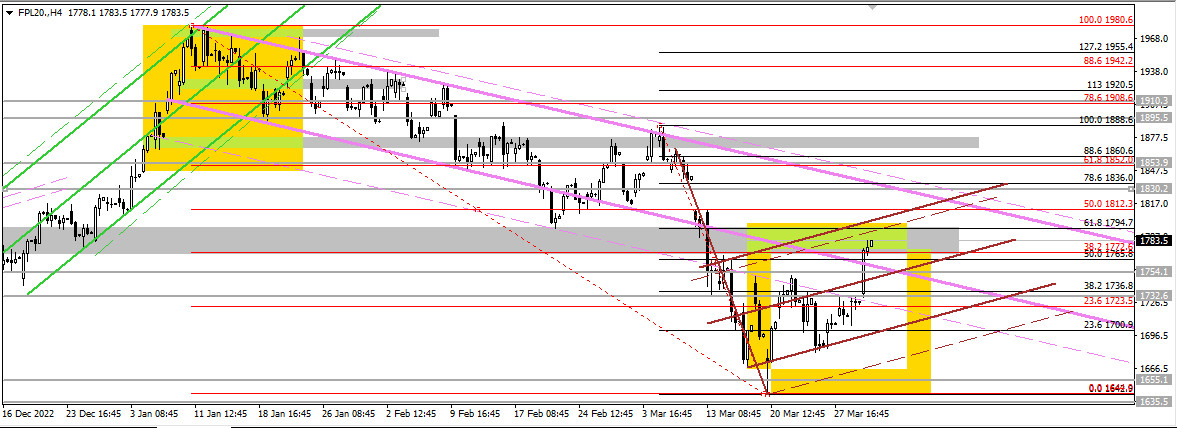

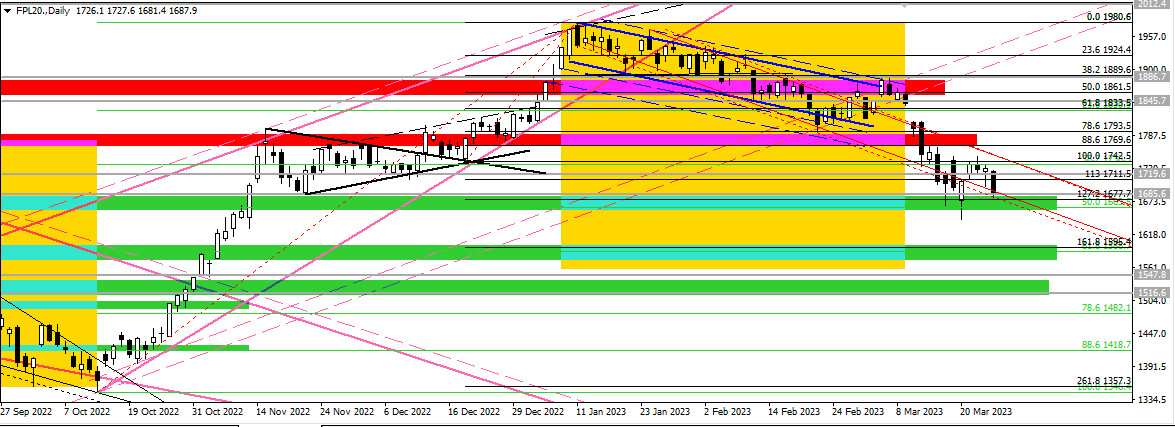

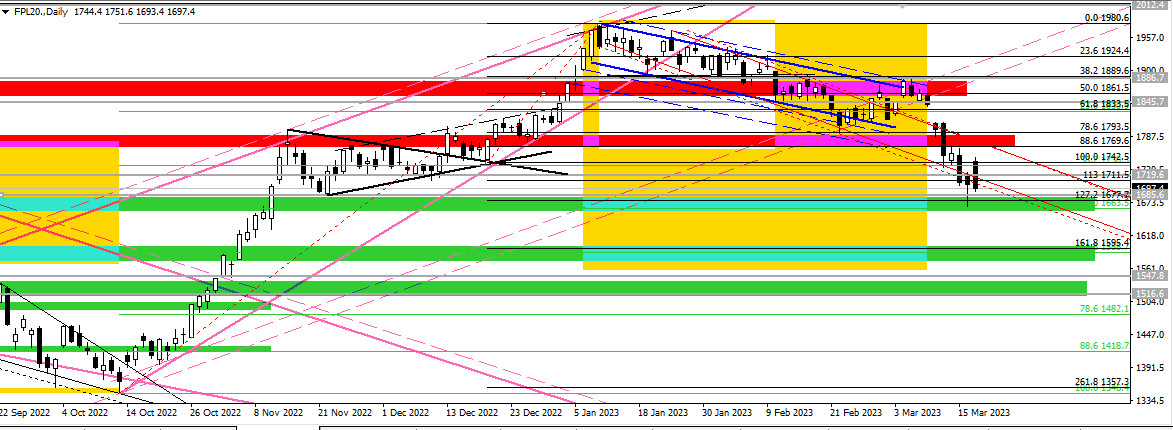

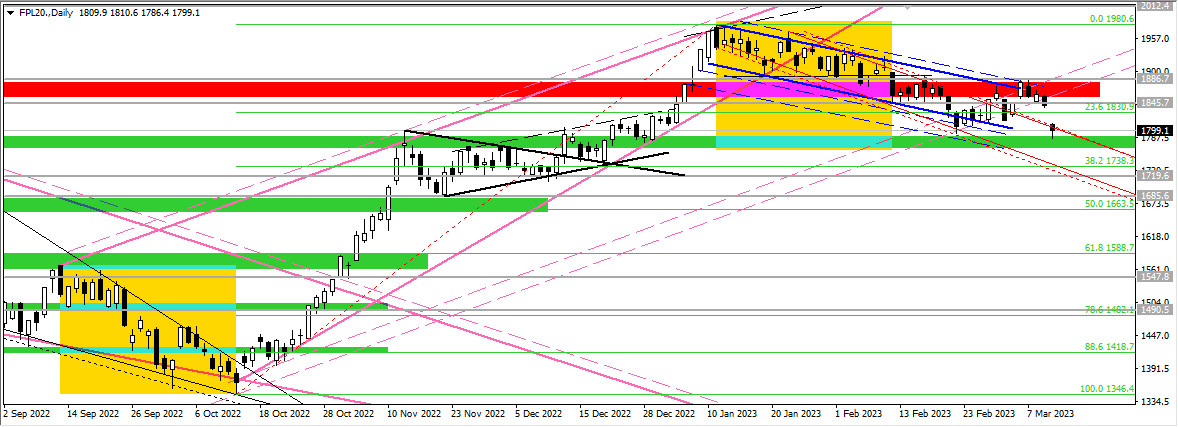

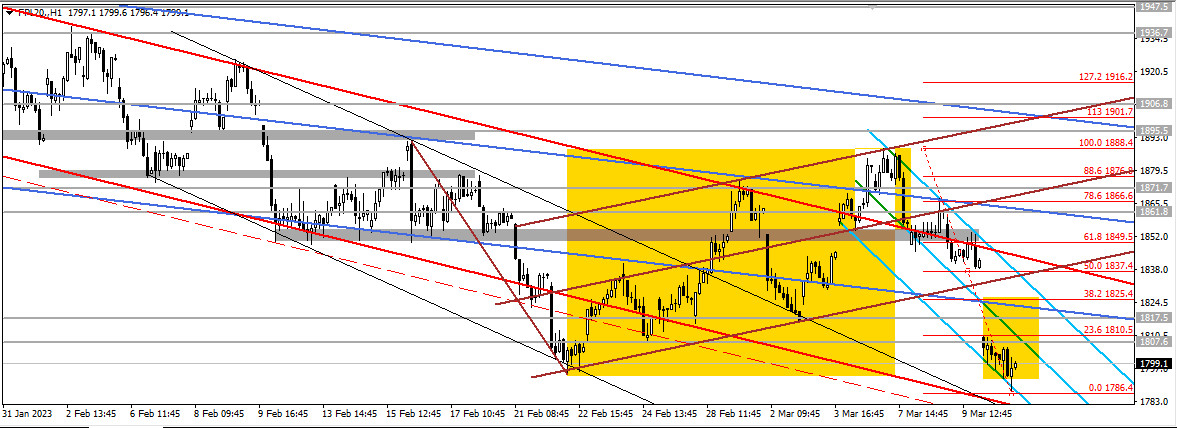

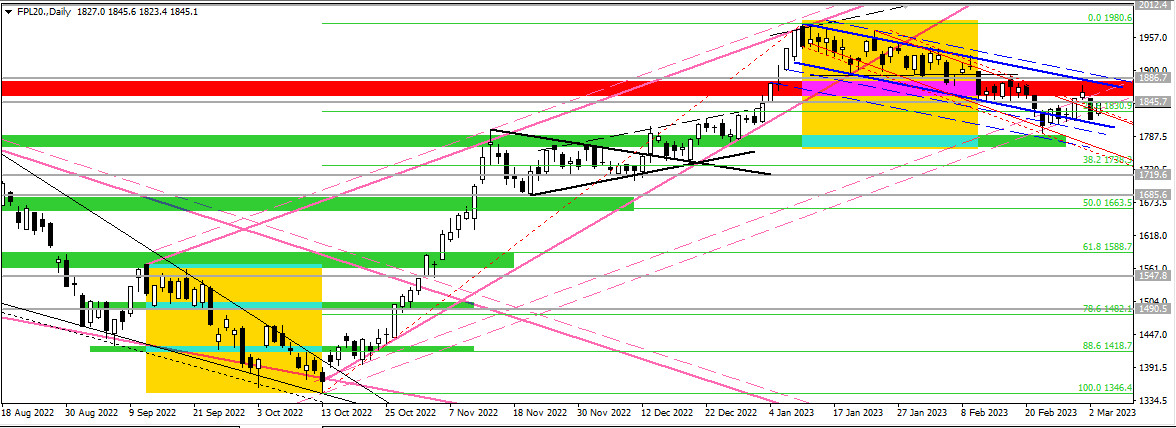

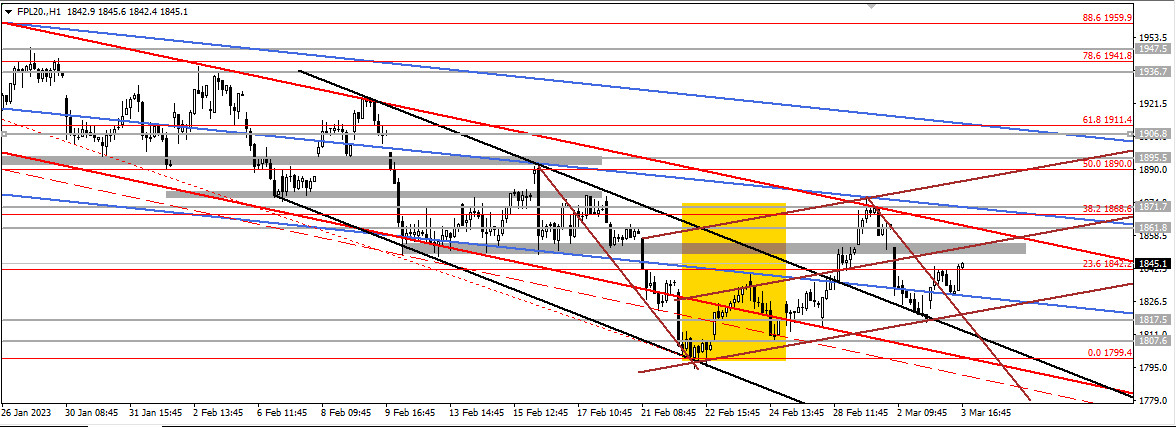

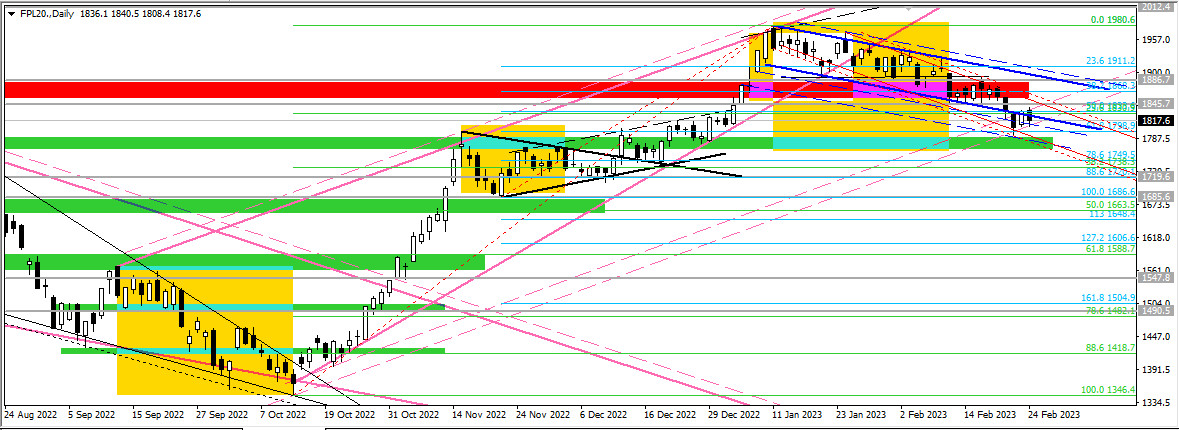

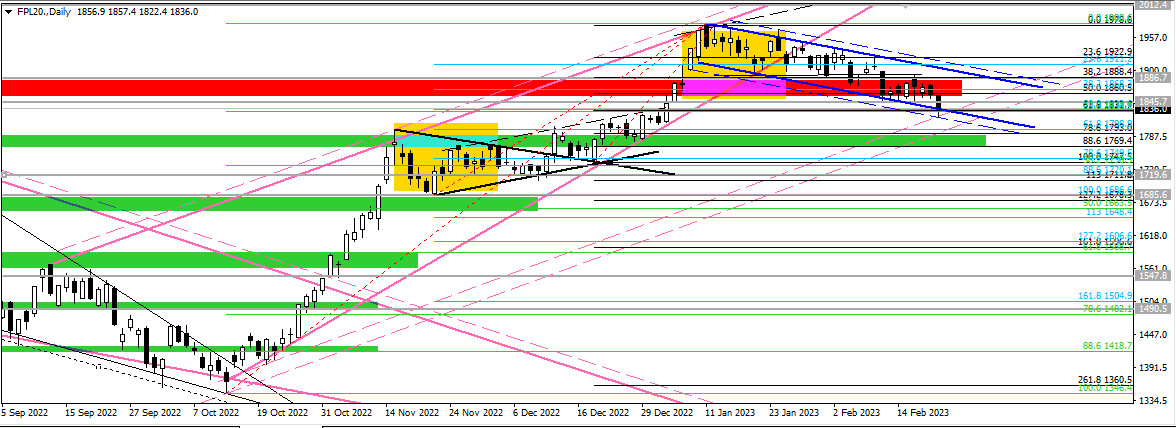

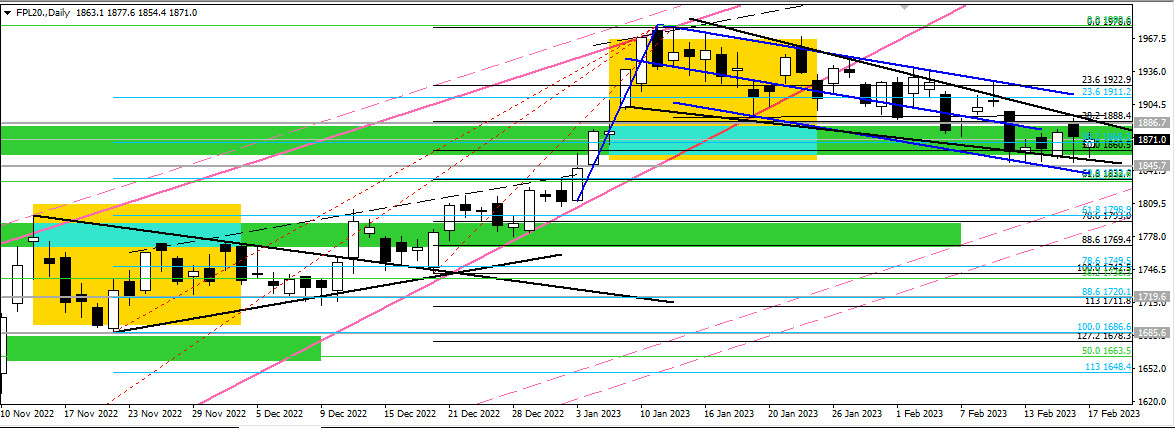

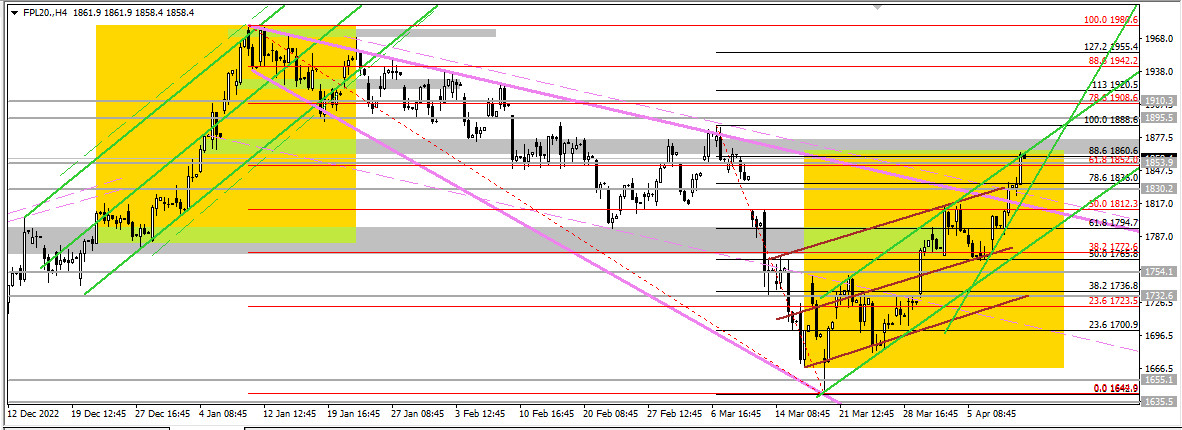

Rynek bowiem wreszcie dotarł do 1850+-70+ – oporu na interwale dziennym, wzmocnionego przez zniesienia Fibo 61,8% (spadku rozpoczętego w styczniu) oraz 88,6% (spadku zainicjowanego w pierwszych dniach marca). Ponadto można przyjąć, że w miejscu, do którego dotarł popyt, mamy do czynienia również z OB na D1 /H4.

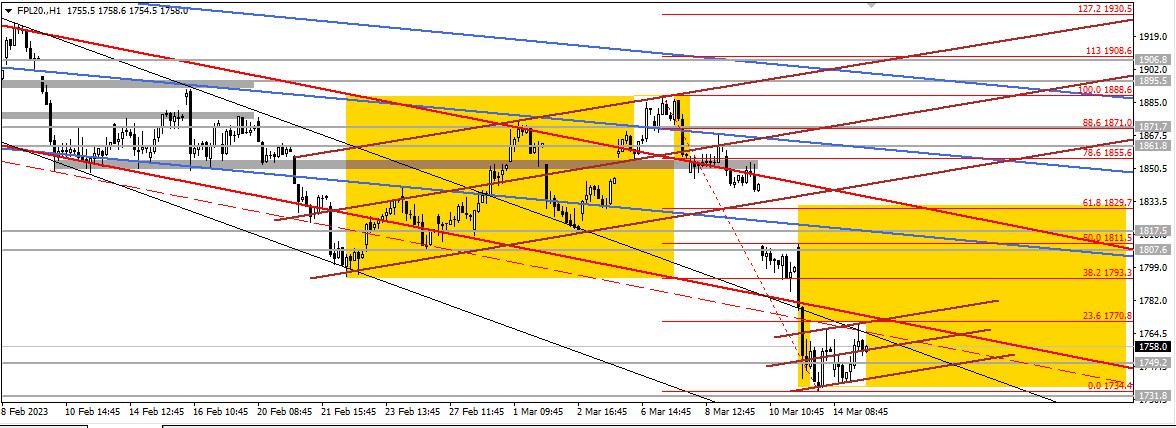

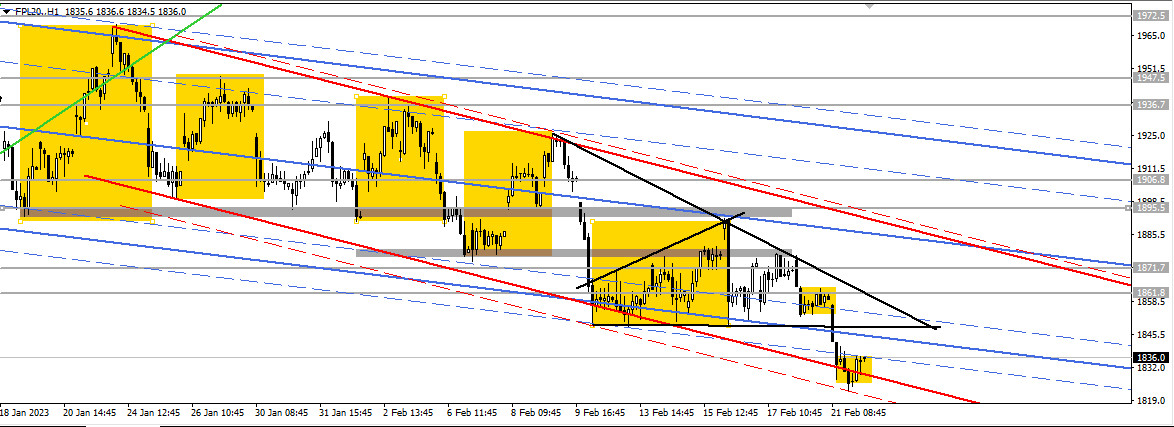

Już w końcu marca w poprzednim artykule pisałem, że byki „mogłyby ruszyć nawet w kierunku 1850+- 70+, […]. Po drodze znajduje się poziom 1812, gdzie z kolei występuje zniesienie 50% oraz dolny rejon luki spadkowej i maksima dużego czarnego korpusu na H4.” I faktycznie, popyt dał radę, choć najpierw miał kłopoty w rejonie 1812+.

Wracając do aktualnej sytuacji i analizując układ fal tworzonych przez kurs naszego kontraktu w trakcie odbicia wzrostowego, budowanego od 20 marca, można przyjąć, że potencjał ruchu się kończy. Ponadto opór w okolicy 1850+-70+ też jest dość istotny, a Zachód ma problemy z pójściem wyżej.

Potwierdzeniem poważniejszych Byczych problemów byłoby zdecydowane cofnięcie i mocny atak podaży na wsparcie na D1: 1770-90+. Na razie trzeba się jednak liczyć przede wszystkim z próbą kontynuacji wzrostów, przynajmniej w głąb obszaru cenowego objętego przez wspomniany na wstępnie opór 1850+-70+. Jakby nie było, mamy przecież w tym momencie przewagę Byków.

Pozytywnym aspektem bieżącej sytuacji dla popytu jest też to, iż zniknął problem tworzenia przez kurs dużej flagi pro spadkowej na H4 /D1, gdyż doszło do wybicia jej w przeciwnym kierunku do oczekiwanego, to znaczy na północ(flaga oznaczona na ciemnobrązowo).

Warto jeszcze dodać, że sukcesem byków w ostatnich dniach jest też wybicie w górę kanału spadkowego w postaci dużego klina zniżkującego rozszerzającego się. Inna sprawa, ze to była formacja pro wzrostowa.

Z drugiej strony jednak niedźwiedzie liczą na to, iż układ odbiciowy wpisuje się w schemat klina zwyżkującego (pro spadkowa formacja) na H4/D1. Inwestuj codziennie online na FW20 i w spółki z WIG20 razem z autorem artykułu!

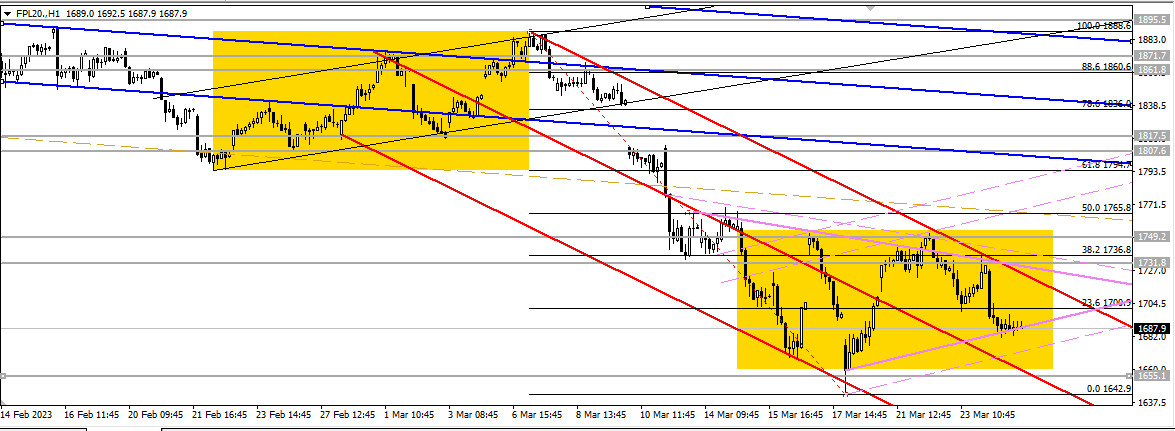

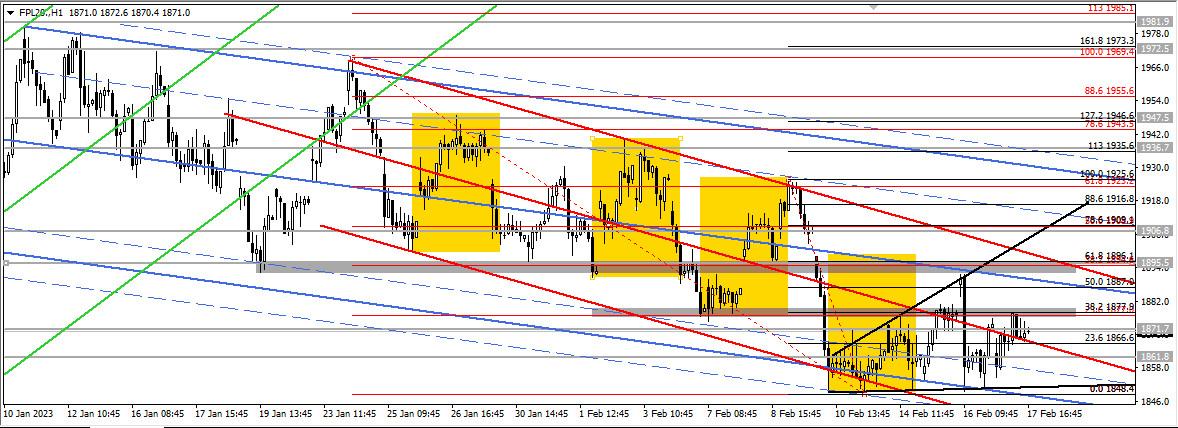

Mimo że w czwartek braliśmy pod uwagę ruch w stronę oporu 1850+-70+ (szczególnie po dobrym otwarciu dla byków), to jednak rozgrywanie przez naszych graczy – współpracujących w ramach programu mentoringowego z autorem artykułu – tego konceptu było dosyć trudne.

W praktyce oznaczało bowiem kolejne zagrania na małe ruchy między 1831-34 a 1839-41+45, potem w stronę 1851-54, a w końcu w kierunku 1860-65. Od razu trade na większy ruch byłby bowiem zbyt niebezpieczny, gdyż Zachód miał swoje problemy, a nasze kontrakty chwilami mocno z nim korelowały.

(Przypominam, że podawane w tym cyklu artykułów kwotowania i wykresy dotyczą instrumentu FPL20. Różnią się one od FW20 o 1 pkt, tzn. gdy mówimy w artykule np. o poziomie 2000, odnosimy się jednocześnie do poziomu 2001 na FW20.)