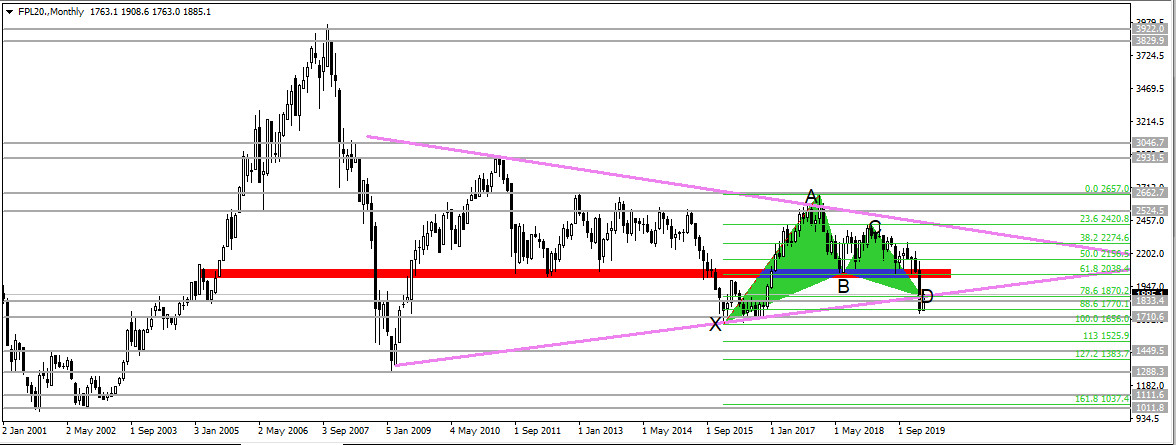

Kontrakty terminowe na WIG20 na początku bieżącego tygodnia odbiły się ponad 200 pkt w górę od okolicy dołków z 2009 roku, które wypadły na poziomie 1237. Obecnie – o ile korelacja z Zachodem nie stanie na przeszkodzie – rynek naszych kontraktów mógłby spróbować powiększyć odbicie do strefy 1490-500+.

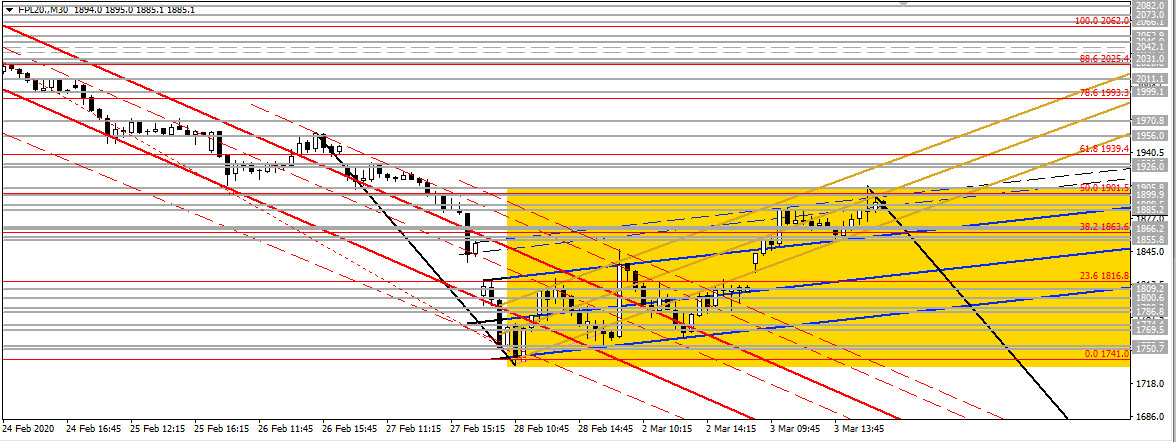

W poniedziałek na koniec sesji doszło do mocnego odbicia (ponad 110 pkt ) w ramach budowania formacji spodko-podobnej i podejścia kursu pod okolice 1350. We wtorek kurs zaatakował lukę między 1420+ a 1500+.

Wtorkowa sesja nie rozstrzygnęła jednak dylematu, czy rynek powiększy odbicie w stronę 1490- 1500, czy też jednak zrezygnuje z tego „planu”. Patrząc na wykres u nas, wydaje się to ciągle możliwe. Ważna jest jednak też korelacja z Zachodem. Tam wygląda sprawa gorzej.

Jeśli zaś nasz rynek wybije wsparcie 1393-402, to może nie być w stanie podtrzymać obecnego odreagowania wzrostowego. Zejście poniżej 1350 pewnie by przechyliło szalę na rzecz powrotu do spadków w stronę 1300 i ewentualnie ponownego ataku na dołki z 2009 i te z poniedziałku (rejon 1237-40).

Warto jeszcze dodać, że opór 1490-500+ jest wzmocniony zgrupowaniem zniesień Fibonacciego, złożonym ze zniesień: 23,6% i 38,2% , dotyczących interwału dziennego. Znajduje się tam również zależność 78,6% między falami wzrostowymi intra. Ażeby kontrakty na WIG20 znalazły się tak wysoko, muszą pokonać po drodze strefę 1436-48.

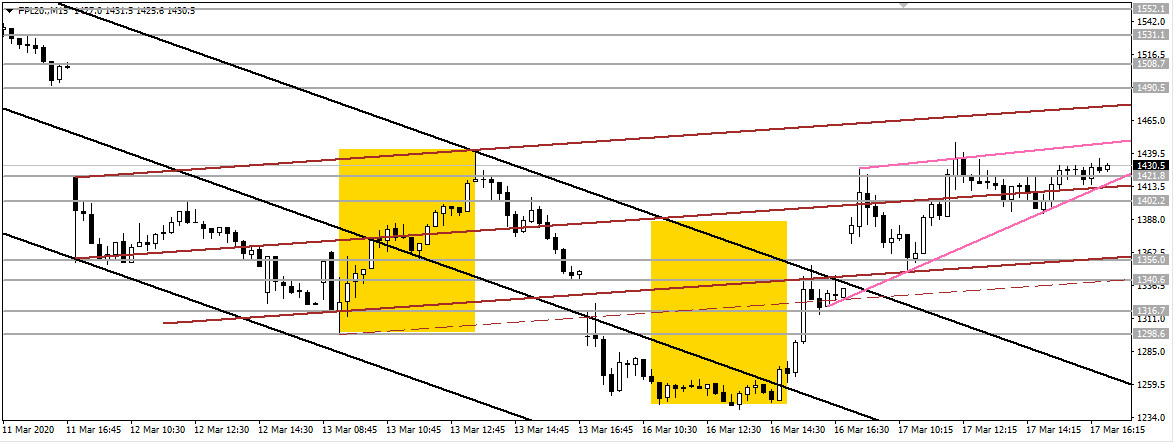

Nasi czytelnicy – współpracujący bezpośrednio z autorem artykułu w ramach programu Mail & Play oraz w Mentoring & Trading Room-ie- w poniedziałek grali shorta z rejonu 1281-87 z celem w strefie 1245-61.

Sesja wtorkowa zaczęła się od sugerowanego w planie przedsesyjnym ataku na poziom 1383, gdzie wypadała równość korekt na M15. Zakładaliśmy, że mogą później zaatakować rejon 1393- 402 i pójść wyżej, w kierunku 1420+, o ile pokonają wspomnianą równość. Tak faktycznie się stało, co umożliwiło nam zagranie L, chociaż samo wejście mogło być trudne do realizacji, gdyż rynek nagle przyśpieszył.

Potem przyszło najprecyzyjniejsze tego dnia zagranie: na spadki, po „cofce” do poziomu 1383, w stronę 1369-74 i ok.1350. Kolejne zagranie, na L – zainicjowane po wybiciu w górę mediany flagi, położonej na poziomie 1408- 409 – miało cel główny na 1448 (tam wypadał zasięg małej formacji flagi). Problemem jednak mógł być brak „cofki” do wybitej mediany, gdzie liczyliśmy na optymalne wejście.

Na koniec miało miejsce dosyć koronkowe, aczkolwiek wydłużone znacznie w czasie, rozgrywanie longa z okolicy 1416- 17 w stronę 1439-43+48. Koncepcja zagrania bazowała na kreśleniu przez rynek spodka na M5. Podejście finalne kursu zatrzymało się jednak na 1437. Inwestuj codziennie na FW20 razem z autorem artykułu!

(Przypominam, że podawane w tym cyklu artykułów kwotowania i wykresy dotyczą instrumentu FPL20. Różnią się one od FW20 o 1 pkt, tzn. gdy mówimy w artykule np. o poziomie 2000, odnosimy się jednocześnie do poziomu 2001 na FW20.)