Kontrakty terminowe na WIG20 w pierwszej fazie bieżącego tygodnia po raz trzeci odbiły się w dół od kluczowego oporu 164/50-70 i na koniec wtorkowej sesji zeszły do strefy 1550-70+, której ewentualne pokonanie przez podaż otworzyłoby kursowi drogę do 1490-500, a nawet niżej – w stronę 1450-60. Gdyby zaś Byki obroniły jednak strefę 1550-70+, to konsolidacja pod 1640/50-70 mogłaby się wydłużyć.

Wtorkowa sesja i dość mocne spadki na Zachodzie po perturbacjach na rynku ropy sprzyjają kontynuacji zniżek u nas. Wspomniana wyżej konsolidacja wpisywała się w schemat głowy z ramionami. Jej linia szyi przebiega obecnie w okolicy poziomu 1600, więc gdyby doszło do obrony strefy 1550-70+ i cofnięcia do linii szyi, to pozostawanie kursu pod 1600 podtrzymywałoby przewagę Niedźwiedzi.

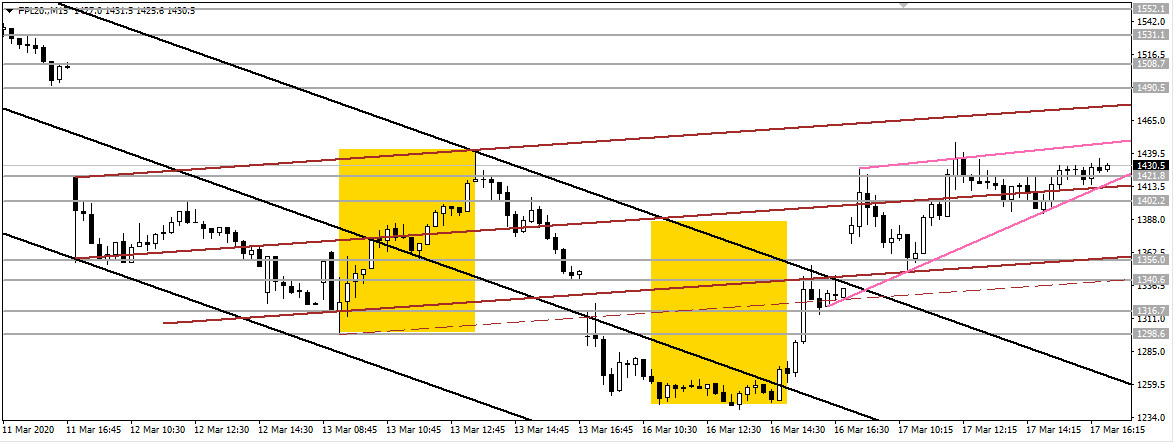

Trzeba dodać, że patrząc z innej nieco perspektywy, można stwierdzić, iż Byk nadal walczy na dolnym ograniczeniu kanału typowego dla flagi pro wzrostowej na H1 (ozn. kolor ciemnoniebieski). Jej skuteczne wybicie w dół potwierdziłoby zdecydowaną przewagę Niedźwiedzi.

Rynek w tym momencie jest bliski przełamania strefy 1550-70+ . To by oznaczało w praktyce możliwość zejścia kursu w stronę istotnego wsparcia na interwale dziennym, powstałego na zasadzie zmiany biegunów: 1490- 500 (tam wcześniej był ważny opór). Następnym celem mogłoby być 1450-60, gdzie znajduje się ostatni dołek przed wybiciem w górę 1490- 500 oraz odłożona w dół szerokość bieżącej konsolidacji.

Należy jak się wydaje brać pod uwagę, że obecny spadek ma charakter najmocniejszego i decydującego odbicia od kluczowego oporu 1640/650-70. Już dwa tygodnie temu zakładaliśmy, że pod tym oporem może zostać nakreślony pewien układ odwrócenia trendu i potem może dojść do próby zejścia kursu znacznie niżej.

Wydaje się, że ten właśnie układ już się narysował (przypomina RGR) i że następuje właśnie próba jego wykorzystania do odwracania odbiciowych wzrostów. Zasięg RGR-u wypada tuż nad poziomem 1500.

Te ostatnie i nieco wcześniejsze informacje mogą być szczególnie istotne dla graczy swingowych, czyli szukających okazji na dłuższe ruchy na wykresie. Nota bene nasi czytelnicy o takich preferencjach inwestycyjnych – współpracujący bezpośrednio z autorem artykułu w ramach programu Mail & Play i w Mentoring & Trading Room-ie – znów mogli zyskać, otwierając pozycje na spadki pod oporem 1640/50-70.

Ostrożniejsi z nich zajmowali pozycje we wtorek w czasie wybijania przez Niedźwiedzie wsparcia 1622-27, a bardziej agresywni byli skłonni to zrobić już w końcówce sesji poniedziałkowej, w czasie mocnego podejścia kursu pod 1650. Inwestuj codziennie online na FW20 razem z autorem artykułu!

(Przypominam, że podawane w tym cyklu artykułów kwotowania i wykresy dotyczą instrumentu FPL20. Różnią się one od FW20 o 1 pkt, tzn. gdy mówimy w artykule np. o poziomie 2000, odnosimy się jednocześnie do poziomu 2001 na FW20.)