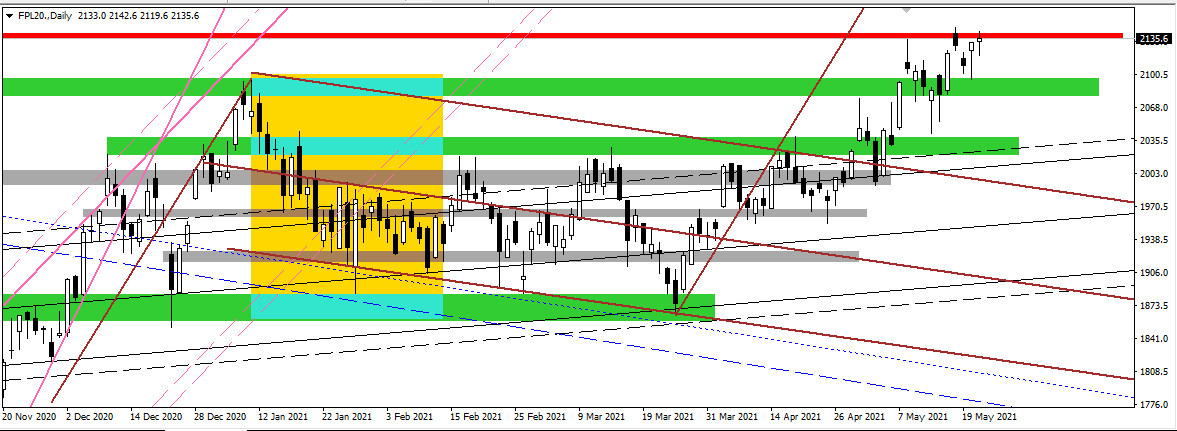

Kontrakty terminowe na WIG20 w pierwszej fazie nowego tygodnia kontynuują – mimo chwilowego wybicia w górę ostatnich szczytów – rozpoczętą tydzień temu korektę spadkową. Nie dość na tym, nie jest wykluczone, że będą w stanie ją pogłębić.

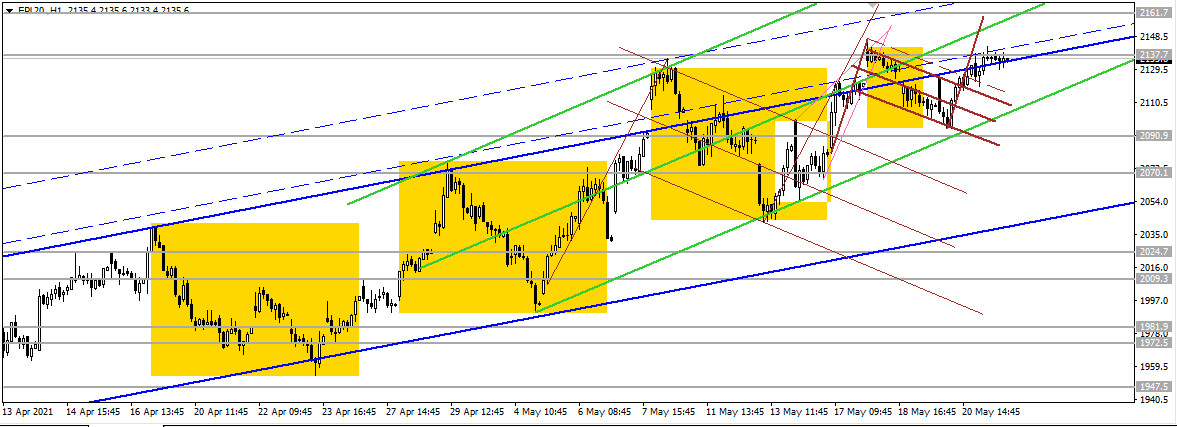

Rynek kontraktów na WIG20 obronił we wtorek dwukrotnie wsparcie intra 2229-33. Nie zdołał się jednak mocniej odbić od tej bariery. W rezultacie możemy mówić o dwóch interpretacjach.

1. Zgodnie z pierwszą mamy do czynienia z próbą tworzenia bazy do wybicia w dół z układu podwójnego szczytu, który wytworzył się na interwale godzinowym. Przy tej interpretacji – jeżeli patrzymy na układ falowy – zakładamy, że korekta spadkowa, która rozpoczęła się tydzień temu jeszcze się nie zakończyła – mimo chwilowego wybicia jej maksimów w poniedziałek.

Mamy bowiem do czynienia zapewne z tak zwaną korektą nieregularną. Jeśli tak, to ciekawym miejscem do jej zakończenia byłby:

– rejon wsparcia 2201-04, gdzie wypada zależność 161,8% między falami trzecią i pierwszą owej korekty,

– albo rejon 2180+, gdzie wypada zależność 200% między tymi falami.

W tym ostatnim miejscu znajduje się również połowa dużego białego korpusu tygodniowego z ostatniego pełnego tygodnia maja.

2. Druga interpretacja dotycząca bieżącej sytuacji – tym razem przemawiająca na rzecz Byków- mówi o tym, że mamy raczej do czynienia nie z korektą nieregularną, ale tzw. pędzącą i że rynek wkrótce może – wykorzystując wsparcie 2229-33 – odbić się od niego silniej w górę. Wzmocnione jest ono równością korekt na H1, na której zbudowana jest korekta pędząca.

Po silnym odbiciu na północ mogłoby dojść – przy tej interpretacji – do ataku na strefę 2280-300. Na intradayu dodatkowym elementem sprzyjającym bykom jest klin zniżkujący na M15, który standardowo zaczął wybijać się górą na koniec wtorkowych notowań. Inwestuj codziennie online na FW20 razem z autorem artykułu!