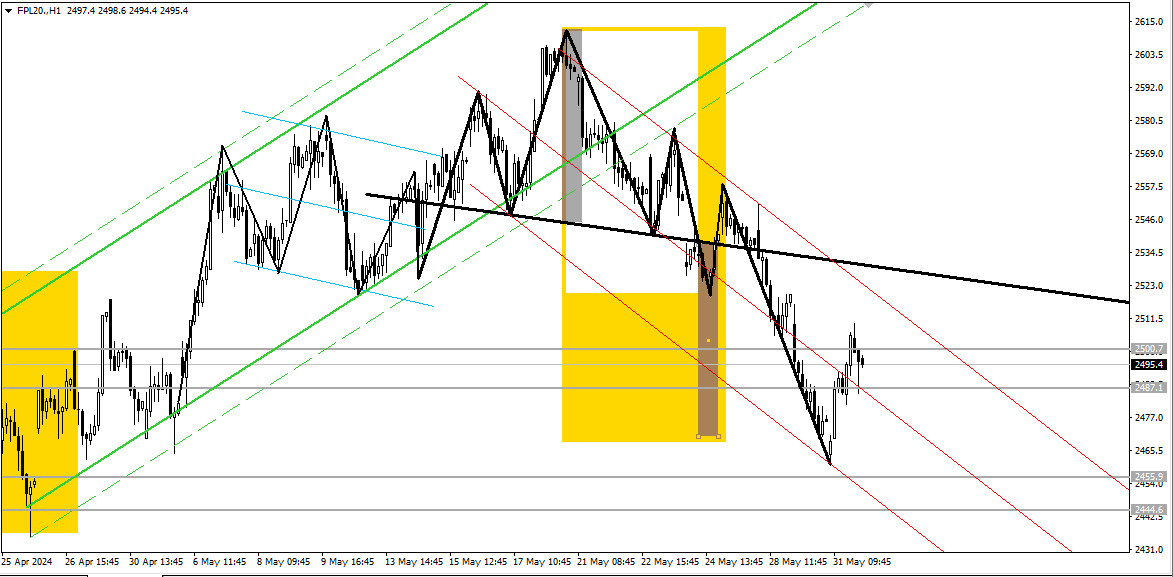

Kontrakty terminowe na WIG20. Co się stało w międzyczasie? W poprzednim artykule z tego cyklu z 19. maja, zatytułowanym „Czy Byki zagłębią się w cel?,” pisałem, że celem dla Byków jest aktualnie strefa oporu na interwale tygodniowym 2600-60.

Podkreślałem jednak, że ostatnie wzrosty na H4 wpisują się natomiast w klin zwyżkujący pro spadkowy, a jeszcze nie tak dawno Byki próbowały kontynuować budowę kanału równoległego wzrostowego. „Tak więc może nie być łatwo popytowi – przynajmniej na tym etapie – zagłębić się w strefę 2600-60.” W tym kontekście sugerowałem też, że warto pochylić się nad oporem intradayowym w rejonie 2616–25, gdzie między innymi mamy do czynienia z dwoma zniesieniami zewnętrznymi Fibo ostatnich korekt intra (zniesienia 161,8%).

Ostatecznie, popyt faktycznie zatrzymał swój rajd, nie wchodząc zbyt głęboko w obszar wskazanego oporu 2600-60. A konkretnie – na poziomie 2612.

Ostatni rozwój sytuacji rynkowej. Jeśli zaś chodzi o ostatni okres, to w środę przed Bożym Ciałem ruch spadkowy rozstrzygnął dylemat z poprzednich dni, dotyczący tego, czy rynek od razu zejdzie do 2460-70, czy też będzie raczej bronił się w strefie 2500-520+, żeby próbować przebudować układ RGR w jeszcze większy.

Brany też był pod uwagę powrót do wzrostów, ale w tym wypadku o tyle było trudniej o taką hipotezę, że mała formacja RGR na H1 o zasięgu ok. 2470 została już skutecznie wybita w dół , a wcześniej, kiedy podobna sytuacja miała miejsce, RGR nie został wybity, tylko przekształcony we flagę pro wzrostową.

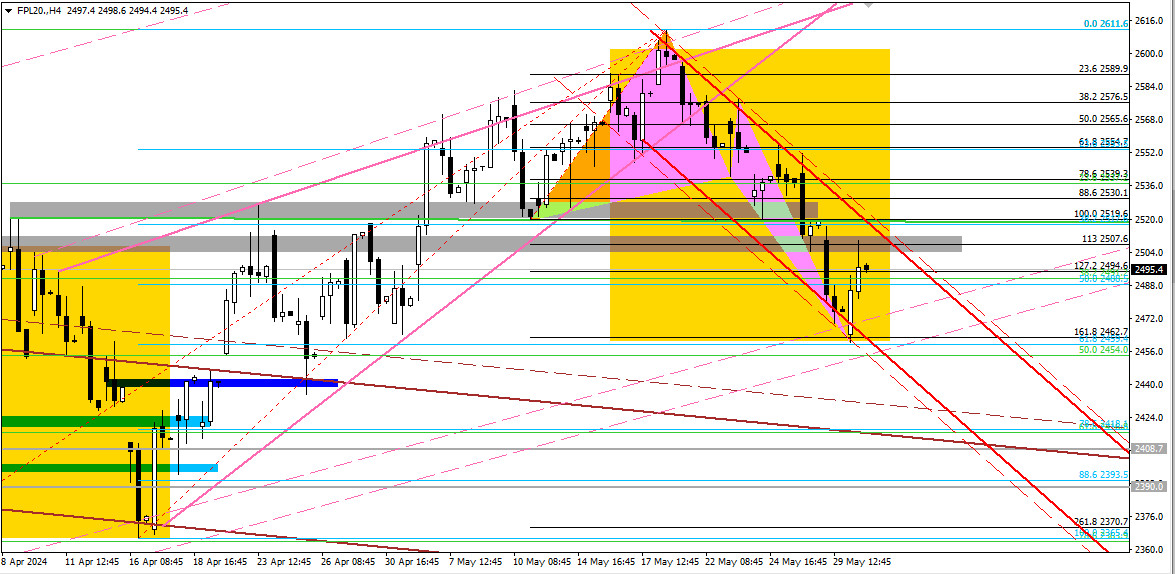

Zapora popytowa na H4/D1. Po środzie informowałem naszych graczy, że w piątek w trakcie długiego weekendu trzeba się liczyć z walką o mocniejsze odbicie w strefie 2460–70. Znajdują się tam bowiem między innymi zniesienia 50%, 61, 8% i 161 ,8%. A zgrupowanie zniesień 161,8% i 61,8% jest bardzo mocne. W dodatku zniesienie 161,8% współtworzy układ pro wzrostowy XABCD typu Butterfly.

Ponadto – last but not least – rynek broni się tutaj na większym OB na H4 /D1.

I rzeczywiście, Byki w piątek wykorzystały to silne multi wsparcie. Kurs ładnie się odbił od tej zapory. Liczyliśmy się. z ewentualnym większym odbiciem do okolicy 2501-05 i tak się sprawy potoczyły.

Co dalej? Obecnie, patrząc z szerszej perspektywy, jeśli rynek chciałby mocniej ruszyć w górę, musiałby pokonać strefę 2500 -520+, natomiast cofnięcie będzie grozić ponowną presją podażową na 2460- 70. W razie wybicia mocniejszego na północ Byki mogłyby zmierzać do strefy 2540-50, gdzie nb zlokalizowany jest też pierwszy zasięg (w punkcie B) wspominanej wyżej formacji XABCD, a nawet do ok. 2580, gdzie z kolei znajduje się drugi zasięg formacji (w punkcie C). Inwestuj codziennie online na FW20, FDAX, US100/500, EURUSD, USDPLN i w spółki z WIG20 razem z autorem artykułu!

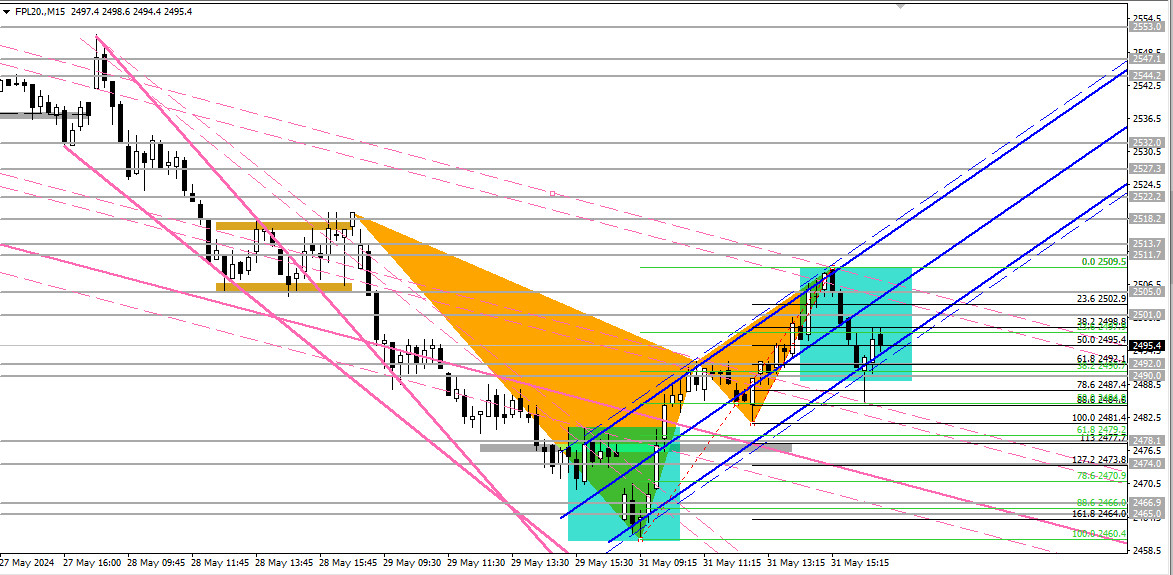

Ostatnie zagrania i sytuacja na interwale 15-minutowym M15. W środę nasi gracze – współpracujący w ramach programu mentoringowego z autorem artykułu – grali głównie shorta, początkowo w formie skalpa, inicjowanego w trakcie wybijania przez kurs flagi pro spadkowej na M15 i poziomu 2508-09. Z celem na 2500-501 i z późniejszą opcją wydłużenia skalpa do 2490- 92. Te cele zostały zaliczone przez rynek

Potem jeszcze szukaliśmy kontynuacji spadków w stronę 2474-78, a nawet – na końcu sesji – w stronę 2463/5-67. Ale tu już nie wszystko przebiegało idealnie.

W ostatniej fazie notowań kurs dotarł do 2469, natomiast wcześniej (kiedy liczyliśmy na zejście kursu do 2474-78) zszedł do 2480. Tak więc w obydwu tych przypadkach zabrakło dwóch punktów do pełnej realizacji celów.

W piątek ze względu na specyficzny dzień (środek długiego weekendu) raczej nie sugerowałem konkretnych zagrań, natomiast śledziliśmy krok po kroku rozwój sytuacji rynkowej .Wydaje się, że to śledzenie połączone z analizą wyprzedzającą okazało się dosyć precyzyjne.

W miarę szybko bowiem ustaliliśmy, że jest szansa na podejście pod 2497-98 + 501 –505. Potem zaś wskazywałem – jak się okazało, słusznie – na pewne ewentualnie większe problemy, które mogłyby się pokazać w rejonie 2507, gdzie znajdował się układ XABCD pro spadkowy na M15 (odmiaan Bat pattern). Aczkolwiek, gdyby Zachód mocniej poszedł w górę, zapewne i nasz rynek zdołałby ten układ zanegować.

Późniejsze cofnięcie też było w miarę dobrze rozpracowane, choć mogło niektórych graczy rozczarować to, że rynek nie był jeszcze bardziej zdecydowany w spadkach. Niemniej jednak zasięg formacji spadkowej XABCD został w praktyce wypełniony, mimo że popyt bronił się na małym OB i na węźle di Napolego (zniesienia 38,2% i 61,8% położone blisko siebie).

(Przypominam, że podawane w tym cyklu artykułów kwotowania i wykresy dotyczą instrumentu FPL20. Różnią się one od FW20 o 1 pkt, tzn. gdy mówimy w artykule np. o poziomie 2000, odnosimy się jednocześnie do poziomu 2001 na FW20.)