Kontrakty terminowe na WIG20. Co się stało w międzyczasie?

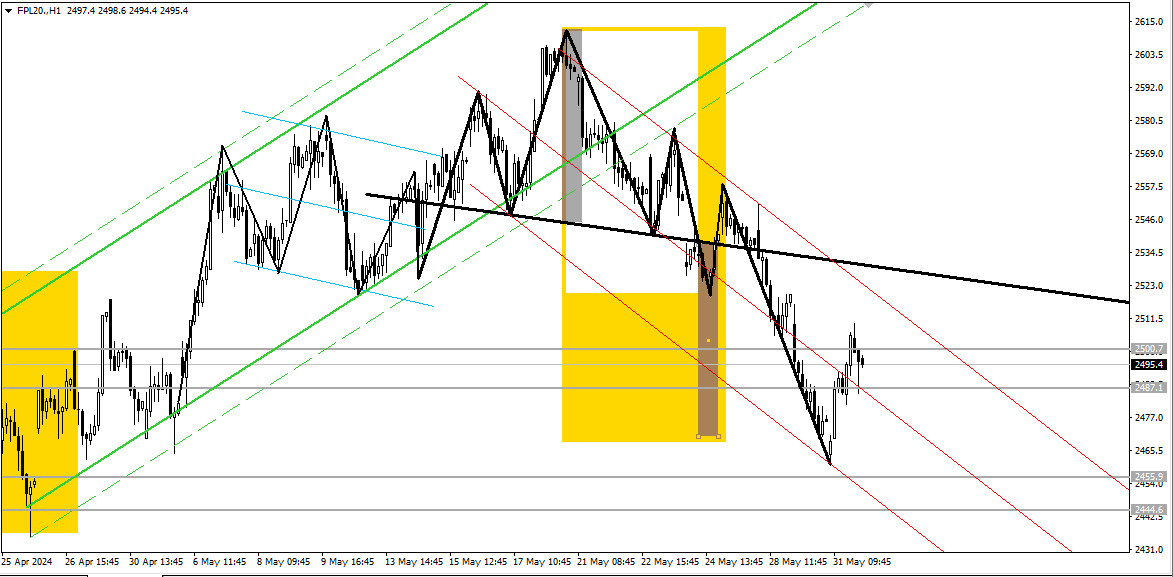

W poprzednim artykule z tego cyklu z 2. maja, zatytułowanym „Czy zapora popytowa będzie trampoliną?” pisałem, że „patrząc z szerszej perspektywy, jeśli rynek chciałby mocniej ruszyć w górę, musiałby pokonać strefę 2500 -520+, natomiast cofnięcie będzie grozić ponowną presją podażową na 2460- 70.”

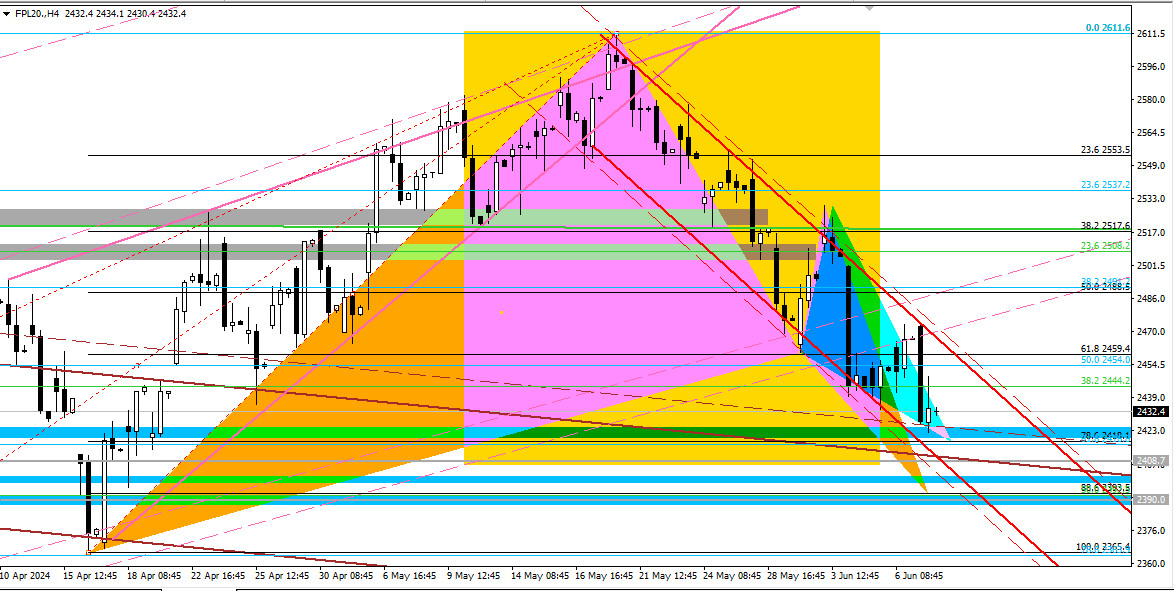

Okazało się, że rynek faktycznie „szarpnął” najpierw na północ i zaatakował strefę 2500 -520+. Później zaś cofnął się i wywarł mocną presję na 2460-70, co zaowocowało zejściem kursu jeszcze niżej.

Ostatni rozwój sytuacji rynkowej. Dwie zapory popytowe na H4/D1.

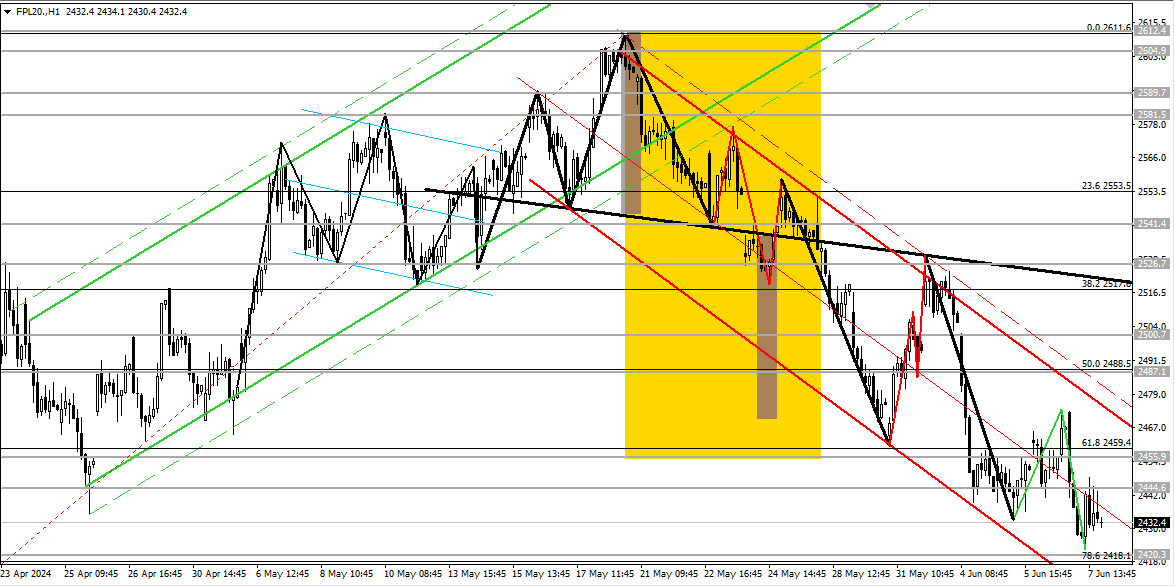

W wyniku tej presji i reakcji w ostatni piątek na popołudniowe dane z amerykańskiego rynku pracy doszło na sam koniec tygodnia do pogłębienia wcześniejszych spadków, które nb już w środę dotarły do 2430+, i do zejścia kursu do okolicy 2420 +.

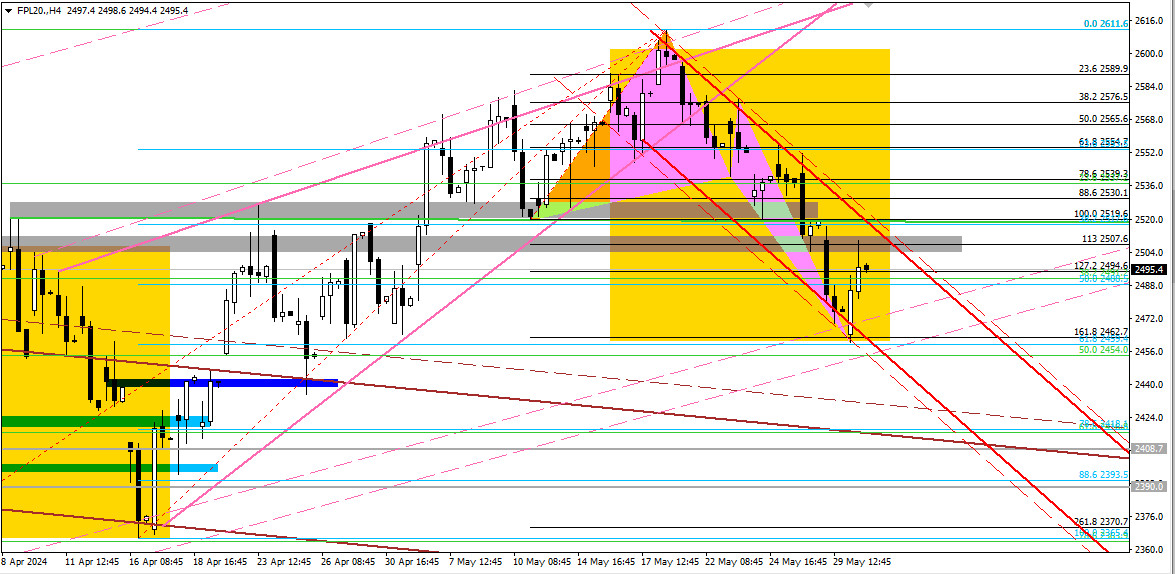

To zaś potwierdziło niejako możliwość stopniowego schodzenia notowań jeszcze niżej, w kierunku strefy 2390-400, która zawiera takie elementy wsparcia, jak większe OB na H4/ D1, zniesienie 50% dużej fali wzrostowej, zainicjowanej na początku bieżącego roku, oraz układ pro wzrostowy XABCD typu wydłużony Gartley.

Co dalej?

Przypomnę jednak, że po drodze kurs może jeszcze zatrzymywać się i odbijać mocniej od rejonu cenowego w 2416-18, gdzie mamy wsparcie intradayowe, zniesienie zewnętrzne 161,8% ostatniej korekty intra, a także zniesienie 61,8% fali wzrostowej na H4, zainicjowanej w marcu, jak również układ XABCD pro wzrostowy, tyle że typu regularny Gartley, a nie wydłużony. Zresztą w piątek kurs kontraktu zbliżył się na tyle do powyższego poziomu, że można też sobie wyobrazić próbę mocnego odbicia już teraz. O czym piszę tez poniżej w kontekście układu fal na H1.

Byki natomiast, żeby ewentualnie próbować uniknąć dalszych spadków, musiałyby wybić mocno w górę strefę 2460 -70+ i podejść znów pod 2500-520+, co nie udało się im w ostatnich dniach. Inna jednak sprawa, że kiedy się patrzy na układ fal na pierwszym z dzisiejszych wykresów (interwał H1), to można tam dostrzec szanse na tzw. korektę nadrzędną i większe odbicie już teraz.

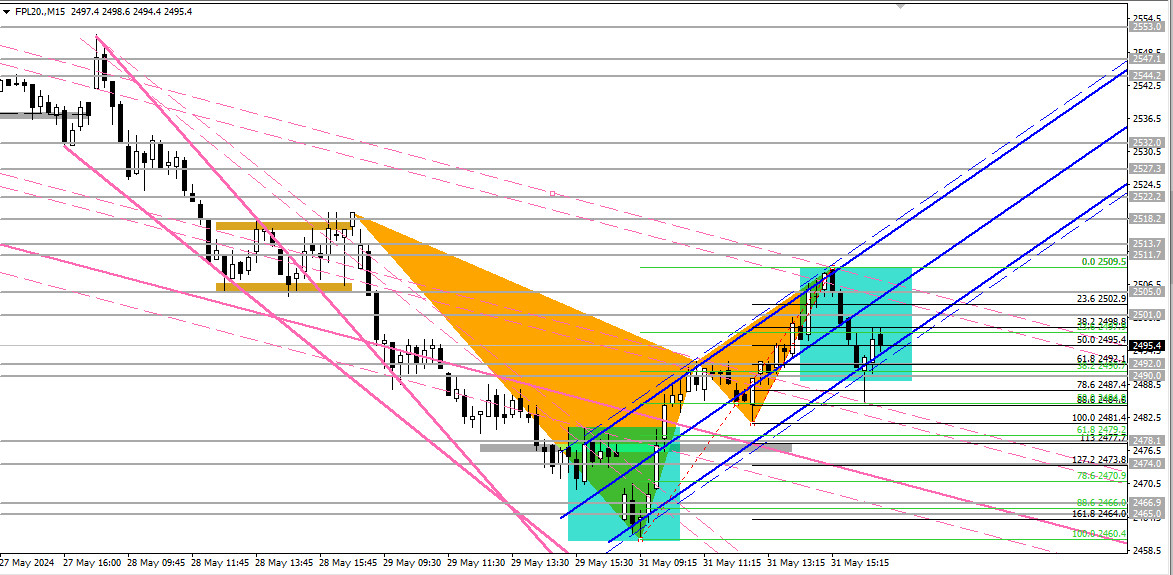

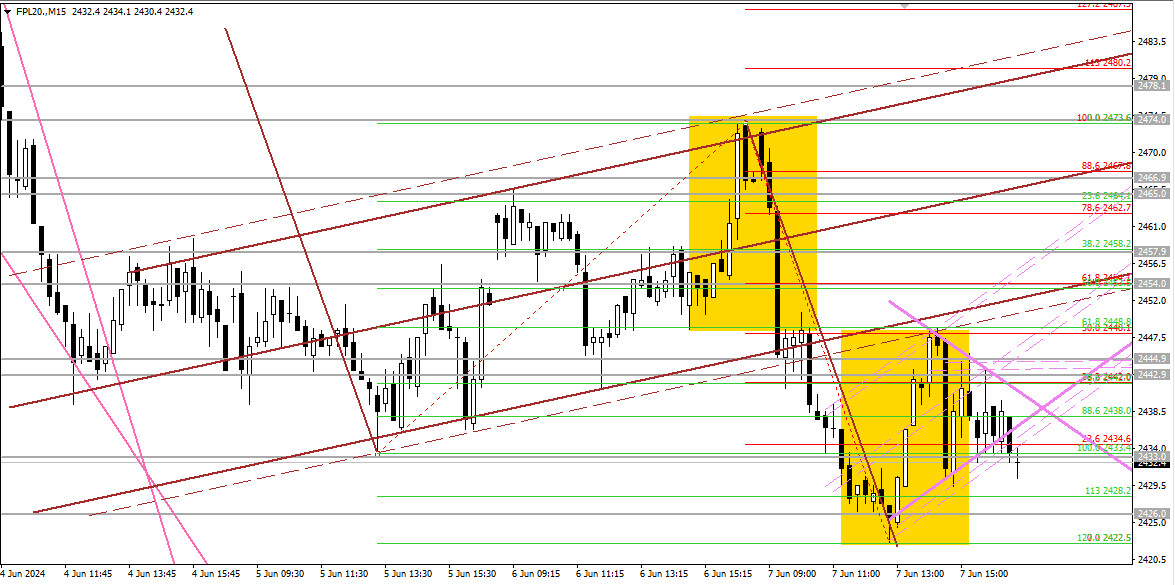

Ostatnie zagrania i sytuacja na interwale 15-minutowym M15. W piątek nasi gracze – współpracujący w ramach programu mentoringowego z autorem artykułu – grali dwukrotnie shorta.

Szczególnie pierwsze zagranie było szybkie i dynamiczne, a wyłapany ruch całkiem spory, mimo że zaczęło się “niewinnie”, od zagrania na skalp na spadki – w trakcie wybijania bariery lokalnej 2465-67 – w stronę 2454–58. Ale co ważne, niemal w tym samym czasie braliśmy pod uwagę opcję wydłużenia skalpa do kolejnego wsparcia, 2443- 45. I faktycznie, w miarę szybko rynek zaliczył obydwa “targety”. Szczególnie przejście od pierwszego do drugiego odbyło się w ekspresowym tempie.

Później rozważaliśmy – i okazało się, że słusznie – kontynuację spadków. Trade w tym duchu został zainicjowany w trakcie wybijania 2443-45, w stronę 2426 -33 i ewentualnie 2416 –18. Zwracałem jednak uwagę, że na 2422-24 znajduje się zniesienie 127,2% wcześniejszej korekty intra oraz zasięg dużej flagi pro spadkowej na M15. Tak więc rynek mógł tam zareagować. I rzeczywiście, zareagował.

Co skończyło się ostatecznie zamknięciem naszych pozycji nieco wyżej, niż pierwotnie zakładaliśmy.

(Przypominam, że podawane w tym cyklu artykułów kwotowania i wykresy dotyczą instrumentu FPL20. Różnią się one od FW20 o 1 pkt, tzn. gdy mówimy w artykule np. o poziomie 2000, odnosimy się jednocześnie do poziomu 2001 na FW20.)