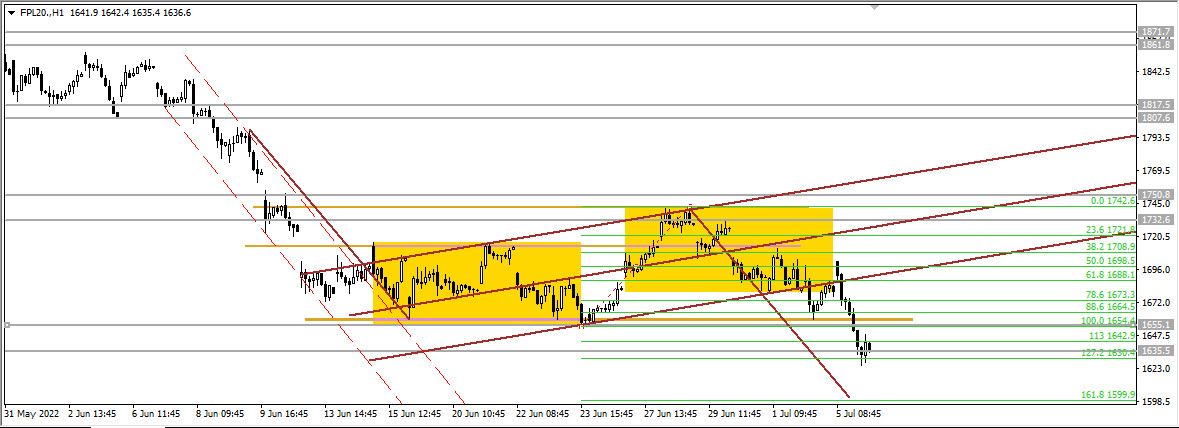

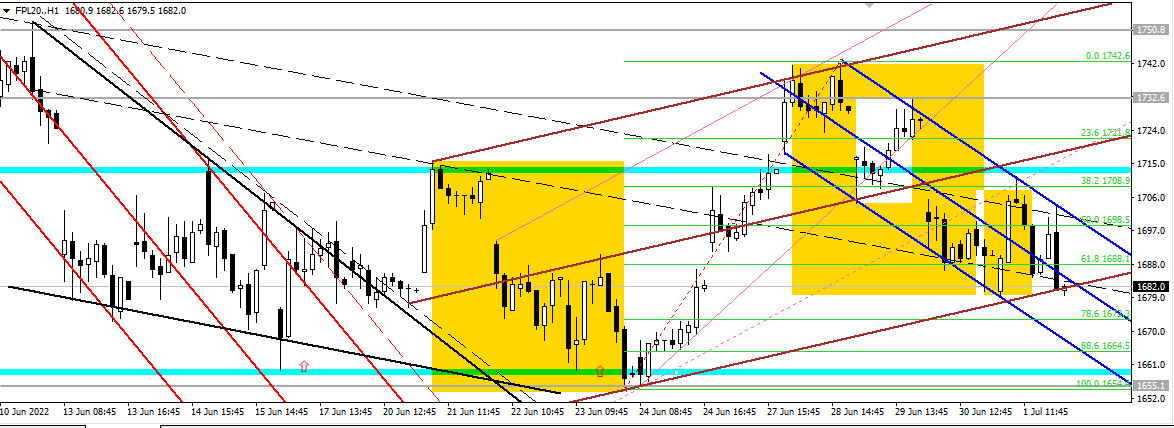

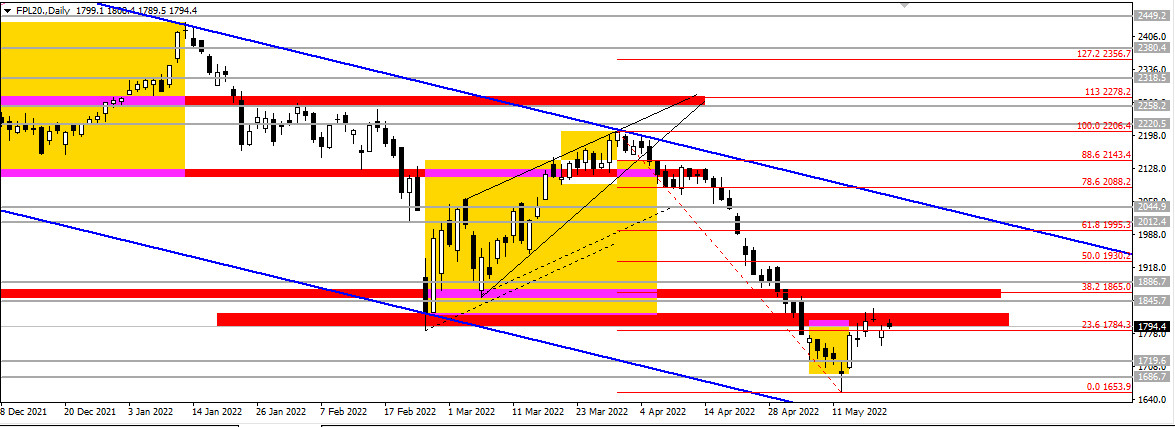

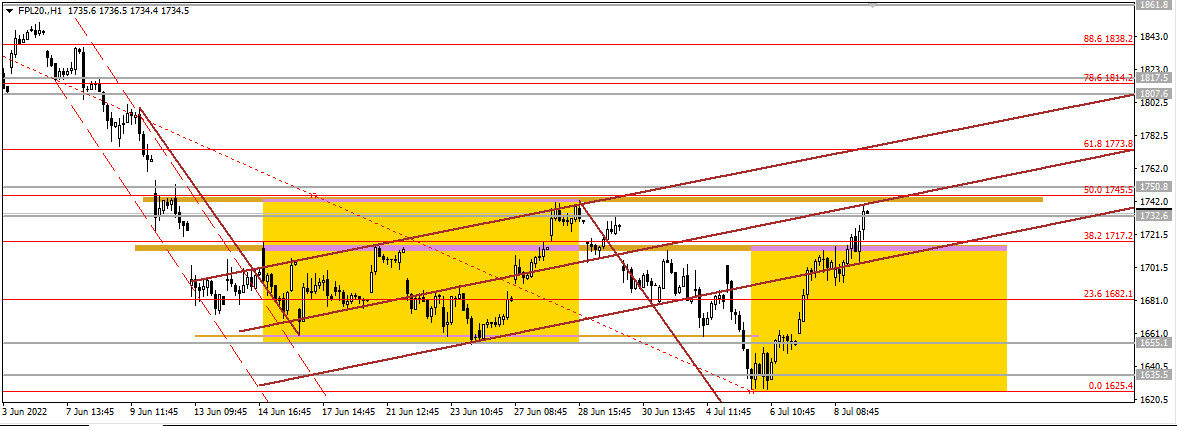

Kontrakty terminowe na WIG20 po nieudanej próbie schodzenia kursu w okolice 1600 zanotowały mocne odbicie. Rynek wrócił do wcześniejszej długotrwałej konsolidacji i nie tylko poradził sobie z okolicą 1710-20, gdzie występowała równość korekt na H1 i zniesienie Fibonacciego 38,2%, ale podszedł pod szczyty z końcówki czerwca, w rejonie 1740-50. Mogą się one okazać istotniejszym miejscem na wykresie, niż to się wydaje na pierwszy rzut oka.

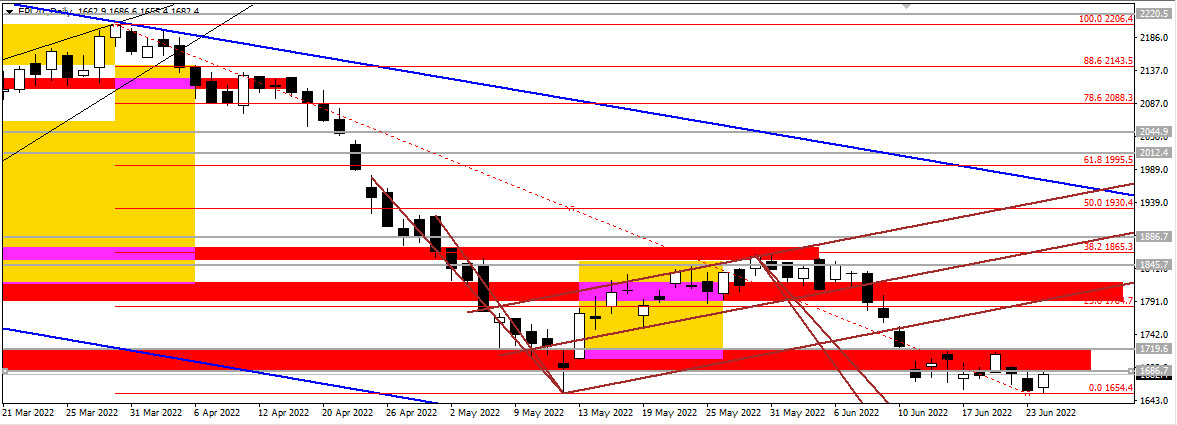

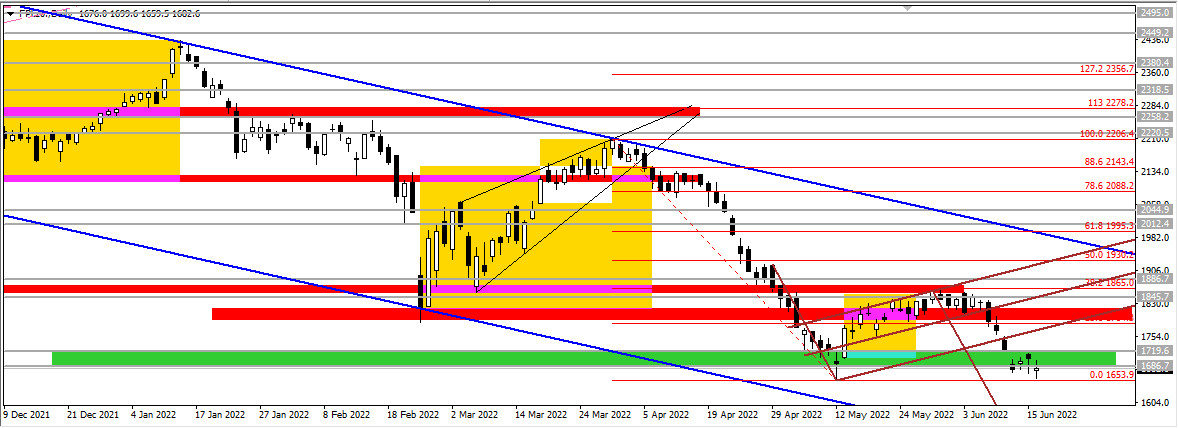

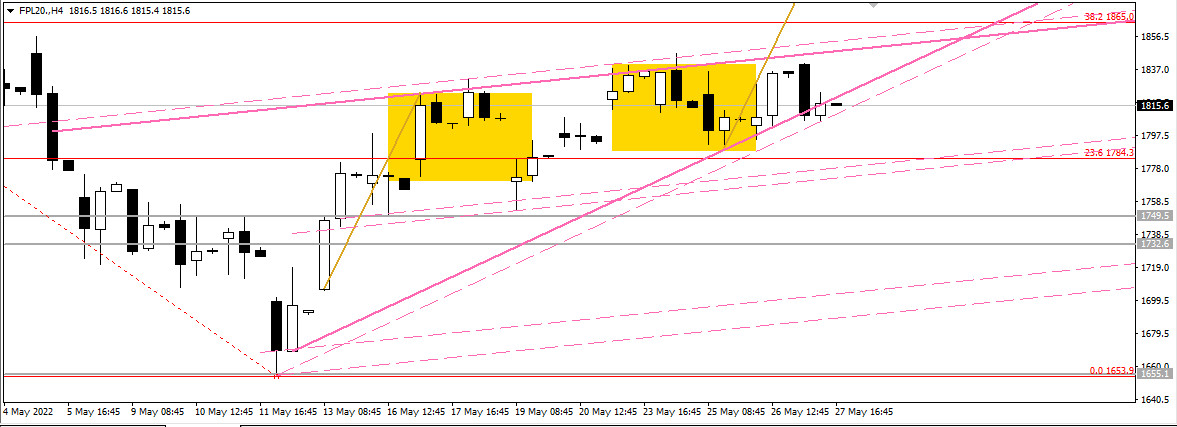

Piątkowe podejście kursu pod strefę 1740-50 może być pierwszym krokiem do ruchu w stronę 1790-820, gdzie kilka punktów nad górną bandą tego oporu zlokalizowana jest równość dużych korekt na interwale dziennym. Tam mogłaby powstać duża pro spadkowa formacja 121.

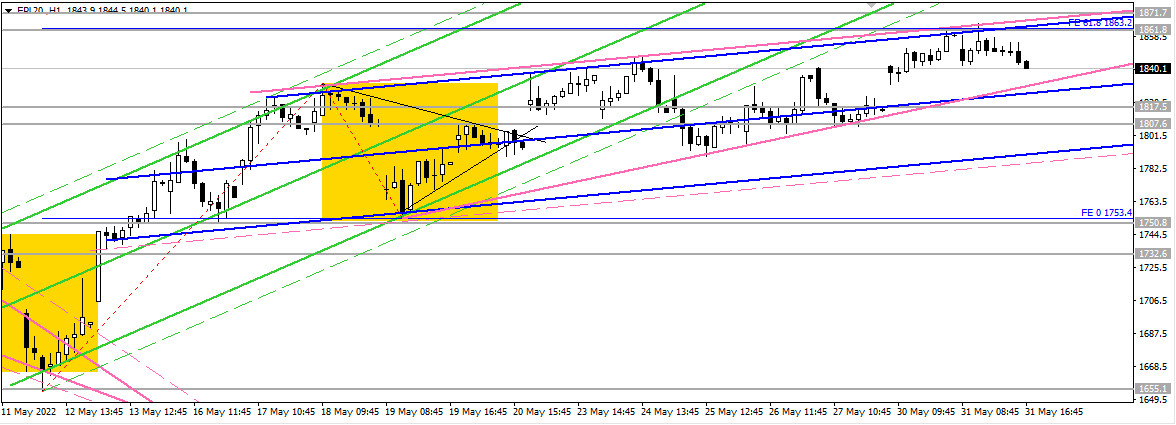

Zwracamy jednak jednocześnie uwagę, że kurs – podchodząc pod 1740-50 – podszedł pod medianę flagi pro spadkowej na H1, która wybiła się w dół w minionym tygodniu, po czym nie doszło do skutecznej realizacji jej zasięgu.

Ewentualne wybicie w górę mediany tej flagi, czyli rejonu 1740- 50, oznaczałoby w takiej sytuacji de facto istotne wzmocnienie byków. Można by związku z tym brać pod uwagę nie tylko podejście pod 1790- 820, ale również atak na tę strefę.

Inna opcja do rozważenia w tym momencie to mocniejsze cofnięcie kursu w stronę nawet 1650+, spod 1740-50, i próba dalszej konsolidacji, rozpoczętej 10 czerwca, która będzie wpisywać się w szeroki układ odwróconej głowy z ramionami. Z drugiej strony, ewentualne mocniejsze cofnięcie – w stronę 1650+ – mogłoby jednak finalnie skończyć się ponowną próbą realizacji zasięgu flagi, czyli schodzeniem do ok. 1600.

Tak więc, z powyższej analizy można wyciągnąć wniosek, że w zależności od zachowania rynku w okolicy 1740-50, moglibyśmy oglądać zgoła inne scenariusze rozwoju wydarzeń rynkowych. Podejrzewać należy, że dużo może zależeć od zachowania rynków bazowych, które też stoją na rozdrożu: między kontynuacją spadków napędzaną obawami o recesję a próbą większego odbicia, związaną z tymczasowym łagodzeniem tych obaw. Inwestuj codziennie online na FW20 i w spółki z WIG20 razem z autorem artykułu!

(Przypominam, że podawane w tym cyklu artykułów kwotowania i wykresy dotyczą instrumentu FPL20. Różnią się one od FW20 o 1 pkt, tzn. gdy mówimy w artykule np. o poziomie 2000, odnosimy się jednocześnie do poziomu 2001 na FW20.)