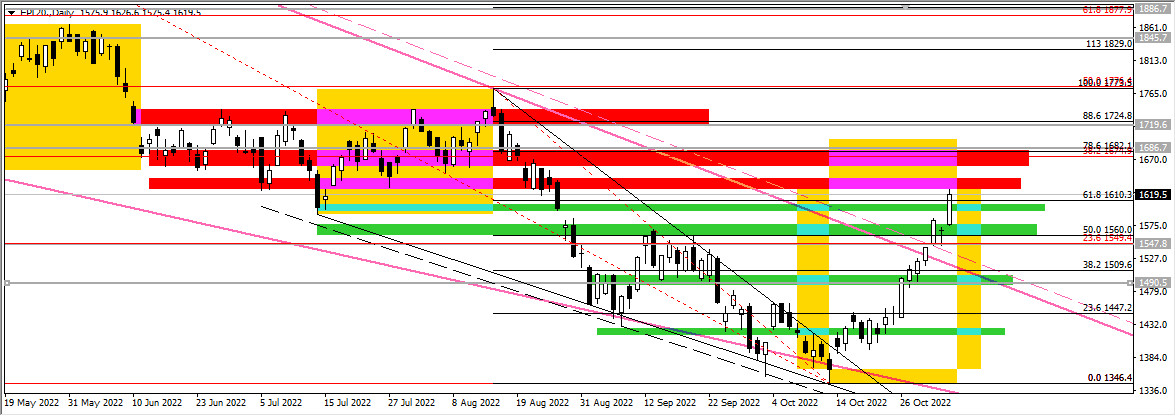

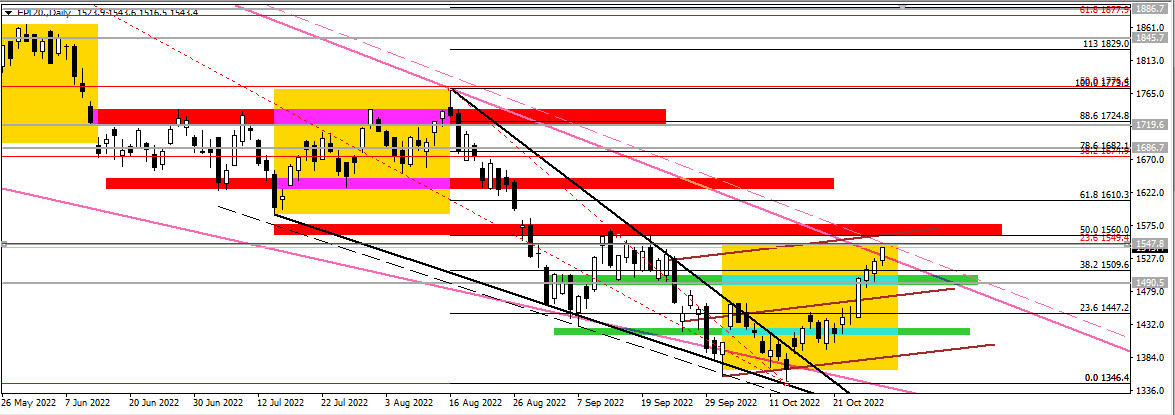

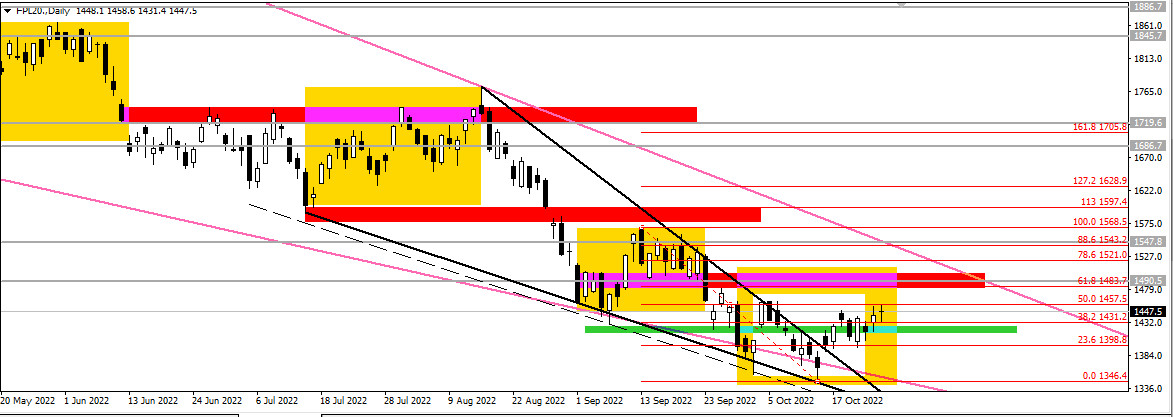

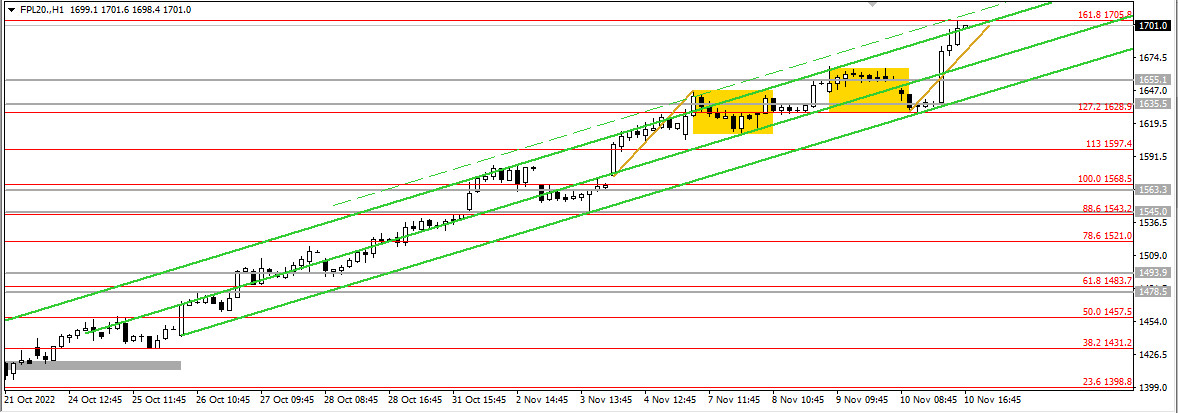

Technicznie, ten drugi z wymienionych na wstępie oporów jest wzmocniony przez zniesienia Fibonacciego 78,6% i 38,2%. Jednocześnie można przyjąć, że w okolicy 1700 mamy także wzmocnienie oporu za pomocą OB na D1.

Z jednej strony, przy tak mocnym i dynamicznym wzroście, trzeba się liczyć z jeszcze wyraźniejszą zwyżką już na tym etapie – przynajmniej w stronę 1770+, gdzie znajdują się: większe OB na D1, zniesienie 50% i maksima konsolidacji z okresu miedzy czerwcem a sierpniem.

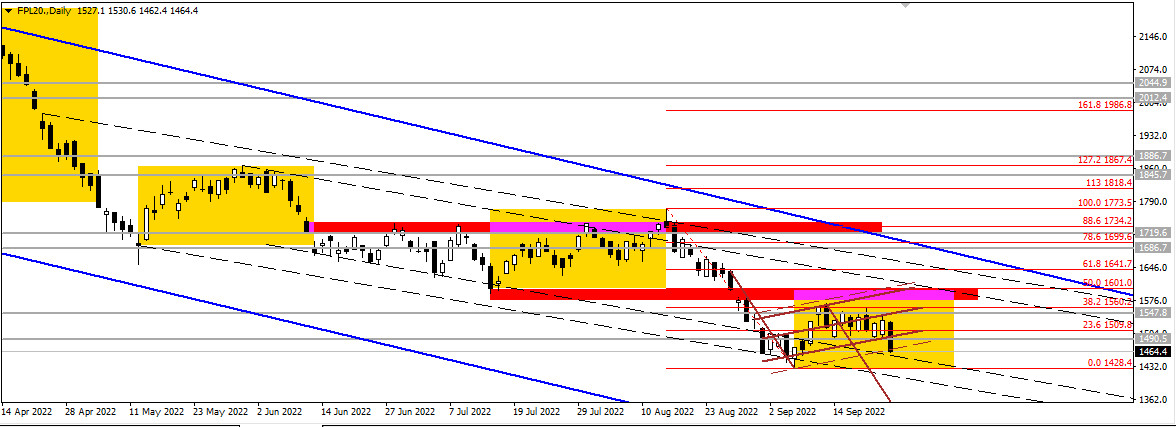

Cały czas można jednak brać też poważnie pod uwagę scenariusz, zgodnie z którym rynek z rejonu, do którego dotarł w minionym tygodniu (lub nieco wyższego, ok.1720) będzie się wycofywał w stronę 1560-70 lub nawet 1490-500, a potem tworzył “łącznik” między pierwszą falą odbiciową, rozpoczętą w połowie października, a potencjalną drugą falą. Ta druga fala może sięgać nawet 1860+, co wiąże się z koncepcjami falowymi, dotyczącymi zasięgów korekty fali piątej wydłużonej na D1.

Inna opcja – choć wydaje się ona znacznie mniej prawdopodobna – to nadchodzące głębokie cofnięcie w stronę dołków na interwale dziennym i tworzenie korekty płaskiej bądź pędzącej całego spadku rozpoczętego w październiku 2021 r., a nie – korekty prostej (jak w przypadku opisywanym wyżej).

Obecnie jednak – gdyby wojna w Ukrainie zaczęła zmierzać faktycznie szybciej do końca, niż to się jeszcze niedawno wydawało – można by raczej sobie wyobrażać marsz Byków w stronę 1860 bez zbyt głębokich cofnięć. Inwestuj codziennie online na FW20 i w spółki z WIG20 razem z autorem artykułu!

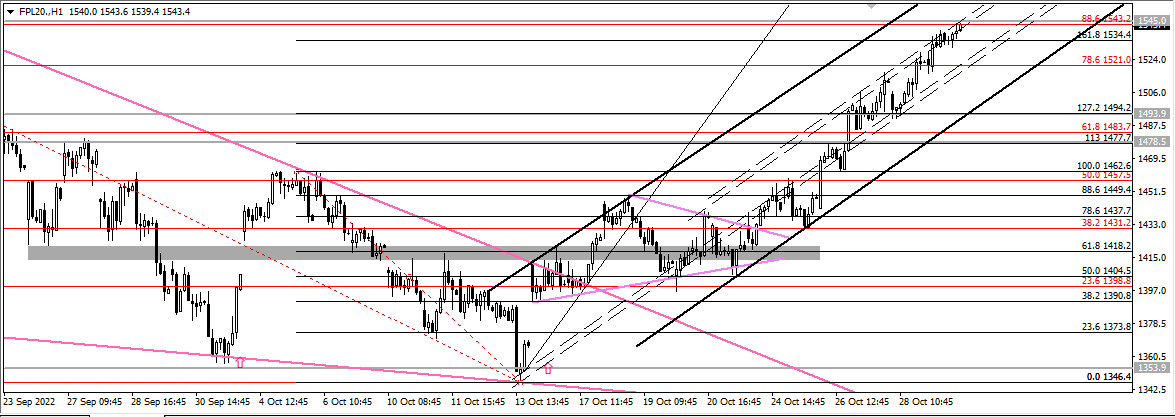

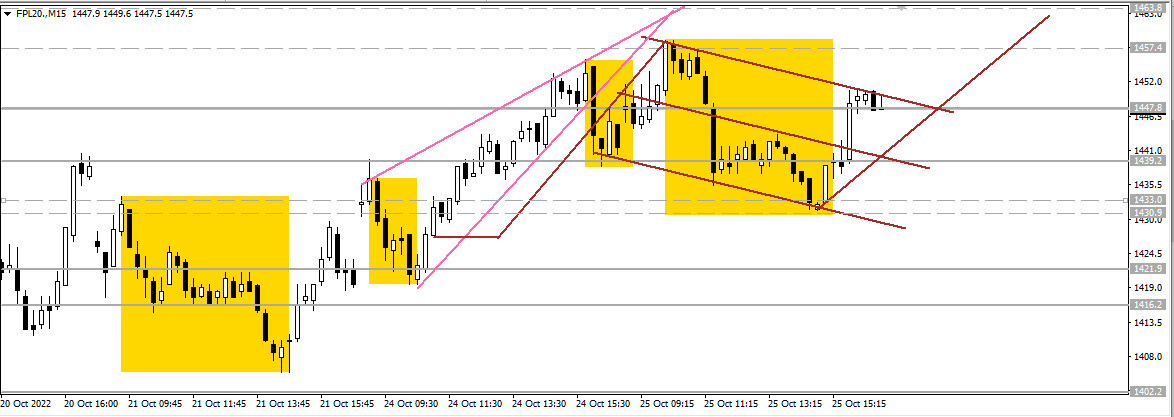

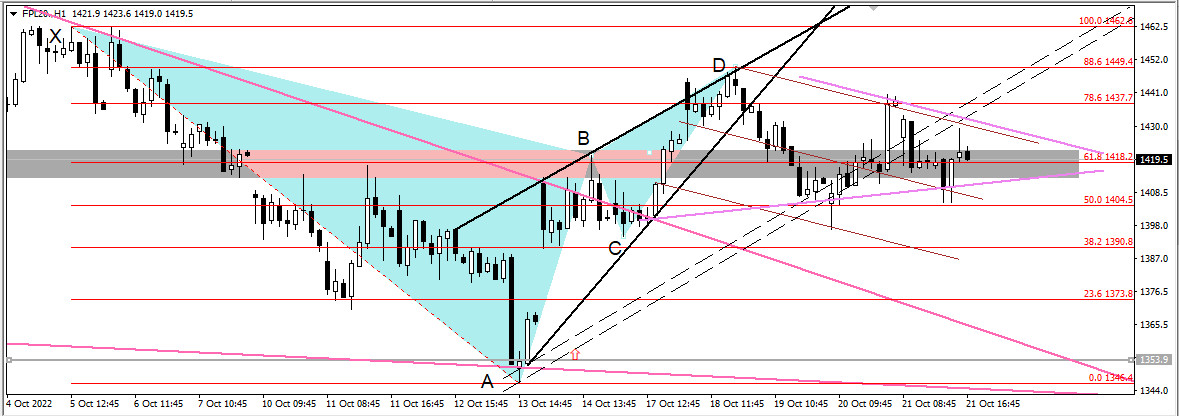

W piątek gracze, współpracujący w ramach programu mentoringowego z autorem artykułu, realizowali zagrania w obie strony. Najpierw zaczęliśmy od szukania zagrania na spadki – w trakcie wybijania 1640-45 – z celem na 1632-34 i ewentualnie 1622-27. Niedźwiedzie dotarły do 1628, chociaż raczej trzeba było zamykać trade w okolicy 1632-34, bo późniejszy rozwój sytuacji się mocno wydłużył.

W drugiej fazie piątkowej sesji szukaliśmy natomiast zagrania na wzrosty, po gwałtownym wybiciu w górę kursu do 1660-63 – po optymistycznych danych amerykańskich dotyczących inflacji.

Celem było 1675-77 i ewentualnie1685-87. Problemem w przypadku tego drugiego zagrania było optymalne wejście, gdyż „cofki” do wybijanego oporu 1660-63 za bardzo nie było. Cele zostały natomiast zrealizowane nawet z późniejszą nadwyżką.

(Przypominam, że podawane w tym cyklu artykułów kwotowania i wykresy dotyczą instrumentu FPL20. Różnią się one od FW20 o 1 pkt, tzn. gdy mówimy w artykule np. o poziomie 2000, odnosimy się jednocześnie do poziomu 2001 na FW20.)