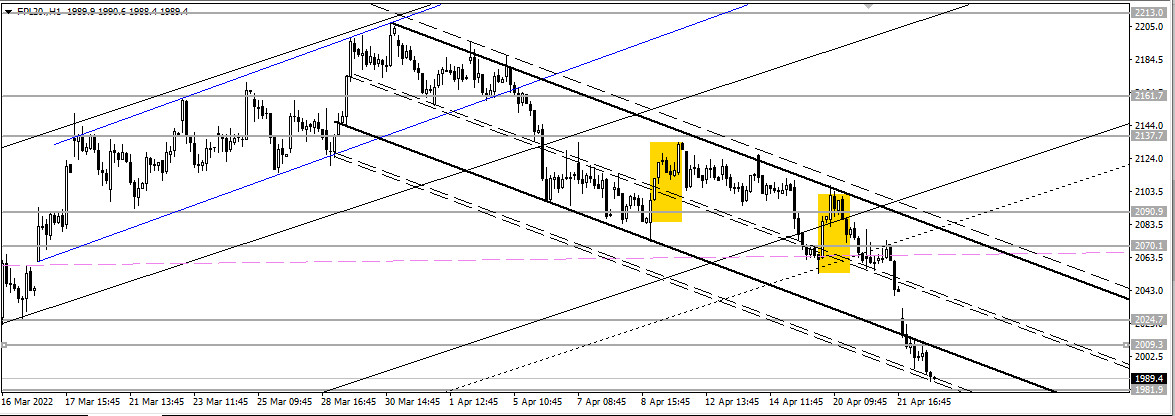

Kontrakty terminowe na WIG20 w piątek zanotowały cofnięcie w obliczu mocnych zwyżek na Zachodzie, co mogło być traktowane jako ostrzeżenie przed nadmiernym optymizmem Byków u nas w ostatnich dniach.

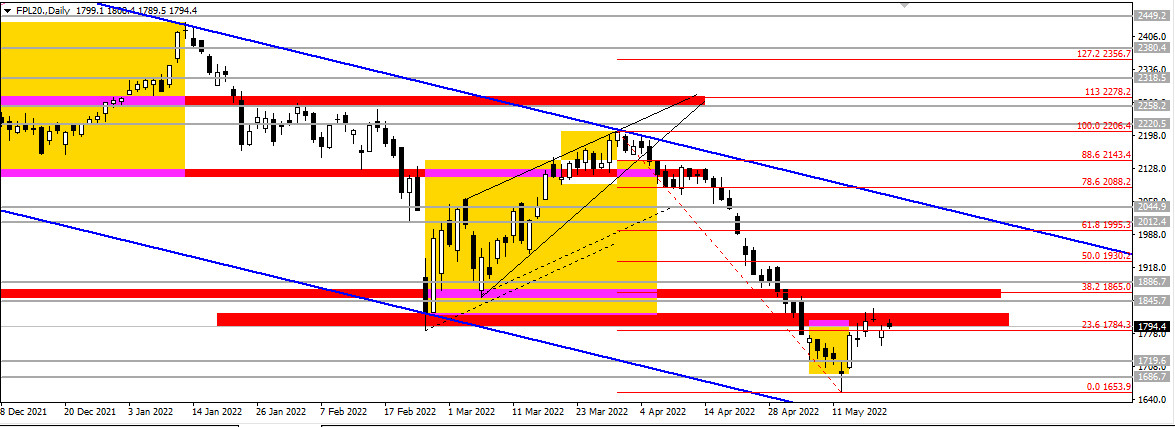

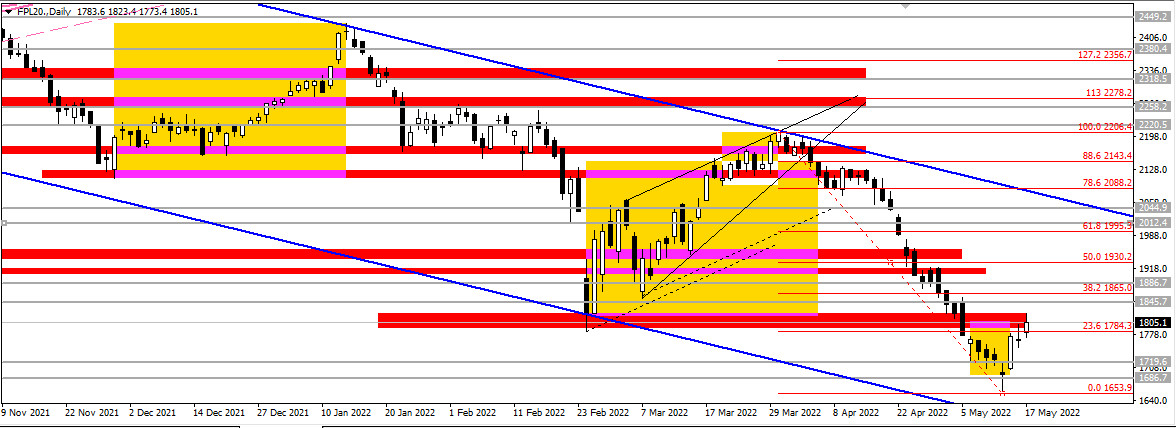

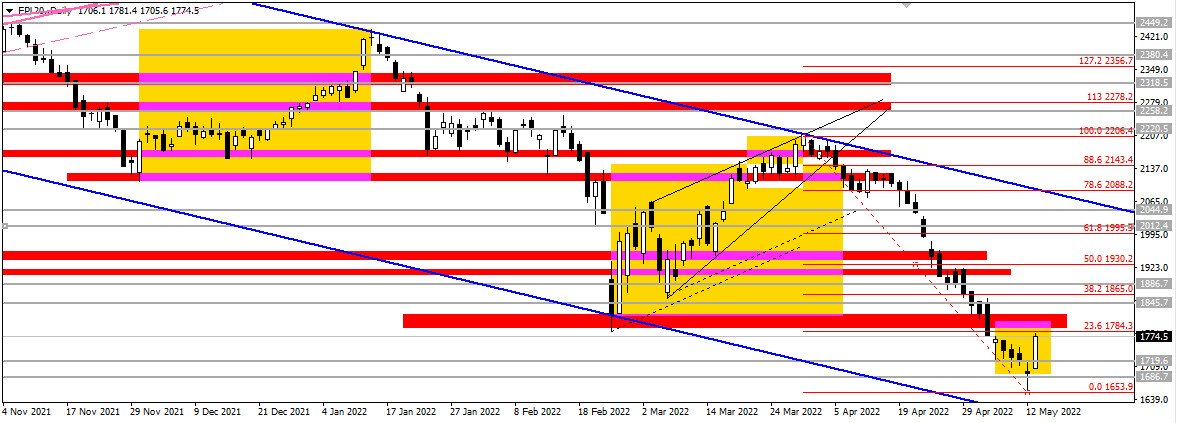

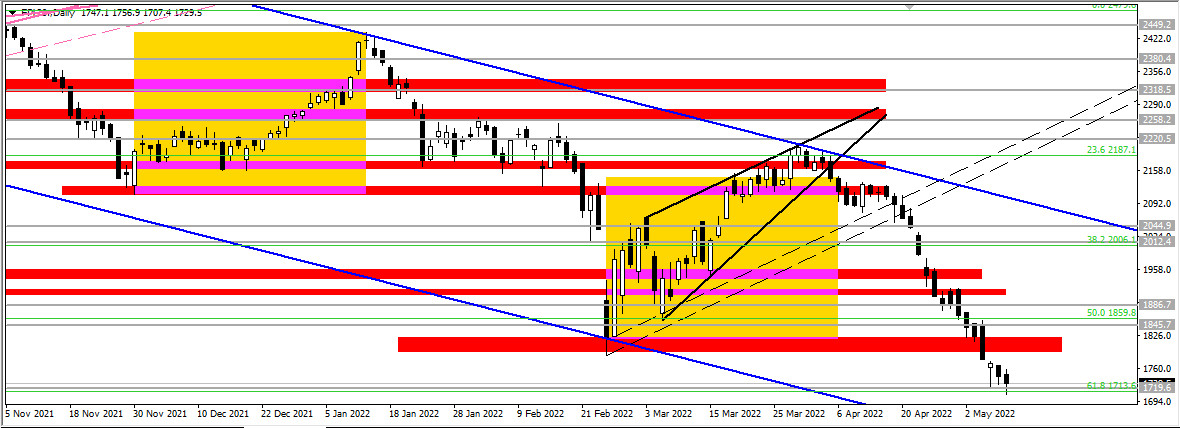

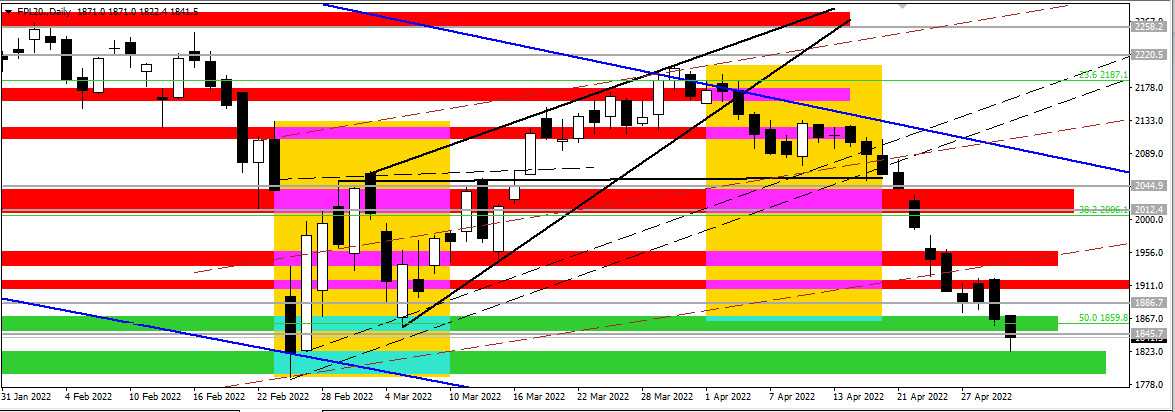

Popyt mógłby w zasadzie spróbować wykorzystać układ 121 na H 4, którego zasięg minimalny można szacować na 1900+, a maksymalny na ok. 1960, ale jeśli byki zostaną odepchnięte jeszcze mocniej na południe, to sytuacja może się skomplikować.

Patrząc na interwały H4 i H1, można też dostrzec kliny zwyżkujące, które próbują się wybijać w dół. To jest dodatkowe ostrzeżenie dla byków.

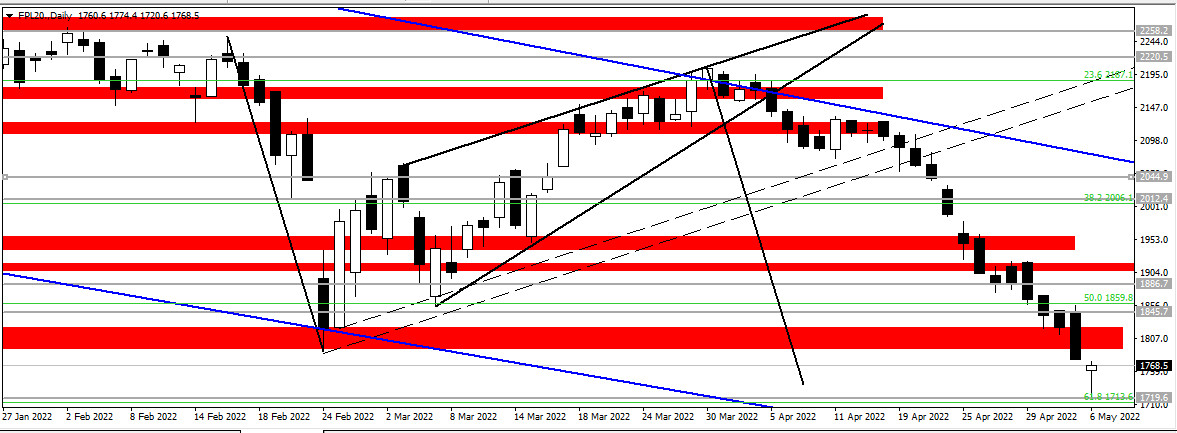

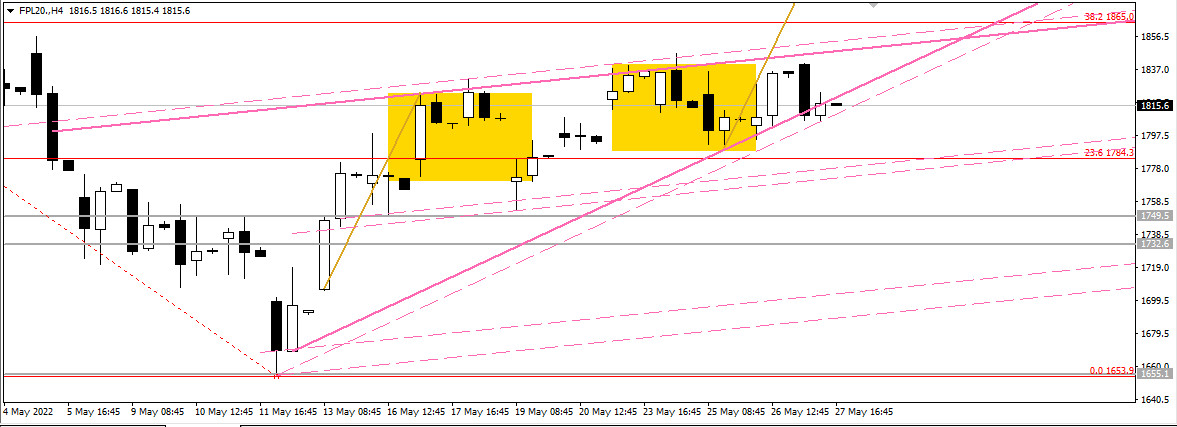

Gdyby doszło do wybicia na południe bronionego w piątek rejonu 1800+, to niewykluczone, że bylibyśmy świadkami zejścia kursu finalnie nawet do 1740-50+ lub niżej. To by jednak mogło umożliwić przekształcenie obecnej struktury odbicia rozpoczętego w rejonie 1650+ we flagę pro spadkową i zagroziło też – przynajmniej tymczasowo – niemożnością pokonania przez kurs oporu 1850-70 na D1 (wzmocnionego na poziomie 1865 przez zniesienie 38,2% fali spadkowej rozpoczętej w marcu).

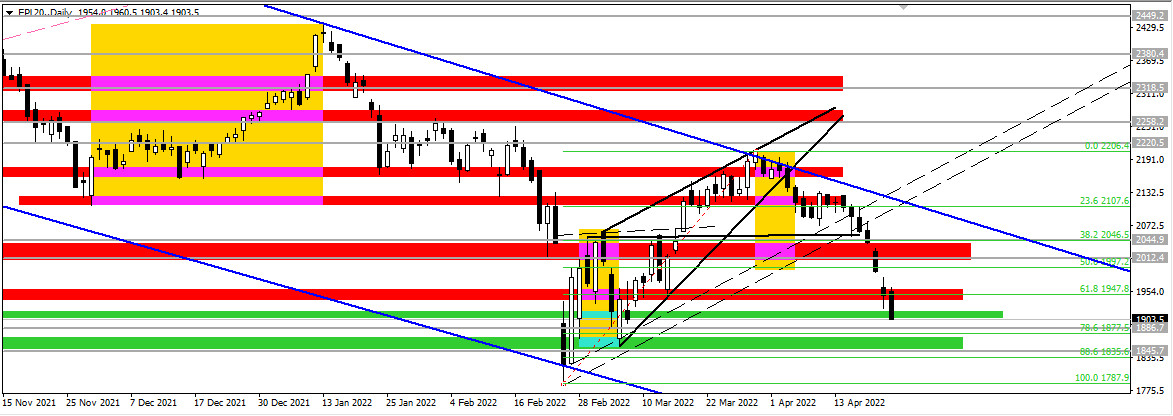

A przypominam, że z szerszego z punktu widzenia można mówić o próbie tworzenia korekty dotyczącej nie tylko ruchu spadkowego rozpoczętego w marcu, ale również całej struktury pięciofalowej zainicjowanej w październiku ubiegłego roku. To zaś potencjalnie daje szansę na mocny ruch odbiciowy na dłuższą metę w kierunku 2000, a nawet 2100+.

Na razie jednak byki mają problem z podjęciem ponownego ruchu odbiciowego po tym jak najpierw doszło do dosyć dynamicznej zwyżki w trakcie odbicia od 1650+. Inwestuj codziennie online na FW20 razem z autorem artykułu!

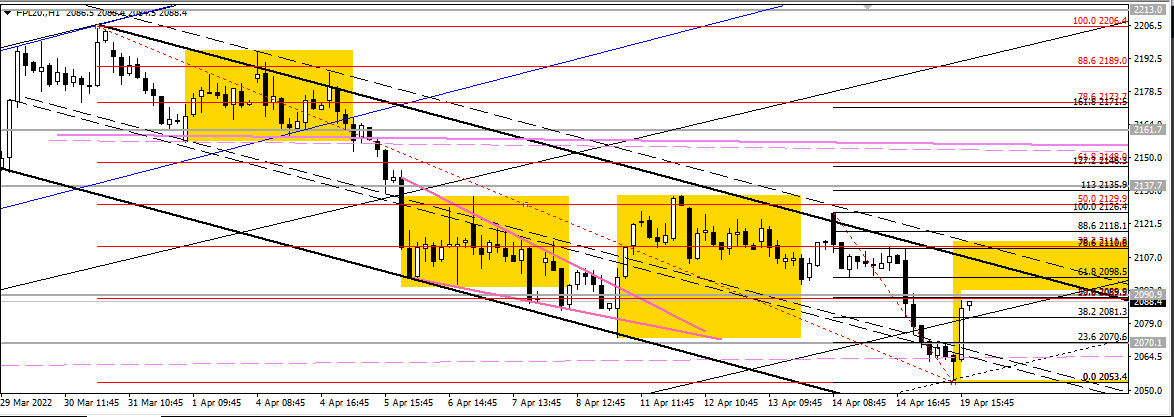

Piątkowa sesja była dla graczy współpracujących w ramach programu mentoringowego z autorem artykułu w zasadzie sesją jednego zagrania, bo w drugiej części notowań mieliśmy do czynienia raczej z wąską konsolidacją.

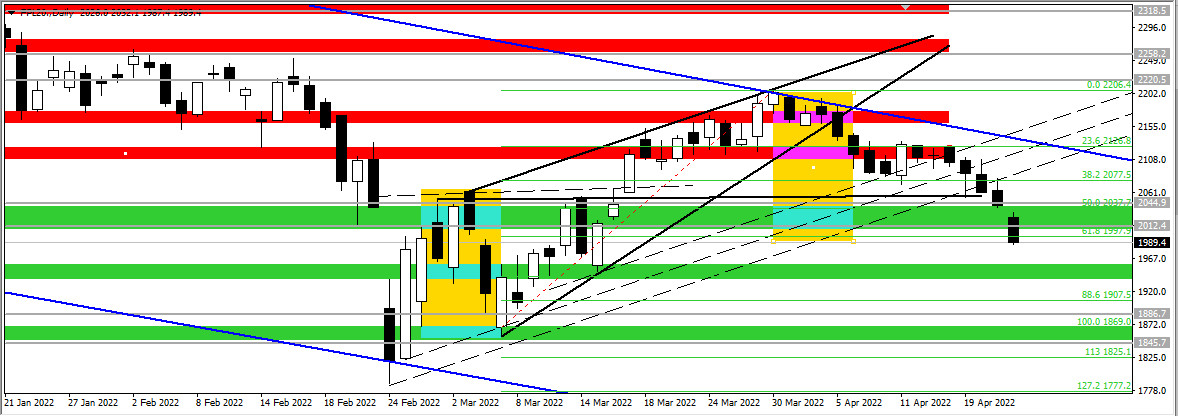

W początkowej fazie sesji próbowaliśmy grać shorta spod 1831-34 w stronę 1822-25 i 1809-11+ 13-14. Cele zostały wypełnione. Problem z tym zagraniem wiązał się jednak z optymalnym wejściem w trade.

(Przypominam, że podawane w tym cyklu artykułów kwotowania i wykresy dotyczą instrumentu FPL20. Różnią się one od FW20 o 1 pkt, tzn. gdy mówimy w artykule np. o poziomie 2000, odnosimy się jednocześnie do poziomu 2001 na FW20.)