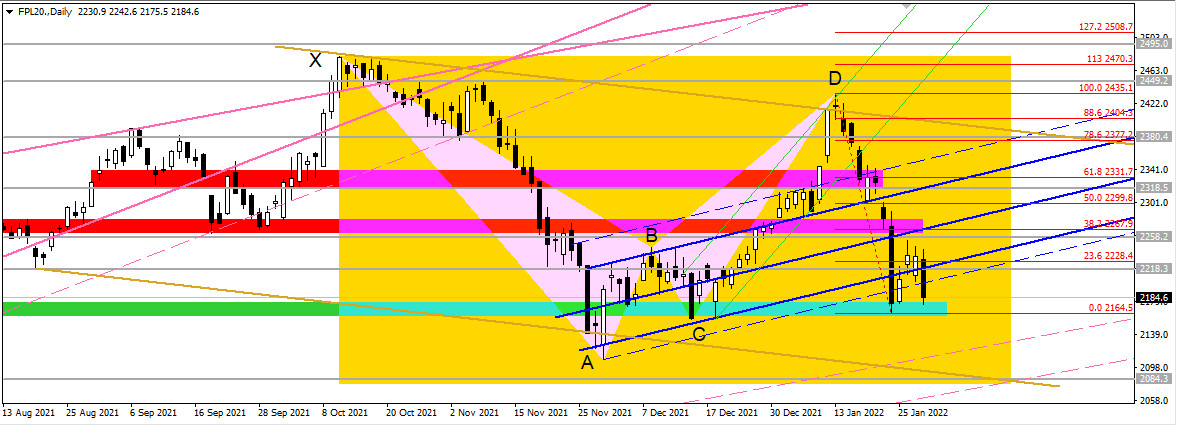

Kontrakty terminowe na WIG20 próbują od ponad tygodnia tworzyć odbicie wzrostowe. W tym czasie rynek dwukrotnie bronił – na razie skutecznie – wsparcia na interwale dziennym 2150+- 70+. Byki w związku z tym mają nadzieję na utworzenie formacji podwójnego dna. Niedźwiedzie jednak mają cały czas wyraźną przewagę na D1 i traktują obecne odbicie jedynie jako tworzenie dużej formacji flagi pro spadkowej na interwale godzinowym.

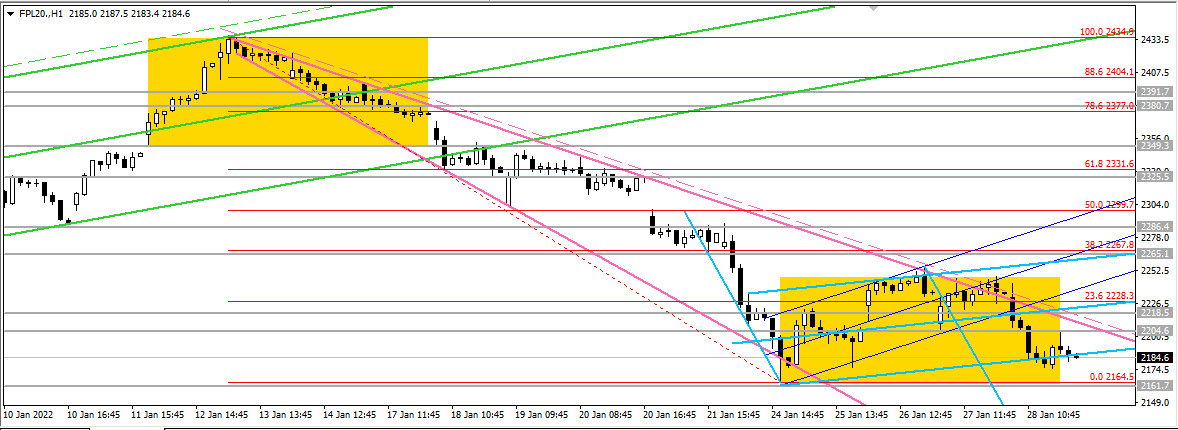

Kurs naszych kontraktów we wtorek próbował zbudować małą flagę pro wzrostową na M15. Jej zasięg wybicia można sytuować w okolicy poziomu 2255, gdzie znajdują się maksima obecnego odbicia, rozpoczętego w poprzedni poniedziałek.

W tym samym czasie duża flaga pro spadkowa była dalej kształtowana na interwale H1.

W ramach kontynuacji budowania tego układu mogłoby dojść do podejścia kursu dość wysoko: pod istotny opór na D1: 2260-80 (wzmocniony zniesieniem 38,2% na poziomie 2268). Dopiero zdecydowane wybicie tego oporu w górę mogłoby natomiast doprowadzić do sytuacji, w której byki przejęłyby ponownie inicjatywę.

W przeciwnym wypadku – co jest notabene bardziej prawdopodobne – będziemy mieli zapewne do czynienia koniec końców z kolejnym atakiem podaży na 2150+-70+. Po ewentualnym wcześniejszym odbiciu się kursu od zapory 2260-80 w dół.

Dodajmy, że zasięg wspomnianej dużej flagi pro spadkowej na H1 można szacować obecnie na okolice 2120-30. Realizacja tego zasięgu spowodowałaby zapewne atak na dołki z listopada, położone w rejonie 2100-110.

Na dłuższą metę mogłaby zaś doprowadzić do ruchu w kierunku 2040-60+. Tam znajduje się między innymi górna banda istotnego wsparcia 2010-40, zależność 1:1 między głównymi ruchami spadkowymi na D1 oraz równość dużych korekt na tym samym interwale (precyzyjniej: ta ostatnia zależność jest zlokalizowana trochę wyżej, w okolicy 2070-80). Inwestuj codziennie online na FW20 razem z autorem artykułu!

Wtorkowa sesja nie była dla naszych graczy – współpracujących z autorem artykułu w ramach programu MentorFinansowy.pl – łatwa z punktu widzenia tradingu. Zaczęliśmy od zagrania na wzrosty, sugerowanego w trakcie wybijania przez kurs oporu 2229-34. Celem miało być 2247-53+ 55. Rynek dotarł jednak nieco niżej, do mini oporu 2243-44, po czym się wycofał.

Później jeszcze szukaliśmy zagrania skalpowego na spadki, w trakcie wybijania w dół OB i zniesienia 38,2% na interwale M15, w rejonie 2228-29. Szukaliśmy go na „cofce” do ok. 2226, a celem minimalnym było 2219-21. Ostatecznie minima tego ruchu zostały wyznaczone na poziomie 2218.

(Przypominam, że podawane w tym cyklu artykułów kwotowania i wykresy dotyczą instrumentu FPL20. Różnią się one od FW20 o 1 pkt, tzn. gdy mówimy w artykule np. o poziomie 2000, odnosimy się jednocześnie do poziomu 2001 na FW20.)