Kontrakty terminowe na WIG20 w ostatnich dniach znajdowały się w konsolidacji. Korelacja z rynkami bazowymi, które w piątek zaczęły mocniej rosnąć – znów licząc na punkt zwrotny (pivot) w działaniach Fedu, w kierunku łagodzenia polityki zacieśniania – sugeruje możliwość wybicia u nas z ruchu bocznego w górę, bardziej niż w dół. Choć można też sobie wyobrazić chwilowy ruch w dól w ramach przekształcania kształtu konsolidacji we flagę pro wzrostową na H1.

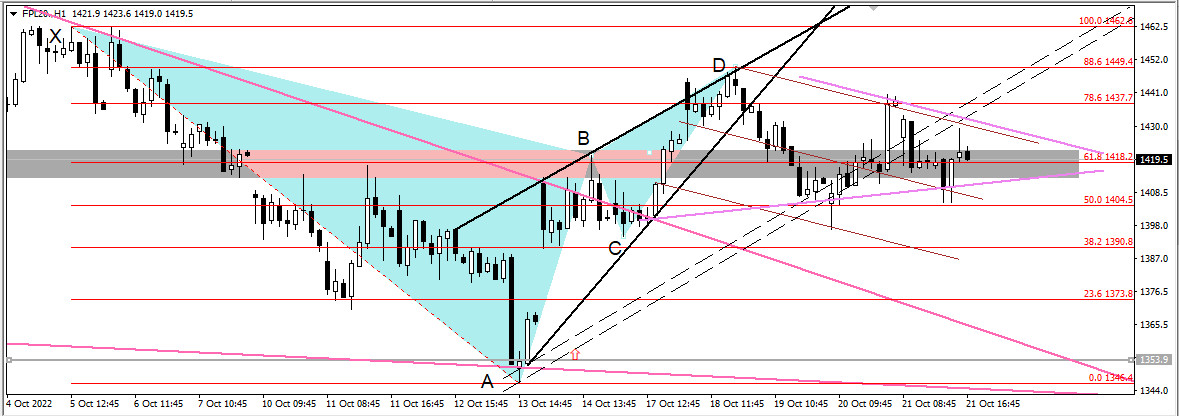

Precyzując, od kilku dni kurs konsoliduje wokół dość istotnej bariery intradayowej 1416- 22. Nota bene konsolidacja wpisuje się aktualnie w schemat trójkąta symetrycznego na H1, a wcześniej – flagi pro wzrostowej.

Dopiero wybicie z tej konsolidacji w jednoznaczny sposób i zdecydowany może przynieść albo ponowny atak na strefę 1460-70 i ewentualne wybicie w kierunku 1490- 500, albo w stronę 1380 +plus, z możliwością zejścia do dołka w okolicy 1350. Obecnie to drugie wydaje się mniej prawdopodobne, choć technicznie spadkom może sprzyjać mały układ XABCD typu wydłużony Gartley na H1.

Na 1490-500 mamy istotny opór na interwale dziennym, wzmocniony przez równość korekt, natomiast na 1460-70 maksima odbicia wzrostowego z początku października i mniejsze OB na D1.

Jednocześnie trzeba podkreślić, że na koniec minionego tygodnia Bykom po raz czwarty z rzędu udało się obronić poziom 1380+, na którym to poziomie, można przyjąć, że mamy do czynienia z punktem zwrotnym D dużej formacji pro wzrostowej XABCD typu Bat pattern na W1.

W sumie to rynek też nadal próbuje tworzyć formację pro wzrostową podwójnego dna na H4, choć w odniesieniu do tego układu należy zauważyć, że sposób jego budowy nie jest standardowy, bo rynek wcześniej – w początkowej fazie minionego tygodnia – znalazł się blisko linii szyi (poziom 1463) tej potencjalnej formacji, a mimo to się wycofał. Inwestuj codziennie online na FW20 i w spółki z WIG20 razem z autorem artykułu!

W ostatnich dwóch dniach minionego tygodnia gracze współpracujący w ramach programu mentoringowego z autorem artykułu nie mieli łatwego życia ze względu na spory udział wąskich konsolidacji w notowaniach. W środę natomiast próbowaliśmy konsekwentnie polować na dłuższy ruch kierunkowy.

Pierwsze zagranie to szukanie z sukcesem ruchu w stronę 1416-22, zaraz po wybiciu poziomu 1431, gdzie mieliśmy OB na M15. Trade ten był agresywny i trwał dość długo. Późniejszy trade na kontynuację spadków w stronę 1393-402 – uruchomiony w trakcie wybijania 1416-22 – zakończył się nieco wyżej, w czasie zejścia kursu do 1407. Tam nastąpiła długa wąska konsolidacja do końca sesji.

(Przypominam, że podawane w tym cyklu artykułów kwotowania i wykresy dotyczą instrumentu FPL20. Różnią się one od FW20 o 1 pkt, tzn. gdy mówimy w artykule np. o poziomie 2000, odnosimy się jednocześnie do poziomu 2001 na FW20.)