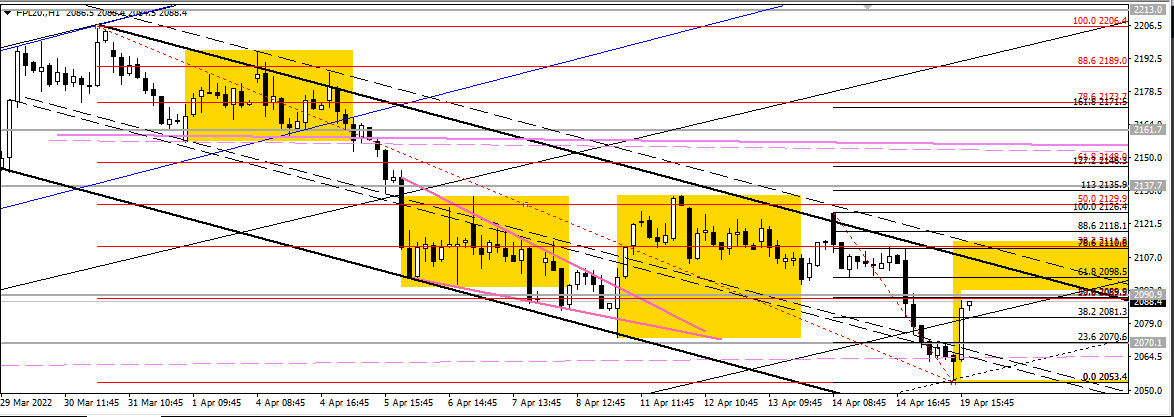

Kontrakty terminowe na WIG20 po świętach najpierw spadły do wsparcia na interwale dziennym 2050-60, a potem odreagowywały – wspólnie z rynkami bazowymi – do rejonu 2090. Precyzyjniej rzecz ujmując, doszło do zejścia kursu do wsparcia intra 2047-53, a potem do mocniejszego odbicia i kilku punktowego nadbicia oporu intra 2082-86.

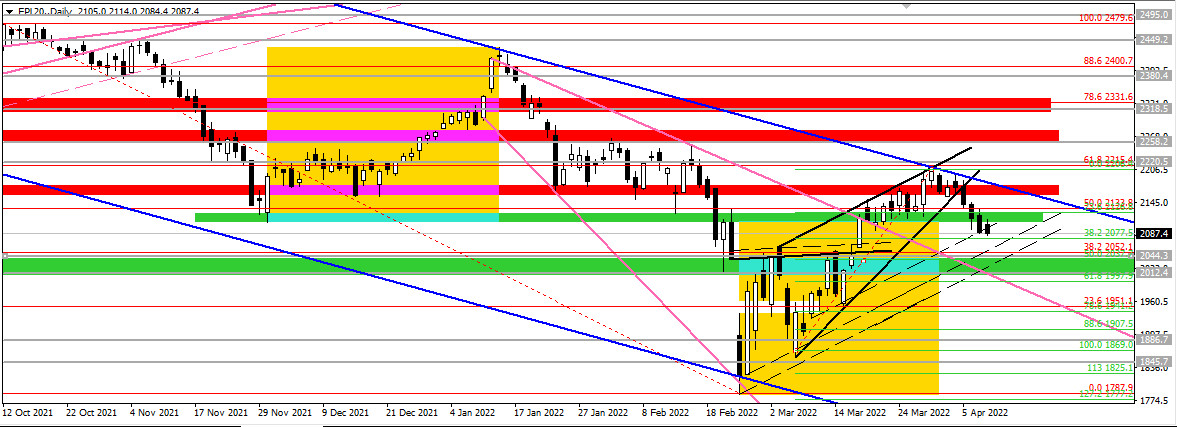

Mieści się to jak najbardziej w koncepcjach, które wcześniej braliśmy pod uwagę. Po pierwsze uwzględnialiśmy możliwość zejścia kursu przynajmniej do 2050-60, gdzie znajdował się wcześniej opór i górny bok dużego trójkąta zwyżkującego na interwale dziennym, który to trójkąt tworzył się po odbiciu kursu od minimów utworzonych 24 lutego (początek wojny).

Bariera intradayowa 2047-53 znajduje się w dolnej strefie tego wsparcia na D1 (2050-60).

Drugi ważny element koncepcji, o których mowa na wstępie, to możliwość utworzenia tzw. korekty pędzącej na H1, która dotyczy całego ruchu spadkowego rozpoczętego w końcu marca, z poziomu 2206. Jeśli owa korekta faktycznie będzie miała miejsce, to może dojść do odbicia obecnie nawet do 2116-21.

Tam wypada bowiem równość dużych korekt na H1, która współtworzyć będzie korektę pędzącą i pro spadkową formację 121. Po drodze znajduje się zniesienie 61,8% na poziomie 2098-99, gdzie mamy też do czynienia z mini oporem intra. Minimalne odbicie można szacować właśnie w tym rejonie.

Jeśli niedźwiedzie ponownie nacisną, z czym trzeba się liczyć, to trzeba pamiętać, że pod dzisiejszymi dołkami znajduje się między innymi wsparcie na D1 2010-40 oraz równość dużych korekt na tym samym interwale, wypadająca w rejonie 1990-2000. Inwestuj codziennie online na FW20 razem z autorem artykułu!

We wtorek głównym pomysłem wziętym pod uwagę przez naszych graczy – współpracujących w ramach programu mentoringowego z autorem artykułu – była próba rozegrania shorta po wybiciu w dół 2103-07, z celem na 2094-95. Później braliśmy też pod uwagę zejście kursu do 2082-86, a nawet 2066-73 +77.

Problemem podstawowym jednak było optymalne wejście w trade, gdyż poszukiwana przez nas „cofka” do 2102-103 nie miała miejsca. Jeśli jednak wchodziło się nawet znacznie niżej – uwzględniwszy siłę spadku – to też można było wyjść całkiem ładnie na swoje.

W planie popołudniowym notabene wskazywaliśmy na możliwość, jako jedną z głównych opcji, zejścia kursu jeszcze niżej, do 2047-53. Co ostatecznie miało miejsce.

(Przypominam, że podawane w tym cyklu artykułów kwotowania i wykresy dotyczą instrumentu FPL20. Różnią się one od FW20 o 1 pkt, tzn. gdy mówimy w artykule np. o poziomie 2000, odnosimy się jednocześnie do poziomu 2001 na FW20.)